「初めてクレジットカードに申し込むけど、どのカードがおすすめなのか分からない」「自分に合っているクレジットカードを見つける方法を知りたい」という方は多いでしょう。

そのような悩みを解決するために、「最強におすすめのクレジットカード」をランキング形式や目的別で紹介していきます!

- おすすめクレジットカードランキングの上位は年会費無料&高還元率のカード!

- 「コンビニでポイントが貯まりやすい」など、目的別にクレジットカードを探すのが2025年最新のトレンド

- 自分に合うクレジットカードを選ぶには、年会費やポイントの使い道を重視するのがコツ!

年会費無料やポイント高還元など、クレジットカードを選ぶうえで大切な項目を重視して厳選したので、自分に合ったクレジットカードが見つけること間違いなしです!

クレジットカードおすすめ比較ランキング39選

この記事のランキングでは、さまざまな項目を編集部独自に点数化していますが、特に「年会費」「ポイント還元率」「利用者の評判・口コミ」を重視しています。

また、スマホ決済との相性や付帯保険など、クレジットカードによって特徴が異なるので、それぞれの詳細も一緒に比較するのがおすすめです!

それでは、2025年5月現在のおすすめクレジットカードTOP10をご紹介していきます。

| クレジットカード | 1位 JCBカードW | 2位 三井住友カード(NL) | 3位 JCB CARD W plus L | 4位 イオンカードセレクト | 5位 エポスカード | 6位 楽天カード | 7位 セゾンパール・アメリカン・エキスプレス・カード | 8位 ライフカード | 9位 セゾンカード インターナショナル | 10位 PayPayカード |

|---|---|---|---|---|---|---|---|---|---|---|

| 画像 |  |  |  |  |  |  |  |  |  |  |

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 初年度無料(2年目以降は1,100円) ※前年に1度でもカード利用があれば、翌年以降も年会費無料 | 永年無料 | 永年無料 | 永年無料 |

| ポイント還元率 | 1.0%~10.5% ※最大還元率はJCB PREMOに交換した場合 | 0.5~7% | 1.0%~10.5% ※最大還元率はJCB PREMOに交換した場合 | 0.5% | 0.5% | 1.0% | 0.5%〜3.0% | 0.3%~ | 0.5% | 最大1.5% |

| 海外旅行傷害保険 | 最大2,000万(利用付帯) | 最高2,000万円(利用付帯) | 最大2,000万(利用付帯) | ー | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) | ー | ー | ー | ー |

| 国際ブランド | JCB | Visa Mastercard® | JCB | Visa Mastercard® JCB | Visa | Visa Mastercard® JCB AMEX | AMEX | Visa Mastercard® JCB | Visa Mastercard® JCB | Visa Mastercard® JCB |

| 公式 | 公式 | – | 公式 | 公式 | 公式 | 公式 | – | 公式 | 公式 | 公式 |

※当サイトのランキングは、公式サイトの情報やカード利用者の評判・口コミに基づき、編集部が作成しています。

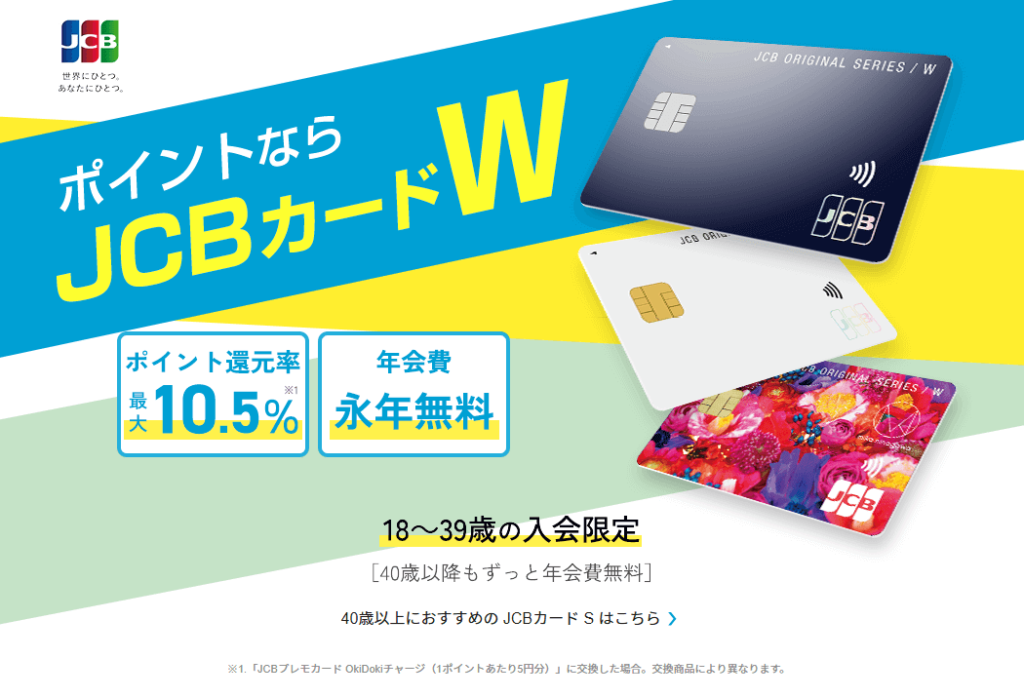

クレジットカードおすすめ第1位「JCBカードW」は20代&30代のメインカードにおすすめ

クレジットカードおすすめ比較ランキング、第1位は「JCBカードW」です!

基本情報

| ポイント還元率 | 1.0%~10.5% ※最大還元率はJCB PREMOに交換した場合 |

| 年会費 | 永年無料 |

| 国際ブランド |  |

| 電子マネー |    |

おすすめできる方

- 20代~30代におすすめのカードを持ちたい方

- Amazonの買い物でお得にポイントを貯めたい方

- とにかくポイント還元率の良いカードを探している方

メリット・デメリット

- 39歳以下限定で年会費が永年無料!

- 還元率1%以上でポイントが貯まりやすい

- 海外旅行傷害保険が最大2,000万円(利用付帯)付帯しているから、海外利用にも安心

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最大2,000万(利用付帯) |

| 国内旅行傷害保険 | ー |

| 海外ショッピングガード保険 | 最大100万 |

| 国内ショッピング保険 | ー |

\ 大人気のクレジットカード! /

公式サイト:https://www.jcb.co.jp/w-apply

39歳以下なら最強にお得!ポイントの貯まりやすさで人気のカード

JCBカードWは、ポイント還元率が通常のJCBカードの2倍で、お得にポイントを貯められるクレジットカードです。

18歳~39歳の方に限り発行できるカードで年会費無料なので、クレジットカード初心者や社会人1年目に作るクレジットカードとしてもおすすめですよ!

2021年12月に券面のリニューアルが行われて、カード表面に番号印字のないスタイリッシュなデザインになりました。買い物の時にカード番号を盗み見される心配もなくなり、セキュリティ面もより強化されたので、安全に使えます。

また、海外旅行傷害保険が最大2,000万(利用付帯)まで付帯しているので、海外旅行・留学で心強い存在になるでしょう。

国際ブランドがJCBのみという点がネックですが、39歳以下なら絶対に発行すべきカードです!

JCBオリジナルシリーズの対象店舗でポイント還元率がアップする

JCBカードWは、カード会員限定の優待サービス「JCB ORIGINAL SERIES(JCBオリジナルシリーズ)」を利用できます。

JCBオリジナルシリーズパートナーの対象店舗では、ポイント還元率がアップするのでお得ですよ!

| 対象店舗 | Oki Dokiポイント倍率 |

|---|---|

| スターバックス | 10倍 |

| ドミノ・ピザ | 2倍 |

Amazonやセブン‐イレブン、スターバックスなど、若者でもよく利用する店舗が多いので、効率よくポイントを貯められるでしょう。

JCBカードは、2022年7月から最短5分で発行可能な「モバイル即時入会サービス」を始めました。以前は、JCBカードWを発行するのに1~2週間ほどかかっていたものの、これによってスピーディーに発行できるようになりましたよ!

JCBカードWの評判・口コミを知りたい方は、JCBカードWの評判・口コミを利用者のリアルな評価から徹底分析!を参考にしてください。

\ 大人気のクレジットカード! /

公式サイト:https://www.jcb.co.jp/w-apply

クレジットカードおすすめ第2位「三井住友カード(NL)」はセキュリティ最強&対象のコンビニ・飲食店でポイント還元率アップ

クレジットカードおすすめ比較ランキング、第2位は「三井住友カード(NL)」です!

基本情報

| ポイント還元率 | 0.5~7% |

| 年会費 | 永年無料 |

| 国際ブランド |  |

| 電子マネー |   |

| スマホ決済 |  |

おすすめできる方

- コンビニ・ファストフードをよく利用する方

- キャッシュレス決済にクレジットカードを使いたい方

- アプリからカード番号を確認したい方

メリット・デメリット

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 - 学生専用サービスでお得な特典を利用できる

- 家族ポイント制度で+5%還元される

- 国内初のナンバーレスデザインを採用しており、セキュリティ面も安心

- ネット申し込みなら、最短10秒で即日発行される

※即時発行ができない場合があります。 - アプリでカード番号が確認できて便利

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 家族カード | 永年無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

便利さとセキュリティの高さを両立したナンバーレスカード

三井住友カード(NL)はナンバーレスデザインを採用しており、券面にカード番号がありません。さらに、即時発行も可能など、最新のサービスが揃っていることで注目を集めている1枚です。

Vpassアプリでカード情報を確認できるので、カード番号を入力する際にクレジットカードを取り出す手間を省けます。ネットショッピングなどでカード番号を入力する時に、クレジットカード本体が必要ないのは嬉しいですね。

また、タッチ決済に対応しているので、店舗でもカードを差し込まずにお会計できます。店員にわざわざカードを渡すことがなくなり、衛生的&安全&スピーディーに利用できるカードです。

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

三井住友カード(NL)は、セブン‐イレブンやローソン、マクドナルドなどの対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元になります。

例えば、コンビニで毎日500円分の買い物をしている方であれば、三井住友カード(NL)で支払うだけで毎月1,050ポイントを貯められますよ!

そのため、毎日コンビニでランチを買う方・家族でよくマクドナルドを利用する方におすすめのカードです。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

家族ポイントの活用で家族全員が最大10%の還元を受けられる

三井住友カード(NL)では、家族でカードを利用するとポイント還元率がアップする「家族ポイント」制度があります。

家族が1人登録されるたびに、対象のコンビニ・飲食店でポイント還元率が+1%増えます。通常の還元と合わせると、最大+10%まで還元率が上がるので、どんどんポイントが貯まっていきますよ!

| ポイント還元率 | 200円利用ごとに貯まるポイント | |

|---|---|---|

| 通常ポイント | 0.5% | 1ポイント |

| 対象のコンビニ・飲食店などでの利用 | 2.0% | 4ポイント |

| Visaのタッチ決済・Mastercard®タッチ決済で利用 | 2.5% | 5ポイント |

| 家族ポイント | 5.0% | 10ポイント |

| 合計 | 10.0% | 20ポイント |

家族ポイントの上限である5人以上の登録をすると、ポイント還元率が最大10%になります。

家族ポイントを活用することで、200円の利用ごとに最大20ポイントがもらえます。10,000円の利用をすれば、最大1,000ポイントもらえるので非常にお得ですね!

スマホの家族割のようなイメージで、クレジットカードも家族で一緒にしておくと節約になるのでおすすめです。

三井住友カード(NL)の口コミ・評判を知りたい方は、三井住友カード(NL)の評判・口コミを利用者のリアルな評価から独自解明!を参考にしてください。

クレジットカードおすすめ第3位「JCB CARD W plus L」は女性向けの保険&優待が充実

クレジットカードおすすめ比較ランキング、第3位は「JCB CARD W plus L」です!

基本情報

| ポイント還元率 | 1.0%~10.5% ※最大還元率はJCB PREMOに交換した場合 |

| 年会費 | 永年無料 |

| 国際ブランド |  |

| 電子マネー |    |

おすすめできる方

- 可愛いデザインのクレジットカードを使いたい方

- 女性向けの特典・サービスがあるクレジットカードが欲しい方

- さまざまな店舗・サイトで優待を受けたい方

メリット・デメリット

- 39歳以下の方は年会費無料でずっと使える!

- 3つのデザインから自分の好きなカードを選べる

- 女性向けにコスメ・ネイルの優待が受けられる

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最大2,000万(利用付帯) |

| 国内旅行傷害保険 | ー |

| 海外ショッピングガード保険 | 最大100万円 |

| 国内ショッピング保険 | ー |

\ Amazonで最大12,000円キャッシュバック /

公式サイト:https://www.jcb.co.jp/wplusl-apply

通常のJCBカードWにはない、女性向けのサービスがたっぷり!

JCB CARD W plus Lは、女性向けの特典が豊富に用意されています。

@cosmeやネイルクイックなど、女性がよく利用するサービスで割引・優待を受けられます。また、JCBのギフトカードや旅行代金、映画鑑賞券のプレゼント企画も毎月開催しています。

もちろん、他のJCBカードに付帯している特典も利用できますし、JCBのパートナー店で利用すれば、2~11倍のポイントが還元されるので非常にお得ですよ!

セブン‐イレブンやAmazonではポイントが4倍、スターバックスでは11倍のポイントがもらえます。

他にもたくさんのパートナー店があるので、利用頻度の高い店がある方は、是非申し込んでみてください。

女性向けの保険に月額290円から加入できる

JCB CARD W plus Lでは、女性特有の病気に備えた女性疾病保険に手ごろな価格で加入できます。

乳がん・子宮がんなどの女性特有の病気だけでなく、通常の病気にも適用されるので、加入して損はないでしょう。

保険料は月額290~2,780円と年齢によって異なり、24歳までの女性であれば、一番安い290円で加入できるのでおすすめです!

\ Amazonで最大12,000円キャッシュバック /

公式サイト:https://www.jcb.co.jp/wplusl-apply

クレジットカードおすすめ第4位「イオンカードセレクト」はイオンでポイントが2倍貯まる

クレジットカードおすすめ比較ランキング、第4位は「イオンカードセレクト」です!

基本情報

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 国際ブランド |   |

| 電子マネー |  |

| スマホ決済 |  |

おすすめできる方

- イオン系でお得なカードが欲しい方

- WAONやイオン銀行も使いたい方

- 年会費無料でゴールドカードを目指したい方

メリット・デメリット

- イオンでポイント2倍&「20日・30日は5%割引」など優遇あり

- イオン銀行キャッシュカード、クレジットカード、電子マネー(WAON)機能も1枚に収まってて便利

- 年間50万円以上で無料のゴールドカードが手に入るチャンスがある

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 無料 |

付帯保険・補償サービス

| クレジットカード盗難保障 | 紛失・盗難によりクレジットカードが不正使用されても、届け出を受理した日を含めて61日前にさかのぼり、その後に発生した損害額について全額補填。 |

| ショッピングセーフティ保険 | イオンカードセレクトで購入した商品が盗難・破損した場合、購入日から180日間を対象に年間最大50万円まで補償。 |

\ キャンペーン実施中! /

公式サイト:https://www.aeon.co.jp/

イオングループでお得に使いたいなら持っておくべき1枚

イオンカードセレクトの基本還元率は0.5%と平均的ですが、イオングループでとてもお得になります。

「イオングループで2倍」「WAONチャージで最大3倍」「イオングループでは20日・30日は5%オフ」など、イオンやマックスバリューを頻繁に使う方はポイントがざくざく貯まります!

| ポイント2倍 | イオン イオンモール マックスバリュ ダイエーなど |

| お客様感謝デー(5%オフ) 毎月20日・30日 | イオン マックスバリュ イオンスーパーセンター サンデー ビブレ ザ・ビッグなど |

| GG感謝デー(55歳以上5%オフ) 毎月15日 | ご請求時に5%オフ |

| お客さまわくわくデー(ポイント2倍) 毎月5のつく日 | イオン マックスバリュなど |

| イオンシネマ割引 | 映画料金300円オフ |

上記のように、イオングループでさまざまな割引適用&ポイント還元率がアップするので、イオングループをよく利用する方は申し込んでみてくださいね。

年会費無料でコスパ良くゴールドカードを発行できる

イオンカードセレクトの年会費は、家族カード・ETCカードを含めて全て無料です!

また、「イオンカードセレクトを年間50万円以上利用」などの条件を満たした方は、イオンゴールドカードに無料招待されます。

イオンゴールドカードは年会費無料で発行でき、空港ラウンジ無料サービスやイオンラウンジ無料サービスなどのリッチな特典・優待を利用できます。無料のゴールドカードはかなり珍しいので、是非狙ってみてくださいね。

\ キャンペーン実施中! /

公式サイト:https://www.aeon.co.jp/

クレジットカードおすすめ第5位「エポスカード」は優待店舗多数で買い物好きにぴったり

クレジットカードおすすめ比較ランキング、第5位は「エポスカード」です!

基本情報

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 国際ブランド | |

| 電子マネー |    |

| スマホ決済 |   |

おすすめできる方

- 色んなお店で優待を受けたい方

- コンタクトレス決済を使いたい方

- マルイやモディで買い物することが多い方

メリット・デメリット

- 表面にカード番号など個人情報の記載がないので安心

- 全国10,000店舗以上で還元&優待されるのでお得

- マルイやモディでショッピング優待の期間がある

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | ー |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| エポスお買い物あんしんサービス | 年間サービス料:1,000円 エポスカードで購入した商品が盗難・破損した場合、購入日から90日間を対象に年間最大50万円まで補償。 |

\ WEB申込で2,000円相当プレゼント! /

公式サイト:https://www.eposcard.co.jp/

セキュリティが高い&コンタクトレス決済に対応できる優れた1枚

エポスカードは、カード番号の記載がなくスタイリッシュな券面が特徴で、カード番号や氏名などの個人情報は全て裏面に記載されています。周囲からカードに関する情報が見えにくいので、海外でも安心安全にカードを使えます。

また、エポスカードはVisaのタッチ決済に対応しており、コンタクトレス決済が行えます。端末にかざすだけで会計できるので、安心してカード払いできますね。

ネットショッピング用に別のカード番号を発行する「バーチャルカード機能」も付いているので、かなり使い勝手が良いですよ!

さらに、年4回開催される「マルコとマルオの7日間」の間は、マルイやモディでの買い物が10%オフになります。カードを持っているだけで、マルイのネット通販の配送料無料サービスも受けられるので、利用しない手はありません。

ポイント還元率はあまり高くないものの、安全&お得に使いたい方にはぴったりのカードです。

全国の飲食店やレジャー施設で優待を受けられる

エポスカードの最大の魅力は、優待店舗の多さです。

優待サイト「エポトクプラザ」を確認すると、以下のように全国各地にあるチェーン店が豊富に揃っていることが分かります。

| 対象店舗 | エポスカード特典 |

|---|---|

| モンテローザグループ (魚民・笑笑・白木屋・目利きの銀次・山内農場など) | エポスポイント 5〜20倍 |

| 鎌倉パスタ | ・ソフトドリンク1杯無料(スマーク伊勢崎店) ・デザート100円引き(大宮マルイ店) |

| つけめんTETSU※ | 味玉トッピングサービス |

| サンマルクカフェ※ | ・エポスカードでの支払いで10%オフ ・チョコクロ1つプレゼント |

| マクドナルド | ・テリヤキセット140円割引(千住ミルディス店) ・マックシェイク(S)50円(長沼ワンズモール店) |

※ エポトクプラザ対象店舗のみでの特典となります。

※ 対象店舗によって特典内容が異なります。

優待店舗は飲食店からレジャー施設まで幅広いので、他社カードよりも恩恵を受けられる店舗が多いでしょう。

エポスカードは、年会費無料とは信じられないほど優待があるので、使うほどお得になるカードだと言えます。

なお、エポスカードの評判・口コミを知りたい方は、エポスカードの評判は悪いって本当?を参考にしてください。

\ WEB申込で2,000円相当プレゼント! /

公式サイト:https://www.eposcard.co.jp/

クレジットカードおすすめ第6位「楽天カード」は楽天市場で還元率3倍以上&ポイントの使い勝手が良い

クレジットカードおすすめ比較ランキング、第6位は「楽天カード」です!

基本情報

| ポイント還元率 | 1.0% |

| 年会費 | 無料 |

| 国際ブランド |    |

| 電子マネー |   |

| スマホ決済 |   |

おすすめできる方

- 楽天市場などの楽天経済圏をよく利用する方

- ポイント還元率の高いクレジットカードが欲しい方

- 年会費無料で発行しやすいカードが欲しい方

メリット・デメリット

- 楽天サービスを利用するほど還元率がアップする

- 楽天市場でポイントが貯まりやすい

- ポイントの使い勝手が良い

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 550円 (ゴールドカード、プレミアムカード、ダイヤモンド会員、プラチナ会員は無料) |

| 家族カード | 無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | なし(プレミアムカードは利用付帯で最高5,000万円) |

\ 入会&利用で5,000円分のポイントがもらえる! /

公式サイト:https://www.rakuten-card.co.jp/

満足度が高く、誰でも使いやすいクレジットカード

楽天カードは、13年連続で顧客満足度第1位のクレジットカードです。

楽天サービスは、さまざまなセキュリティ対策をしており、不正検知システムの導入・ワンタイムパスワードなどを導入しています。

申し込みもスムーズに行えて、年会費も無料なので、クレジットカード初心者でも申し込みやすいと言えます。

ポイントがざくざく貯まる!楽天ユーザーなら楽天カードが圧倒的におすすめ

楽天カードには、独自の「SPU(スーパーポイントアッププログラム)」制度があります。SPUでは楽天経済圏のサービス利用に応じて、楽天市場でのポイント還元率が最大14.0%までアップします。

また、定期的にキャンペーンを実施しており、「お買い物マラソン」や「0か5のつく日」に買い物すると、さらに楽天市場でのポイント還元率が上がります。

期間限定ポイントの期限が短いことがデメリットですが、期間限定ポイントはスマホ決済の楽天ペイや楽天モバイルの支払いに使えば、確実に使い切れます。

楽天カードの評判・口コミを知りたい方は、楽天カードの評判・口コミを利用者のリアルな評価から独自調査!を参考にしてください。

\ 入会&利用で5,000円分のポイントがもらえる! /

公式サイト:https://www.rakuten-card.co.jp/

クレジットカードおすすめ第7位「セゾンパール・アメリカン・エキスプレス・カード」はQUICPay還元率2%がお得

クレジットカードおすすめ比較ランキング、第7位は「セゾンパール・アメリカン・エキスプレス・カード」です!

基本情報

| ポイント還元率 | 0.5%〜3.0% |

| 年会費 | 無料 ※前年に1度でもカード利用があれば、翌年以降も年会費無料。通常年会費:1,100円(税込) |

| 国際ブランド |  |

| 電子マネー |    |

| スマホ決済 |   |

おすすめできる方

- アメックスのカードを気軽に発行したい方

- ポイントの有効期限を気にしたくない方

- 安全性の高いカードを使いたい方

メリット・デメリット

- 年会費実質無料でアメックスカードを発行できる

- ナンバーレスデザインを採用しており、セキュリティが高い

- QUICPayの利用でポイント還元率が2.0%に

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 無料 |

付帯保険・補償サービス

| ショッピングガード保険 | 心当たりのない不正利用によるインターネット上のショッピングがあった場合、損害分が補償される。 |

実質年会費無料でステータス性の高いカードを持ちたい方におすすめ

アメックスのカードはステータス性が高い分、年会費も高額になることがほとんどです。しかし、セゾンパール・アメリカン・エキスプレスは、手の届きやすい年会費で発行できます!

ポイント制度も充実しており、セゾンの永久不滅ポイントが貯まるので、有効期限を気にする必要がありません。

また、国内初のナンバーレスカードを採用&スマホで使えるデジタルカードを発行しているため、安全に使いたい方にもぴったりです。

ただし、アメックスが直接発行しているプロパーカードではなく、本家のアメックスカードとはサービス内容が異なるので注意してください。

QUICPayで支払うと還元率が2.0%!普段の買い物がお得になる

セゾンパール・アメリカン・エキスプレスは、電子マネー「QUICPay」での支払いでポイント還元率が2.0%にアップします。

数あるセゾンカードの中でも、QUICPayでポイント優遇を受けられるのはセゾンパール・アメリカン・エキスプレスだけです。

コンビニや飲食店、ドラックストアなど、さまざまな店舗で3.0%のポイント還元が受けられますよ!

クレジットカードおすすめ第8位「ライフカード」は年会費永年無料&誕生月はポイント3倍還元

クレジットカードおすすめ比較ランキング、第8位は「ライフカード」です!

基本情報

| ポイント還元率 | 0.3%~ |

| 年会費 | 無料 |

| 国際ブランド |   |

| 電子マネー |   |

| スマホ決済 |   |

おすすめできる方

- ポイントがたくさん貯まるクレジットカードを探している方

- クレジットカードで支払いすることが多い方

- ポイントを長く貯めておきたい方

メリット・デメリット

- 入会後1年間は還元率1.5倍&毎年誕生月は還元率が3倍に

- 利用額が多いほどポイントが貯まる

- ポイントの有効期限が5年間

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 無料 |

付帯保険・補償サービス

| カード会員補償制度 | ライフカードが紛失・盗難などで不正利用された場合、連絡日より60日前にさかのぼり、それ以前に不正利用された損害を補償。 |

\ 条件達成で最大15,000円キャッシュバック! /

公式サイト:https://www.lifecard.co.jp/nyukai/

カードの利用頻度が高いほどお得!使うたびにポイントが貯まるカード

ライフカードは使えば使うほどポイントが貯まりやすくなります。入会後1年間はずっとポイントが1.5倍で、誕生月は基本還元率の3倍のポイントが付与されます。

ライフカードには、プログラム期間の利用金額によってポイント倍率が決まる「ステージプログラム」の制度があります。

| ステージ名 | ポイント倍率 | 条件 |

|---|---|---|

| レギュラーステージ | 1倍 | 通常 |

| スペシャルステージ | 1.5倍 | 年間利用金額 合計50万円以上 |

| ロイヤルステージ | 1.8倍 | 年間利用金額 合計100万円以上 |

| プレミアムステージ | 2倍 | 年間利用金額 合計200万円以上 |

このように、カードを利用するほどお得になります。年間200万円以上利用すれば、基本還元率が2倍になるプレミアムステージにランクアップしますよ!

ポイントの有効期限が5年間と長い

ライフカードで貯まる「LIFEサンクスポイント」の有効期限は取得から5年間です。

他社のクレジットカードでは1年間で失効することがほとんどなので、ライフカードならではのメリットだと言えます。

5年もあれば、大量のポイントが必要な特典と交換するにも十分で、焦ってポイントを消化する必要もなくなるでしょう。

また、ライフカードの申し込み条件は「18歳以上(高校生を除く)」だけで、所得などが審査基準に入らないため、学生やアルバイト・主婦でも気軽に申し込めますよ!

ライフカードの評判・口コミは、ライフカードの口コミ・評判は最悪?を参考にしてください。

\ 条件達成で最大15,000円キャッシュバック! /

公式サイト:https://www.lifecard.co.jp/nyukai/

クレジットカードおすすめ第9位「セゾンカード インターナショナル」は多くのお店で優待を受けられる

クレジットカードおすすめ比較ランキング、第9位は「セゾンカード インターナショナル」です!

基本情報

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 国際ブランド |   |

| 電子マネー |    |

| スマホ決済 |   |

おすすめできる方

- ポイントの使い忘れを防ぎたい方

- たくさんのお店で優待を受けたい方

- カード本体を持ち歩くのが面倒・不安な方

メリット・デメリット

- ポイントの有効期限がない

- オンライン・プロテクション付帯でネットの不正利用にも安心

- セゾンポイントモールの対象サイトでポイント還元率が最大30倍

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 無料 |

付帯保険・補償サービス

| カード不正利用補償 | 不正利用による損害が確認できた場合、連絡日から61日前までさかのぼった利用分を補償。 |

\ 永久不滅ポイントが貯まる! /

公式サイト:https://saisoncard.co.jp/pro/

ポイントに有効期限がないから、ポイント管理の必要がなくなる

セゾンカードで貯まる「永久不滅ポイント」は、有効期限がありません。他社のクレジットカードでは知らないうちにポイントが失効してしまうこともありますが、セゾンカードならその心配は不要です。

ネットショッピングはセゾンカード会員限定の「セゾンポイントモール」を経由すれば、ポイント還元率が最大30倍になります。

また、インターネット上での不正利用による損害補償「オンライン・プロテクション」も付帯しているので、オンライン上でクレジットカード決済する時も安心です。

基本還元率は0.5%~と平均的ですが、優待のある飲食店・レジャー施設がたくさんあるので、幅広い店舗で割引・サービスを受けられますよ!

クレジットカードもETCカードも最短即日発行・受け取り可能

セゾンカードインターナショナルはスピード発行が特徴で、全国のセゾンカウンターなら土日祝日でも最短即日に受け取れます。

そのため、急にクレジットカードを使う用事ができた方や、ETCカードを今すぐ使いたい方にもおすすめです!

\ 永久不滅ポイントが貯まる! /

公式サイト:https://saisoncard.co.jp/pro/

クレジットカードおすすめ第10位「PayPayカード」はPayPayで還元率アップ&クーポン充実

クレジットカードおすすめ比較ランキング、第10位は「PayPayカード」です!

基本情報

| ポイント還元率 | ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント |

| 年会費 | 無料 |

| 国際ブランド |   |

| 電子マネー |   |

| スマホ決済 |   |

おすすめできる方

- PayPayユーザー

- 普段からキャッシュレス決済が多い方

- スマホキャリアがソフトバンクの方

メリット・デメリット

- PayPayでPayPayカード決済を使うと還元率アップ!

- PayPayの残高チャージに使える唯一のカード

- Yahoo!ショッピングで最大13.5%還元される

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | ー |

| 家族カード | ー |

付帯保険・補償サービス

| 海外旅行傷害保険 | ー |

| 国内旅行傷害保険 | ー |

| ショッピング補償 | ー |

\ 年会費永年無料のクレジットカード! /

公式サイト:https://www.paypay-card.co.jp/

PayPayにチャージできる唯一のクレジットカード

PayPayカードはPayPayへの直接チャージに使える唯一のクレジットカードなので、PayPayでの還元を受けたい方や、普段からPayPay支払いする方は便利に使えること間違いなしです!

また、PayPayカードには「PayPayステップ」と呼ばれるポイントアップ制度があります。条件を満たせば、Yahoo!ショッピングで最大13.5%もの還元が受けられるので、かなりお得ですよ。

ナンバーレスカードで安心&スタイリッシュを両立

PayPayカードは黒1色のデザインで、中央にPayPayのロゴマークが印字されています。カード番号やセキュリティコード、有効期限は記載されていません。

とは言っても、ICチップが組み込まれているので、他のカードと同様に4桁の暗証番号を利用した決済ができます。タッチ決済も可能なので、スキャンなしで気軽に支払うことができて便利です。

カード支払いをする場合に第三者に個人情報が見られる心配がないので、安心してクレジットカード払いできますよ。

PayPayカードの評判・口コミを知りたい方は、PayPayカードの評判・口コミを利用者のリアルな意見から独自検証!を参考にしてください。

\ 年会費永年無料のクレジットカード! /

公式サイト:https://www.paypay-card.co.jp/

クレジットカードおすすめ第11位「三井住友カード ゴールド(NL)」はお得さ&安全性のバランスが最強

クレジットカードおすすめ比較ランキング、第11位は「三井住友カード ゴールド(NL)」です!

基本情報

| ポイント還元率 | 0.5%~7% |

| 年会費 | 5,500円(税込) ※年間100万円のご利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

| 国際ブランド |  |

| 電子マネー |   |

| スマホ決済 |  |

おすすめできる方

- 年間100万円以上クレジットカードを利用する方

- 年会費を抑えてゴールドカードを発行したい方

- 対象コンビニや飲食チェーンをよく利用する方

メリット・デメリット

- 対象のコンビニと飲食店でVポイント最大7%還元

- 年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 - SBI証券の投資信託に使えばVポイントが貯まる

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 家族カード | 無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | 年間300万円まで |

普段よりリッチな旅行が楽しめる1枚

三井住友カード ゴールド(NL)の会員は、国内主要空港のラウンジを無料で使えます。空港での待ち時間に、ゆったりとくつろげるのは便利ですね。

また、無料保険を「旅行安心プラン」「日常生活安心プラン」「持ち物安心プラン」「けが安心プラン」から自由に選ぶことができます。

旅行費用を三井住友カード ゴールド(NL)で支払うだけで、空港ラウンジを利用できて保険も付帯されるので、利用しない手はありません。

年間100万円以上の利用があれば年会費が永年無料になるので、100万円以上使う方は検討してみてはいかがでしょうか?

クレジットカードおすすめ第12位「三菱UFJカード VIASOカード」はポイント自動キャッシュバック機能付き

クレジットカードおすすめ比較ランキング、第12位は「三菱UFJカード VIASOカード」です!

基本情報

| ポイント還元率 | 0.5%~1.0% |

| 年会費 | 無料 |

| 国際ブランド |  |

| 電子マネー |   |

| スマホ決済 |   |

おすすめできる方

- ポイントを交換する手続きが面倒に感じる方

- スピーディーにカードを発行したい方

- 海外に強いクレジットカードが欲しい方

メリット・デメリット

- 貯めたポイントは自動で口座へキャッシュバック

- 最短翌営業日にカードの発行が完了する

- 携帯料金の支払いでポイントが2倍になってお得

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 新規発行手数料1,100円(税込) |

| 家族カード | 無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高2,000万円 |

| 国内旅行傷害保険 | ー |

| ショッピング補償 | 最高100万円 |

\ たまったポイントは自動で還元! /

公式サイト:https://www.cr.mufg.jp/apply/

貯めたポイントが自動でキャッシュバックされるので、失効する心配は不要!

三菱UFJカード VIASOカードの最大の特徴は、ポイントの自動キャッシュバック機能です。

貯まったポイントは口座に自動でキャッシュバックされるので、ポイントを利用するための手続きがありません。他社カードでもポイントが自動還元されるものは非常に珍しく、ポイント交換の手間が省けるのは嬉しいですよね。

また、三菱UFJカード VIASOカードは最短翌営業日にカード発行されて、3日~1週間程度で手元に届くので、すぐにカードを使いたい方にもおすすめです。

ETCの利用でポイントが2倍になり、海外旅行傷害保険も付帯しているので、国内外問わず旅行・出張の機会が多い方も安心&お得に使えますよ。

三菱UFJカード VIASOカードの評判・口コミを詳しく知りたい方は、三菱UFJカード VIASOカードの評判を実際の利用者の口コミから独自解明!をチェックしてくださいね。

\ たまったポイントは自動で還元! /

公式サイト:https://www.cr.mufg.jp/apply/

クレジットカードおすすめ第13位「リクルートカード」は還元率1.2%&保険が充実

クレジットカードおすすめ比較ランキング、第13位は「リクルートカード」です!

基本情報

| ポイント還元率 | 1.2%~4.2% |

| 年会費 | 無料 |

| 国際ブランド |   |

| 電子マネー |    |

| スマホ決済 |   |

おすすめできる方

- ポイントを効率よく貯められるカードを探している方

- ホットペッパーなどのリクルート系サービスをよく使う方

- 普段からPontaポイントやdポイントを貯めている方

メリット・デメリット

- 基本還元率は脅威の1.2%!

- ホットペッパーなどでの利用でポイント還元率が最大4.2%

- 電子マネーへのチャージでリクルートポイントが貯まる

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高1,000万円(利用付帯) |

| 国内・海外ショッピング保険 | 年間200万円 |

\ 最大6,000ポイントがもらえる! /

公式サイト:https://recruit-card.jp/

ポイント還元率が圧倒的に高い!Pontaポイントやdポイントもお得に貯められるカード

リクルートカードは基本還元率1.2%と、年会費無料カードの中でも最高水準を誇るので、場所や期間を問わずたくさんポイントを貯めたい方におすすめです。

さらに、リクルート系サービスでは最大4.2%のポイントが還元されたり、一部の公共料金や携帯電話の支払いでもポイントが貯まったりします。貯まったポイントはPontaポイントやdポイントと交換できるので、使い道にも困りません。

電子マネーのチャージでもポイントが貯まりますが、国際ブランドによって対象となる電子マネーが異なります。

また、ポイントを他社ポイントに交換せずにそのまま使う場合、ホットペッパーやじゃらんなどのリクルート系サービスに限られるので気をつけてくださいね。

リクルートカードの評判・口コミを知りたい方は、リクルートカードの口コミ・評判は悪い?を参考にしてください。

\ 最大6,000ポイントがもらえる! /

公式サイト:https://recruit-card.jp/

クレジットカードおすすめ第14位「JCBカードS」はステータス性のあるプロパーカード

クレジットカードおすすめ比較ランキング、第14位は「JCBカードS」です!

基本情報

| ポイント還元率 | 0.5~10.0% ※最大還元率はJCB PREMOに交換した場合 |

| 年会費 | 永年無料 |

| 国際ブランド |  |

| 電子マネー |    |

おすすめできる方

- ホテルやレストラン、レジャー施設を優待価格で利用したい方

- ある程度ステータス性のあるクレジットカードが欲しい方

- JCBオリジナルシリーズパートナーでポイント倍率アップを狙いたい方

メリット・デメリット

- JCBのパートナー店舗でポイント倍率を優待

- 年会費が永年無料

- JCBスマートフォン保険が利用付帯

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最大2,000万(利用付帯) |

| 国内旅行傷害保険 | ー |

| 海外ショッピングガード保険 | 最大100万円 |

| 国内ショッピング保険 | ー |

信頼性・安全性の高いブランド力で使いやすい!大人向けのJCBカード

冒頭に紹介した「JCBカードW」は、発行できる年齢が39歳までに限定されているので、40代以降でJCBカードを持ちたい方はJCBカードSを発行しましょう。

最大の魅力は、会員制の割引優待サービスです。クラブオフの会員になると、ホテル・レストラン・レジャー施設を優待価格で利用できます!年会費永年無料でお得なサービスを受けられるので、是非JCBカードSを利用してみてください!

なお、JCBカードSは、カード番号・氏名・有効期限などの情報はカード裏面に記載されています。そのため、周りからカード情報が見えにくくなり、セキュリティ性がより向上しました。

また、不正なカード利用がないかを不正検知システムで24時間365日確認しているうえ、ネットショッピングの際には、不正利用防止の観点から本人認証も行っているので安心ですね。

\ JCBのスタンダードカード! /

公式サイト:https://www.jcb.co.jp/w-apply

クレジットカードおすすめ第15位「SAISON GOLD Premium」は利用額が多いほどお得

クレジットカードおすすめ比較ランキング、第15位は「SAISON GOLD Premium」です!

基本情報

| ポイント還元率 | 0.5%~5.5% |

| 年会費 | 11,000円 ※年間100万円以上利用で翌年以降無料 |

| 国際ブランド |   |

| 電子マネー |    |

| スマホ決済 |   |

おすすめできる方

- 映画館によく行く方

- メインカードとして年100万円以上使う方

- コンビニやカフェでお得になるカードを探している方

メリット・デメリット

- 年間100万円の利用で年会費永年無料

- 映画館でいつでも映画料金1,000円

- 空港ラウンジ無料

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 年会費1,100円(税込) |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高1,000万円(利用付帯) |

年間利用額100万円を超えるなら、メインカードに最適な1枚

SAISON GOLD Premiumは、年間利用額が100万円を超えると翌年から年会費が永年無料になります。さらに、1万ポイントが付与されるので、ポイント還元率は実質1.5%になります!

大きな買い物を控えている方は、SAISON GOLD Premiumに入会して1年目の間に全て支払ってしまうと良いでしょう。

他にも、毎月対象の映画館で3枚まで1,000円で見れたり、年間50万円以上のカード利用で還元率アップしたりと、使えば使うほどお得になります。利用額ごとの特典は以下を参考にしてください。

| 年間50万円以上の利用 | 還元率が最大1.0%に(通常0.5%) |

| 年間100万円以上の利用 | 翌年以降の年会費無料に (通常11,000円) |

| 対象コンビニ・カフェ(※)で利用 ※セブン‐イレブン、ローソン、スターバックス、珈琲館、カフェ・ド・クリエ、カフェ・ベローチェ | 15万円未満/年:2.5% 15~30万円未満/年:4.0% 30万円以上/年:5.0% |

年間50万円の場合、毎月5万円支払いしていれば簡単に達成できますよ!

クレジットカードおすすめ第16位「JCBゴールド」は保険&補償が充実している

クレジットカードおすすめ比較ランキング、第16位は「JCBゴールド」です!

基本情報

| ポイント還元率 | 0.5~10.0% ※最大還元率はJCB PREMOに交換した場合 |

| 年会費 | 11,000円(税込)(※オンラインで入会申し込みの場合は初年度年会費無料) |

| 国際ブランド |  |

| 電子マネー |    |

おすすめできる方

- 旅行や出張に行くことが多い方

- ステータス性の高いカードを持ちたい方

- タッチ決済できるカードが欲しい方

メリット・デメリット

- 旅行や出張に役立つ補償が豊富

- 初年度は年会費無料

- ナンバーレスでセキュリティ万全

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 年会費1,100円(税込)(1名無料) |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最大1億(利用付帯) |

| 国内旅行傷害保険 | 最大5,000万(利用付帯) |

| 国内・海外ショッピング補償 | 最大500万円 |

\ Amazonで最大23,000円キャッシュバック! /

公式サイト:https://www.jcb.co.jp/gold-apply

旅行に関する補償・保険を重視する方におすすめのゴールドカード

JCBゴールドは、国内最高5,000万円・海外最高1億円(利用付帯)の旅行傷害保険に加え、航空機遅延補償(利用付帯)もついており、保険と補償が充実した1枚です。

また、タッチ決済でスムーズに支払いできるので、「カードの受け渡しが面倒」「会計の時間を短縮したい」方にもぴったりです。

旅行やお出かけ、仕事の出張が多い方は是非この機会に発行して、恩恵を受けてくださいね。

\ Amazonで最大23,000円キャッシュバック! /

公式サイト:https://www.jcb.co.jp/gold-apply

クレジットカードおすすめ第17位「ダイナースクラブカード」は利用限度額に一律の制限なし&サービスも充実

クレジットカードおすすめ比較ランキング、第17位は「ダイナースクラブカード」です!

基本情報

| ポイント還元率 | 0.5%~5.0% |

| 年会費 | 24,200円(税込) |

| 国際ブランド |  |

| 電子マネー |    |

| スマホ決済 |   |

おすすめできる方

- ハイステータスカードの中でもクオリティの高いサービスを受けたい方

- 利用限度額を気にせずに使いたい方

- ダイナースクラブのクレジットカードを持ちたい方

メリット・デメリット

- プラチナカードレベルの優待を受けられる

- 利用可能額に一律の制限なし

※ご利用可能枠は、会員お一人様ごとのご利用状況やお支払い実績などによって個別に設定しています。 - ダイナースクラブ リワードポイントに有効期限がない

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 年会費5,500円(税込) |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高5,000万円(自動付帯) 最高5,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高1億円(利用付帯) |

| 国内・海外ショッピング補償 | 年間500万円限度 |

\ ご利用可能枠に一律の制限なし! /

公式サイト:https://www.diners.co.jp/entry

使いやすいハイステータスカード

ダイナースクラブカードの最大の特徴は、一人ひとりの利用状況に合わせた利用可能額を設定している点です。

そのため、高額な買い物をする時や出費が重なる月でもストレスなく利用可能です。また、海外旅行傷害保険の自動付帯分だけでも最高5,000万円なので、長期の海外旅行・出張を控えている方も重宝するでしょう。

さらに、ダイナースクラブカードの利用で貯まる「ダイナースクラブ リワードポイント」には有効期限がないので、有効期限を気にすることなく自分のペースでポイントを貯め、アイテム交換やポイント移行ができます。

カード自体の利便性もポイントの貯まりやすさも申し分ないので、使いやすいハイステータスカードを求めている方におすすめの一枚です。

優待サービスが豪華

ダイナースクラブカード会員限定の優待サービスは、グルメ・トラベル・エンターテインメント・ゴルフなど多岐にわたります。

例えば、グルメ系のサービスでは普段使いにも特別な日にも利用可能な優待を受けられたり、トラベル系のサービスでは会員限定のツアーや高級ホテルの宿泊優待、空港までの送迎サービスを利用できたりします。

ダイナースクラブカードを発行すれば、いつもの日常がさらに楽しくなること間違いなしなので、是非発行してみてくださいね。

\ ご利用可能枠に一律の制限なし! /

公式サイト:https://www.diners.co.jp/entry

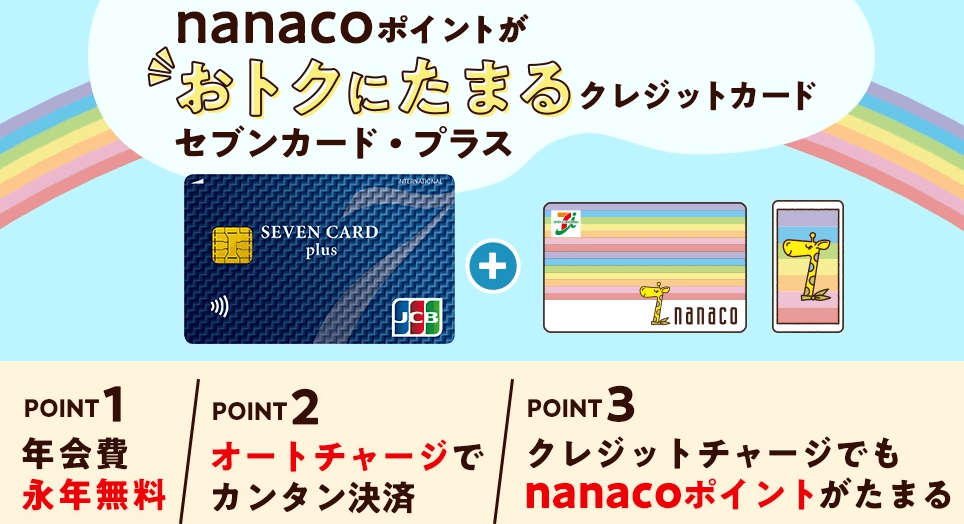

クレジットカードおすすめ第18位「セブンカード・プラス」はnanacoチャージ可能&セブン‐イレブンでお得

クレジットカードおすすめ比較ランキング、第18位は「セブンカード・プラス」です!

基本情報

| ポイント還元率 | 0.5~10.0%※ ※最大10%還元はセブン‐イレブンでのクレジット決済のみ適用になります。 ※事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。 ※nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。 ※一部、お支払い方法・商品・サービスの対象外があります。 |

| 年会費 | 無料 |

| 国際ブランド |  |

| 電子マネー |    |

| スマホ決済 |  |

おすすめできる方

- 頻繁にセブン‐イレブンを利用する方

- セブン&アイグループで特典を受けたい方

- nanacoをより活用したい方

メリット・デメリット

- 対象店舗での利用でポイント還元率が2倍~20倍に

- 対象店舗でのショッピングで特典あり

- nanacoへのオートチャージ機能が便利

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 無料 |

付帯保険・補償サービス

| ショッピングガード保険 | 海外でセブンカード・プラスで購入した商品の、破損や盗難などによる損害を保証する制度。購入日から90日間を対象に、自己負担額1万円で最高100万円まで補償。 |

\ nanacoポイントがお得に貯まる! /

公式サイト:https://www.7card.co.jp

nanacoユーザーは是非持っておきたい1枚

セブンカード・プラスは、セブン&アイグループでの買い物に特化したクレジットカードです。そのため、セブン‐イレブンやイトーヨーカドーを頻繁に利用する方はお得に使えます。

対象店で利用すると常にポイントが2倍もらえたり、イトーヨーカドーで8がつく日に買い物すると、対象商品が5%オフになったりします。

また、nanacoにオートチャージできる機能があるのも、セブンカード・プラスならではの特徴です。簡単にキャッシュレス決済でき、nanacoポイントとの二重取りになるのでお得ですね。

その反面、基本還元率は0.5%と高くなく、ポイントの利用先はnanacoかマイルへの交換に限られます。自分の生活スタイルで恩恵が受けられると思ったら、是非申し込んでみてください!

\ nanacoポイントがお得に貯まる! /

公式サイト:https://www.7card.co.jp

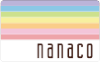

クレジットカードおすすめ第19位「ローソンPontaプラス」はローソンで最大6%還元&お得な特典がたっぷり

クレジットカードおすすめ比較ランキング、第19位は「ローソンPontaプラス」です!

基本情報

| ポイント還元率 | 1.0% |

| 年会費 | 無料 |

| 国際ブランド |  |

| 電子マネー |  |

| スマホ決済 |  |

おすすめできる方

- 自宅・職場の近くにローソンがある方

- クレジットカードの特典でお得に映画・ドラマを見たい方

- デザートを食べるのが好きな方

メリット・デメリット

- ローソンでポイント還元率が最大6.0%へアップ!

- ウチカフェスイーツ購入で10%ポイント還元

- U-NEXT無料トライアルで600円のところ1,200円分のポイントプレゼント

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 発行手数料1,100円 |

| 家族カード | ー |

付帯保険・補償サービス

| ショッピング補償 | 年間100万円 |

ローソンをよく使う方は持っておくべき!年会費無料でポイント還元率最大6.0%

ローソンPontaプラスを使えば、ローソンで毎月10日と20日に最大6%の還元が受けられます。年会費無料で毎月6.0%の還元が受けられるカードは珍しいので、ローソンを頻繫に利用する方は作って損はありません。

一方で、カードの利用の恩恵を受けられる条件が厳しいことはデメリットです。

そのため、「6.0%の還元率になる10日・20日に買い物する」など、上手に活用していくことが求められるでしょう。

\ 大人気のクレジットカード! /

公式サイト:https://www.jcb.co.jp/w-apply

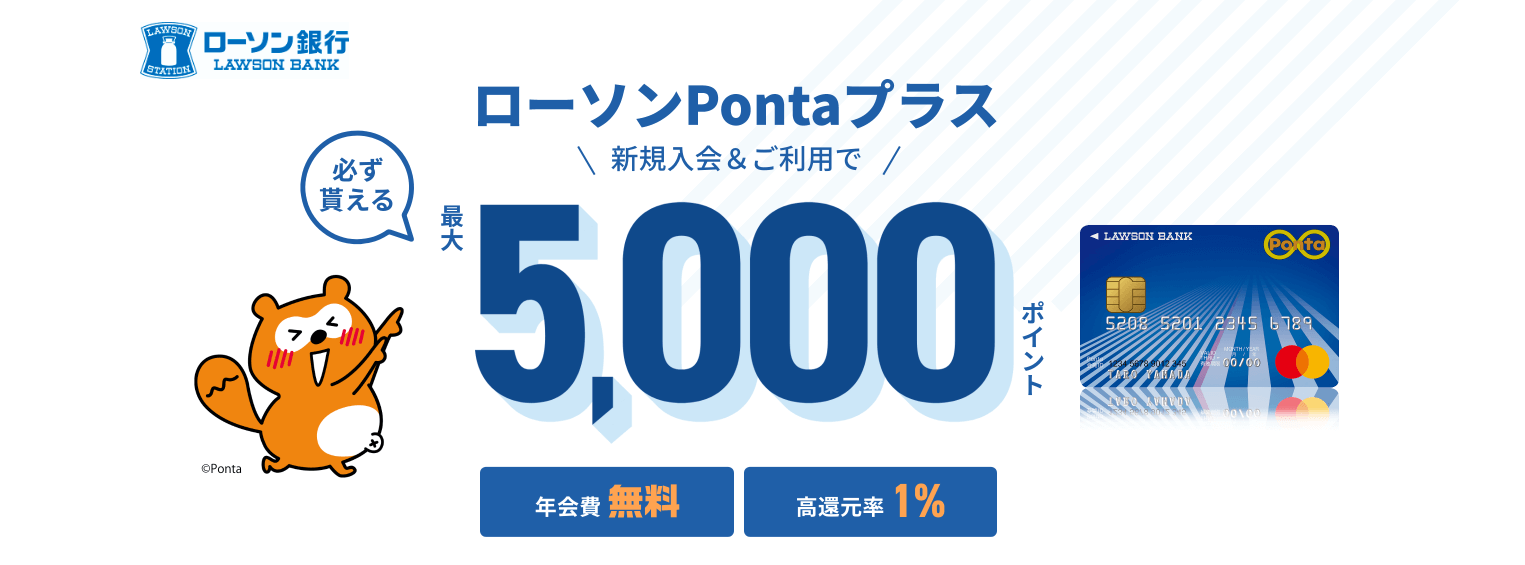

クレジットカードおすすめ第20位「三菱UFJカード」は銀行系でセキュリティ万全&コンビニで最大5.5%還元

クレジットカードおすすめ比較ランキング、第20位は「三菱UFJカード」です!

基本情報

| ポイント還元率 | 最大15% ※グローバルポイントの金額相当額表記は、1ポイントあたり5円相当の商品に交換した場合です。交換商品により、換算額が異なります。 ※予告なく内容を変更、または終了する場合があります。 ※最大15%とは、いつものお店(対象店舗)でポイント優遇分<5.5%>+条件達成特典分<9.5%>を合算した還元率です。条件達成特典分は各ご利用期間中29,000円が上限です。 ※ご利用期間は①2024年8月1日(木)~10月31日(木)(3カ月間)、②2024年11月1日(金)~2025年1月31日(金)(3カ月間)、③2025年2月1日(土)~3月31日(月)(2カ月間)、④2025年4月1日(火)~5月31日(土)(2カ月間)の4回に分かれます。 ※還元するポイントは、1ヶ月のご利用金額合計1,000円ごとに算出します。(期間中のご利用金額合計が1,000円未満の対象店舗のご利用分は、15%ポイント還元の対象外となります。) ※各社のご利用金額の合算、集計は行いません。各社単位でのご利用金額に応じてポイントを付与いたします。 ※Apple PayはQUICPay(クイックペイ)でのご利用が対象となります。 ※Apple Pay、QUICPayはMastercard®とVisaのみでご利用可能となります。 |

| 年会費 | 永年無料 |

| 国際ブランド |    |

| 電子マネー |   |

| スマホ決済 |   |

おすすめできる方

- 普段からクレジットカード払いをしている方

- コンビニで買い物することが多い方

- 補償やセキュリティが万全のクレジットカードが欲しい方

メリット・デメリット

- セブン‐イレブンで還元率5.5%にアップ!

- 年会費が永年無料

- セキュリティ性が高く不正利用の補償も充実

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 発行手数料:1,100円(税込) |

| 家族カード | 無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

| ショッピング補償 | 年間100万円までを、カードで購入した商品の破損や盗難を90日間補償。 |

利用金額に応じてポイントアップ!年会費も実質無料で万能カード

三菱UFJカードは2021年7月に登場した比較的新しいカードで、利用金額が多いほどポイント倍率が高くなるのが特徴です。ポイントアップ条件は以下の通りです。

| 利用金額 | ポイント倍率 |

|---|---|

| 月3万円以上の利用 | ポイント1.2倍 |

| 月5万円以上の利用 | ポイント1.5倍 |

普段の買い物や固定費の支払いを三菱UFJカードにまとめれば、すぐに達成できる条件なので、メインカードとしての利用をおすすめします。

カード情報は裏面に記載しているので、セキュリティ面でも安心です。もしカードは不正利用された場合でも、全額補償するサービスが付帯されています。

セブン‐イレブンの利用でポイント還元率が5.5%!

セブン‐イレブンでの支払いに三菱UFJカードを使うと、通常ポイント0.5%+スペシャルポイント5%が付与されます。三菱UFJカードのタッチ決済や、Apple Payでの支払いも同様に、5.5%分の還元を受けられます。

コンビニで毎日800円利用した場合、

800日(1日)×1ヶ月(30日)×5.5%還元=24,000円利用で240ポイント還元される!

基本ポイントは合算されますが、スペシャルポイントはセブン‐イレブンの1ヶ月の利用金額に応じて還元されます。

なお、複合商業施設や駅ビル、ガソリンスタンドに併設されている店舗やオンラインショップ・デリバリーサービスを行う店舗は対象外なので注意してください。

クレジットカードおすすめ第21位「セゾンブルー・アメリカン・エキスプレス・カード」は海外で最強!

クレジットカードおすすめ比較ランキング、第21位は「セゾンブルー・アメリカン・エキスプレス・カード」です!

基本情報

| ポイント還元率 | 0.5~1.0% |

| 年会費 | 3,300円(税込) ※26歳になるまで無料 |

| 国際ブランド |  |

| 電子マネー |   |

| スマホ決済 |   |

おすすめできる方

- 年会費が無料になる25歳までの方

- 学生でステータス性のあるカードが欲しい方

- 飛行機に乗る機会が多い方

メリット・デメリット

- 26歳になるまでは年会費無料で学生や20代向け!

- 永久不滅ポイントがどんどん貯まる

- セブン‐イレブンで使うとダブルでポイントが貯まる

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 年会費 1,100円 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高3,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高3,000万円(利用付帯) |

| ショッピング補償 | 年間最高100万円 |

25歳までなら年会費無料でマイルがお得に貯まる

飛行機で海外に行ったり、冬はスキーをしに雪国へ行ったりと、空港をよく利用するのであればセゾンブルー・アメリカン・エキスプレス・カードがぴったりです!

セゾンブルー・アメックスは、26歳になるまで年会費無料で使えます。

貯まったポイントは、200ポイントでANAの600マイル、JALの500マイルと交換できるので、月々の支払いをこのクレジットカードにまとめれば、貯まったマイルで旅行に行くことも可能ですよ!

支払いやギフト交換、マイル交換など使い勝手の良いポイントが魅力

セゾンブルー・アメリカン・エキスプレス・カードの利用で貯まるポイントは、さまざまな使い道があります。

基本還元率は0.5%ですが、海外で利用すると1.0%にアップするのでお得です。また、提携店舗では最大5%の還元となり、貯まったポイントは支払いやギフト交換、マイル交換などが可能です。

「Netアンサー」に登録すると、nanacoポイントとの二重取りもできるので、是非試してみてくださいね。

\ 大人気のクレジットカード! /

公式サイト:https://www.jcb.co.jp/w-apply

クレジットカードおすすめ第22位「dカード」はdocomoユーザー以外も最大4%還元

クレジットカードおすすめ比較ランキング、第22位は「dカード」です!

基本情報

| ポイント還元率 | 1.0〜5.0% |

| 年会費 | 無料 |

| 国際ブランド |  |

| 電子マネー |  |

| スマホ決済 |  |

おすすめできる方

- ポイントが貯まりやすいカードを使いたい方

- 貯めたポイントの失効が不安な方

- スマホキャリアがdocomoの方

メリット・デメリット

- ポイント還元率が1.0%で高水準のカード

- 携帯電話関連の保証がある

- 電子マネー「iD」の搭載で便利

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 初年度無料 前年度一度もETCカードの利用がなければ翌年は550円 |

| 家族カード | 無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | ー |

| 国内旅行傷害保険 | ー |

| お買い物あんしん保険 | dカードで購入した商品にて破損・盗難などの損害があった場合、購入日から90日間を対象に最大100万円を補償。 |

スマホの補償も受けられる!docomoユーザーは持っていて損はないカード

dカードはNTTドコモが発行しているクレジットカードで、ドコモの携帯電話を利用している方には特におすすめです。

なぜなら、携帯電話の購入後1年間は、紛失・故障などの際に最大1万円補償してもらえる「dカードケータイ補償」が付帯しているからです。詳細は以下を確認してください。

| 補償内容 | 利用中の携帯電話が、購入から1年以内に、紛失・盗難・偶然の事故により修理不能(水濡れ・全損など)になった場合に適用。新たに同一機種の携帯電話をドコモショップなどで購入する時に、dカードを使用すると購入金額の一部が補償。 |

|---|---|

| 補償金額 | 新端末の購入金額または頭金および事務手数料のうち、最大10,000円 |

スマホを紛失した、水没させてしまったというトラブルが起きても、補償があれば必要最低限の損失に抑えられます。お買い物安心保険も付帯しているので、ショッピングでdカードを使う際にも安心ですね。

dカード特約店で使うとポイント還元率がアップする

以下のdカード特約店でdカードを利用すれば、ポイント還元率が最大5%までアップします。

| 店舗名 | ポイント倍率 |

|---|---|

| ENEOS | 200円ごとに1.5% |

| オリックスレンタカー | 100円ごとに4.0% |

| メルカリ | 200円ごとに2.5% |

| 高島屋 | 200円ごとに1.5% |

| マツモトキヨシ | 100円ごとに3.0% |

| タワーレコード | 100円ごとに2.0% |

| 洋服の青山 | 100円ごとに2.0% |

| スターバックス(カードチャージ) | 100円ごとに4.0% |

| サカイ引越しセンター | 100円ごとに4.0% |

| ビックエコー | 100円ごとに4.0% |

dカード特約店には、飲食店からドラックストア、ガソリンスタンドまでジャンルは幅広く揃っています。

また、dポイントは使える店舗も多いので、ポイントを有効に使いたい方にもぴったりなカードです。

クレジットカードおすすめ第23位「au PAYカード」はPontaポイントがざくざく貯まる

クレジットカードおすすめ比較ランキング、第23位は「au PAYカード」です!

基本情報

| ポイント還元率 | 1%~1.5% |

| 年会費 | 1,375円(税込) ・初年度無料 ・年1回以上の利用で翌年無料 |

| 国際ブランド |  |

| 電子マネー | ー |

| スマホ決済 |  |

おすすめできる方

- au PAYをよく使っている方

- Pontaポイントを貯めている方

- 新規入会特典が豪華なカードを発行したい方

メリット・デメリット

- au PAYカードからau PAYへのチャージで1.5%還元!

- au PAYマーケットでの購入で最大18%還元!

- 海外旅行・買い物にも保険が付帯される

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 (新規発行手数料、再発行手数料は1,100円) |

| 家族カード | 本会員の年会費が無料の場合:無料 本会員の年会費が有料の場合:440円 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

| ショッピング補償 | 年間100万円 |

au PAYへのチャージでポイント還元率が1.5%にアップ!

au PAYカードのメリットは、au PAYにチャージすると最大1.5%のポイント還元を受けられることです。(au PAYカードからのチャージで1.0%、au PAYでの支払いで0.5%)

Pontaポイントは使える店舗が多いので、「auユーザーではないけれど、Pontaポイントを貯めている」という方もお得に使えますよ。

ただし、発行する際にau IDを発行しなければいけません。登録自体は簡単にできますが、少々手間がかかるのがデメリットでしょう。

クレジットカードおすすめ第24位「Tカード Prime」は高還元率&自動付帯の海外旅行保険

クレジットカードおすすめ比較ランキング、第24位は「Tカード Prime」です!

基本情報

| ポイント還元率 | 1.0%~2.0% |

| 年会費 | 1,375円 (初年度無料 / 次年度以降は年1回以上の利用で無料) |

| 国際ブランド |  |

| 電子マネー |  |

| スマホ決済 |   |

おすすめできる方

- Vポイントを貯めている方

- 仕事が日曜日休みの方

- 休日の旅行・レジャーでポイントを貯めたい方

メリット・デメリット

- 毎週日曜日はポイントが1.5%還元!

- TSUTAYAの登録料や更新料が無料になる

- 貯めたVポイントは1ポイントから利用できる

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | ー |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高1,000万円(利用付帯) |

| ショッピング補償 | ー |

日曜にカードを使うVポイントユーザーなら、有力候補にしたいカード

Tカード Primeは、100円で1ポイント還元されるお得なカードです。さらに、日曜日はポイント還元率が1.5%にアップするので、200円の支払いで3ポイント貯まります。

平日はあまり買い物をせず、休日の日曜日に買い物・遊びにカードを使うのであれば、Tカード Primeがおすすめです!

会員限定の「J’sコンシェル」のサービスでは、旅行やレジャー施設での優待を受けられるので、そちらも是非利用してみてくださいね!

クレジットカードおすすめ第25位「イオンカード(WAON一体型)」は最短5分で即日発行

クレジットカードおすすめ比較ランキング、第25位は「イオンカード(WAON一体型)」です!

基本情報

| ポイント還元率 | 0.5%~1.0% |

| 年会費 | 無料 |

| 国際ブランド |   |

| 電子マネー |   |

| スマホ決済 |  |

おすすめできる方

- イオン系列の店舗をよく利用する方

- WAONをより活用したい方

- 即日発行できるイオンカードが欲しい方

メリット・デメリット

- イオングループの店舗でよく買い物する人

- イオン系列の店舗でのショッピングがお得に

- いつでもWAONへオートチャージできる

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 無料 |

付帯保険・補償サービス

| ショッピングセーフティ保険 | 購入した商品が破損や損害にあった場合、購入日から180日間を対象に年間50万円までを補償。 |

| クレジットカード盗難保険 | 紛失や盗難により、クレジットカードが不正利用された場合、損害額を補償。 |

イオン系列の店舗を日常使いする方におすすめ!お得に買い物できるカード

イオンカード(WAON一体型)は、イオン系列の店舗でポイント還元率が2倍(1.0%)になるので、イオン系列の店舗を日常的に利用する方が是非持っておきたい1枚です。

また、毎月20日・30日はイオンでの買い物が5%オフになったり、55歳以上の方は毎月15日にも5%オフになったりと、お得なサービスが充実しています。

イオンカード(WAON一体型)は電子マネーWAONへのオートチャージもでき、チャージでポイントの二重取りも可能です!

しかし、基本還元率は高くないので、イオン系列の店舗をあまり使わない方はわざわざ発行する必要はないかもしれません。

クレジットカードおすすめ第26位「P-oneカード<Standard>」は自動で請求額から1%オフ

クレジットカードおすすめ比較ランキング、第26位は「P-oneカード<Standard>」です!

基本情報

| ポイント還元率 | 1.0% |

| 年会費 | 無料 |

| 国際ブランド |  |

| 電子マネー |  |

| スマホ決済 |   |

おすすめできる方

- ポイント交換の手続きが面倒な方

- お得にカード決済したい方

- 公共料金の支払いもクレジットカードで行いたい方

メリット・デメリット

- 利用金額の1.0%が自動で割引される

- 貯まったポイントをVポイントに交換すると還元率が1.5%になる

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 新規発行手数料:1,100円(税込) 更新発行手数料:1,100円(税込) |

| 家族カード | 初年度無料 2年目以降:年間220円(税込) |

付帯保険・補償サービス

| 海外旅行傷害保険 | ー |

| 紛失・盗難保障 | P-oneカードで購入した商品にて破損・盗難などの損害があった場合、購入日から60日間を対象に補償。 |

利用するたびに自動で1%オフされるカード

利用金額をポイントでキャッシュバックするクレジットカードがほとんどの中、P-oneカードは会計ごとに自動で割引をしてくれるので、面倒な手続きがありません。利用明細書の項目に「割引額」があり、1%オフされた金額が記載されます。

割引額の上限はないので、毎日お得に買い物できますよ。ただし、以下の項目の利用分は対象外になるので注意してください。

- サンリブ・マルショク店内での利用分

- ポケットカードトラベルセンター

- 電子マネー・WEBマネーへのチャージ

- 切手やギフト券などの金券類

- 生損保などの各種保険料

- ETCカードの利用分

- キャッシング利用分

なお、固定資産税・住民税などの税金や国民年金保険料も1%オフになりますよ!

クレジットカードおすすめ第27位「Visa LINE Payクレジットカード(P+)」はチャージ&ペイでポイント5%還元

クレジットカードおすすめ比較ランキング、第27位は「Visa LINE Payクレジットカード(P+)」です!

基本情報

| ポイント還元率 | 0.5%~5.0% |

| 年会費 | 無料 |

| 国際ブランド | |

| 電子マネー |  |

| スマホ決済 |   |

おすすめできる方

- ポイントの基本還元率が高いカードを使いたい方

- LINEPayをよく使う方

- LINEポイントを貯めている方

メリット・デメリット

- LINE Payの連携でポイントがどこでも5.0%還元!

- カードレスタイプも選べる

- LINEPayが事前のチャージ不要で使える

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 550円 (初年度無料。次年度以降は、前年度に利用があれば無料) |

| 家族カード | 無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

| ショッピング補償 | 年間100万円 ※海外でのご利用および国内でのリボ払い・分割払い(3回以上)のご利用のみ対象 |

LINE Payのヘビーユーザーが持つべきカード!簡単にチャージができて便利

Visa LINE Pay クレジットカード(P+)は、決済アプリ「LINE Pay」に登録するだけでポイント還元率が5.0%までアップします。

年会費無料でお得にLINEポイントを貯められますが、貯まったポイントの利用先が限られていることや、交通系ICへのチャージ・公共料金の支払いなどはポイント付与の対象外なので覚えておきましょう。

Visa LINE Pay クレジットカード(P+)は、シンプルでスタイリッシュなカードデザインも特徴です。カード本体なしでスマホ上にデジタルカードを発行する「カードレスタイプ」も発行できるので好きな方を選んでくださいね。

クレジットカードおすすめ第28位「メルカード」はメルカリでポイント還元率が最大12倍

クレジットカードおすすめ比較ランキング、第28位は「メルカード」です!

基本情報

| ポイント還元率 | 1.0〜4.0% |

| 年会費 | 無料 |

| 国際ブランド |  |

| 電子マネー | ー |

| スマホ決済 | ー |

おすすめできる方

- メルカリを頻繁に使う方

- ナンバーレスカードを作りたい方

- 支払いのタイミングを自分で選びたい方

メリット・デメリット

- メルカリなら最大12%還元

- 支払いタイミングを柔軟に変更できる

- ナンバーレスでセキュリティが高い

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | ー |

| 家族カード | ー |

付帯保険・補償サービス

| 海外旅行傷害保険 | ー |

| 国内旅行傷害保険 | ー |

| 国内・海外ショッピング保険 | ー |

メルカリヘビーユーザーは高還元間違いなし!支払日も決められて便利◎

メルカードは基本還元率が1.0%と高水準な上に、メルカリ内でのショッピングは還元率が4倍になります。

さらに、毎月8日はメルカード・メルペイスマートの利用で還元率が8倍にアップするので、合計12%の還元が受けられます。(ただし、ポイント上限は300円まで)

また、支払日を自分で毎月決められるのも、メルカードならではのメリットです。カードを利用した翌月1日以降から月末までに支払えばいいので、自分の好きなタイミングで清算できますよ。

クレジットカードおすすめ第29位「ビュー・スイカカード」はSuicaチャージが1.5%還元で通勤・通学定期券に便利

クレジットカードおすすめ比較ランキング、第29位は「ビュー・スイカカード」です!

基本情報

| ポイント還元率 | 0.5~3.68% |

| 年会費 | 本人会員:524円(税込) 家族会員:524円(税込) |

| 国際ブランド |   |

| 電子マネー |   |

| スマホ決済 |   |

おすすめできる方

- クレジットカードとSuicaをまとめて管理したい方

- 通学・通勤でJRをよく利用する方

- 定期券の支払いをクレジットカードで行っている方

メリット・デメリット

- 自動改札機にタッチしてSuicaへオートチャージできる

- クレジットカードの機能と定期券を1枚にまとめられる

- JRE MALLでのネットショッピングでポイント3.5%還元!

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 年会費:524円(税込) |

| 家族カード | 1枚目:無料 2枚目以降:3,300円(税込) |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最大500万円 |

| 国内旅行傷害保険 | 最大1,000万円 |

オートチャージ機能&定期券など機能性抜群!Suicaを一番便利に使いたいなら持っておくべき1枚

ビュースイカ・カードは、クレジットカードにSuicaの機能が付いたようなカードです。定期券機能やSuicaのオートチャージ機能など、いつも電車で通勤・通学する方にとって重宝する機能が揃っています。

ビュースイカ・カードはJRと連携しているので、他社のカードにはないメリットもあります!

モバイルSuica定期券を購入する場合、還元率が3%にアップするので、5万円分の定期券をカードで買うとすると、1,500円分のポイントをゲットできますよ!

クレジットカードおすすめ第30位「ANAアメリカン・エキスプレス・カード」はANAのマイルが貯まる

クレジットカードおすすめ比較ランキング、第30位は「ANAアメリカン・エキスプレス・カード」です!

基本情報

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 国際ブランド |  |

| 電子マネー |  |

| スマホ決済 |  |

おすすめできる方

- ANAのマイルをたくさん貯めたい方

- 国内外問わず旅行好きの方

- 旅行保険の内容が充実しているカードを持ちたい方

メリット・デメリット

- 所定の空港でラウンジが無料で使える

- 貯めたポイントをマイルに交換できる

- カードを無くした場合、緊急再発行ができる

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 新規発行手数料:935円(税込) |

| 家族カード | 年会費2,750円 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高3,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高3,000万円(利用付帯) |

| ショッピング補償 | 年間200万円 |

ANAの飛行機によく乗るなら持っておくべきカード!空港利用も快適に◎

ANAアメリカン・エキスプレス・カードは、ANAのサービスをより快適に利用できるように作られたクレジットカードです。

搭乗前に搭乗券と一緒にクレジットカードを見せれば、空港ラウンジを同伴者1名まで無料で利用できます。また、クレジットカードを紛失しても緊急再発行できるので、海外旅行のお守り代わりになるでしょう。

また、他のアメックスカードと同様に、貯まったポイントはマイルだけでなく、商品や楽天ポイントなどの他社ポイントとも交換可能です。

ポイント移行コースに登録すると、ポイントの有効期限が無期限になるので、ポイントを大量に貯めて豪華賞品と交換するのもおすすめですよ!

クレジットカードおすすめ第31位「アメリカン・エキスプレス・カード」は海外旅行・空港を利用する方に最適

クレジットカードおすすめ比較ランキング、第31位は「アメリカン・エキスプレス・カード」です!

基本情報

| ポイント還元率 | 0.5〜1.0% |

| 年会費 | 13,200円(税込) |

| 国際ブランド |  |

| 電子マネー |    |

| スマホ決済 |  |

おすすめできる方

- 海外旅行・空港を高頻度で利用する方

- 海外旅行で手厚いサポートを受けたい方

- 初めてアメックスカードを持つ方

メリット・デメリット

- 充実したショッピング保険と不正利用を防ぐセキュリティ

- 提携航空・ホテルなど幅広いポイント移行先がある

- 安心できる旅行の手配と付帯サポート

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 年会費:無料 新規発行手数料:935円(税込) |

| 家族カード | 年会費:6,600円(税込) |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高5,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

ステータス性&手厚いサービスにこだわるなら最適の1枚

アメリカン・エキスプレス・カードは、ステータスを重視する方におすすめのクレジットカードです。プロテクションサービスも手厚く、カードで旅行代金を支払えば海外旅行傷害保険が付帯します。

また、アメックスカードは、空港ラウンジの利用・手荷物無料配達サービスなど、旅行関連のサービスが豊富なことが特徴で、年会費以上の価値がある充実したサービスを利用できます。

ただし、パートやアルバイトの方は申し込めないので注意してください。

ポイント還元率はそれほど高くないので、付帯サービスやステータス性を重視する方に最適です。社会人らしく、大人なクレジットカードを持ちたい方も是非検討してみてください。

クレジットカードおすすめ第32位「Amazon Prime Mastercard®」はAmazonユーザーにおすすめ

クレジットカードおすすめ比較ランキング、第32位は「Amazon Prime Mastercard®」です!

基本情報

| ポイント還元率 | 1.0%~2.0% |

| 年会費 | 無料 |

| 国際ブランド |  |

| 電子マネー | ー |

| スマホ決済 |   |

おすすめできる方

- Amazonで買い物することが多い方

- コンビニを頻繫に利用する方

- キャッシュレス決済を利用したい方

メリット・デメリット

- Amazonで買い物すれば2.0%の高還元率

- コンビニで買い物すれば1.5%の高還元率

- 最高2,000万円の海外旅行傷害保険がついてくる

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

| ショッピング補償 | 200万円 |

Amazonで買い物すれば還元率2.0%

Amazon Prime Mastercard®を使ってAmazonで買い物をすると、ポイント還元率が2.0%になります。Amazonを日常的に使っている方であれば、発行して損はないカードです。

また、セブン‐イレブンやローソンでも還元率が1.5%にアップします。貯まったAmazonポイントは1ポイント1円として使えるので、お得に買い物できますよ!

コンタクトレス決済機能が付帯しており、サインや暗証番号なしで決済が素早く完了するのも嬉しいポイントです。

クレジットカードおすすめ第33位「Visa LINE Payクレジットカード」はカードレスで利用できる

クレジットカードおすすめ比較ランキング、第33位は「Visa LINE Payクレジットカード」です!

基本情報

| ポイント還元率 | 1.0% |

| 年会費 | 無料 |

| 国際ブランド | |

| 電子マネー |  |

| スマホ決済 |   |

おすすめできる方

- LINEポイントを貯めている方

- LINE Payをよく利用する方

- カードレスタイプのカードを発行したい方

メリット・デメリット

- LINEポイントがどこでも1.0%還元!

- カードレスタイプも選べる

- LINEPayが事前のチャージ不要で使える

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 年会費550円(初年度無料・年1回以上利用で翌年度無料) |

| 家族カード | 無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

| ショッピング補償 | 100万円 |

LINE Payを使っているなら発行するべき1枚

Visa LINE Payクレジットカードは、決済アプリ「LINE Pay」に登録するだけでポイント還元率が1.0%にアップします。

年会費永年無料で、お得にLINEポイントを貯め続けたい方におすすめのカードです。LINE Pay残高のチャージが不要であったり、使いすぎ防止の通知をLINEで送ることができたりと、管理しやすいですよ。

Visa LINE Payクレジットカードは、LINEポイントも同時に貯まります。カード本体なしでスマホ上にデジタルカードを発行するタイプも選べるので、自分の好きな方を選んでくださいね。

クレジットカードおすすめ第34位「SAISON CARD Digital×SHEIN」はSHEINで最大20%割引

クレジットカードおすすめ比較ランキング、第34位は「SAISON CARD Digital×SHEIN」です!

基本情報

| ポイント還元率 | 0.5~1.0% |

| 年会費 | 無料 |

| 国際ブランド | |

| 電子マネー |    |

| スマホ決済 |   |

おすすめできる方

- SHEINで買い物することが多い方

- 入会するだけで使えるクーポンが欲しい方

- すぐに使えるデジタルカードを発行したい方

メリット・デメリット

- SHEINでの買い物が最大20%オフになる&入会でギフトカードがもらえる

- 年会費永年無料なので学生・若者も申し込みしやすい

- 最短5分の即時発行に対応している

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | ー |

| 家族カード | ー |

付帯保険・補償サービス

| 海外旅行傷害保険 | ー |

| 国内旅行傷害保険 | ー |

| ショッピング補償 | ー |

SHEIN愛用者なら作るだけで得するカード

SAISON CARD Digital×SHEINは、ファッション通販サイト「SHEIN」とセゾンカードがコラボしたカードです。

SHEINでの支払いに使うと、何度でも最大20%割引が適用されるので、いつでもお得に買い物できます。

デジタルカードなら全6種類から着せ替え可能で、気分に合わせて好きなタイミングで変えられるのは嬉しいですね。

- GREEN SPOONで初回40%割引

- ネイル予約アプリ「Nailie」で最大3,000円分クーポン配布

- U-NEXTで1,200円分のポイントプレゼント

- Paraviで4週間無料トライアル

SHEINだけでなく、上記のような店舗・サービスでも優待が受けられるので、これらを使っている学生や若者にもおすすめですよ。

クレジットカードおすすめ第35位「Likeme by saison card」は女性が使いやすいカード

クレジットカードおすすめ比較ランキング、第35位は「Likeme by saison card」です!

基本情報

| ポイント還元率 | 1.0% |

| 年会費 | 無料 |

| 国際ブランド |  |

| 電子マネー |    |

| スマホ決済 |   |

おすすめできる方

- 可愛いデザインのカードが欲しい方

- 美容系の特典を受けられるカードが欲しい方

- 脱毛やジムでの優待を受けたい方

メリット・デメリット

- 利用料金の1%を現金キャッシュバック

- 女性向けの美容系の優待が豊富!

- Qoo10の利用で20%キャッシュバック&AbemaTVプレミアムが3ヶ月無料に

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高3,000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

| ショッピング補償 | 不正利用の補償付き |

美容特典満載でお得にキレイになれる女性向けカード

Likeme by saison cardは、Z世代と呼ばれる10〜20代の中でも20代女性向けのカードです。

ショッピング利用料の1%分がキャッシュバックされるだけでなく、「脱毛サロン」や「メディカルエステ」で優待サービスを受けられます。さらに、カラオケ利用料30%オフなど、友達と遊ぶときにも使える特典付きです。

カードのデザインはかわいいだけでなく、ナンバーレスデザインを採用しているので、セキュリティ面でも安心して使えるカードですよ。

クレジットカードおすすめ第36位「Orico Card THE POINT」はポイント特化でネットショッピングとの相性抜群

クレジットカードおすすめ比較ランキング、第36位は「Orico Card THE POINT」です!

基本情報

| ポイント還元率 | 1.0%~3.0% |

| 年会費 | 無料 |

| 国際ブランド |   |

| 電子マネー |    |

| スマホ決済 |  |

おすすめできる方

- 直近で大きな買い物をする予定がある方

- ネットショッピングで買い物することが多い方

メリット・デメリット

- 入会後6か月は還元率が2.0%にアップ

- ポイントの使い道が豊富で使いやすい

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | ー |

| 国内旅行傷害保険 | ー |

| ショッピング補償 | ー |

入会特典の還元率が高水準!貯まったポイントの使い道も豊富

Orico Card THE POINTは、入会後6か月のポイント還元率が2%にアップするので、「スマホを買い替える予定だ」「ブランド物の財布が欲しい」など、大きな買い物をする予定のある方におすすめのカードです。

例えば、その期間中に50万円のカード利用をすれば、10,000円分のポイントがもらえます!

また、オリコモールを経由してAmazonや楽天市場で買い物をするだけで、還元率が上がります。特に、Yahoo!ショッピングは還元率が1.5%なので、入会特典と合わせると3.5%と驚異の高さになります。

貯まったオリコポイントは、Amazonギフトや楽天ポイントに交換できるので、自分に合ったポイントの使い方ができますよ。

クレジットカードおすすめ第37位「bitFlyer Credit Card」はビットコインが好きな方に人気

クレジットカードおすすめ比較ランキング、第37位は「bitFlyer Credit Card」です!

基本情報

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 国際ブランド |  |

| 電子マネー |  |

| スマホ決済 |   |

おすすめできる方

- ビットコインを運用している方

- ポイントをビットコインとして使いたい方

- 仮想通貨取引を始めたばかりの方

メリット・デメリット

- 利用額に応じてビットコインがもらえる

- 獲得したビットコインに有効期限がない

- 年会費が発生しない

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | ー |

| 家族カード | ー |

付帯保険・補償サービス

| 海外旅行傷害保険 | ー |

| 国内旅行傷害保険 | ー |

| ショッピング補償 | ー |

ビットコイン運用者なら持っておくと得する1枚

国内最大級のビットコイン取引を行っている仮想通貨取引所「bitFlyer」が、国内初のビットコインが貯まるカードをリリースしました。

他社のカードではポイントが貯まりますが、bitFlyerカードはビットコインが貯まるようになっています。ビットコインは自動で付与されるので、これから仮想通貨取引をしようと考えている方にもおすすめのカードです。

ビットコイン取引に慣れてきたら、ランクアップしたプラチナカードを作って、日常生活でより多くのビットコインを貯めるのも良いですよ!

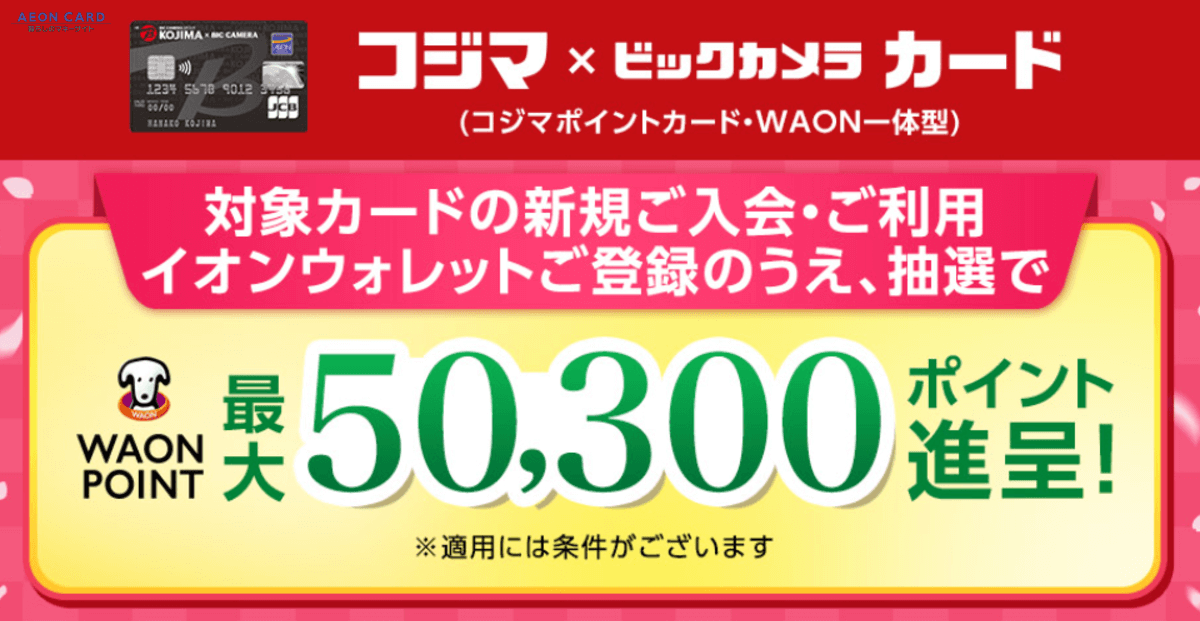

クレジットカードおすすめ第38位「コジマ×ビックカメラカード(コジマポイントカード・WAON一体型)」はイオングループでお得に買い物できる

クレジットカードおすすめ比較ランキング、第38位は「コジマ×ビックカメラカード(コジマポイントカード・WAON一体型)」です!

基本情報

| ポイント還元率 | 0.5%〜1.33% |

| 年会費 | 無料 |

| 国際ブランド |   |

| 電子マネー |  |

| スマホ決済 |   |

おすすめできる方

- コジマ・ビックカメラを頻繁に使う方

- ポイントカード機能も付いたクレジットカードを探している方

- イオンカード共通の特典を利用したい方

メリット・デメリット

- コジマでコジマ×ビックカメラカード(コジマポイントカード・WAON一体型)を使って支払えば、現金払いと同じく10%ポイント還元

- ETCカードの発行手数料・年会費が無料

- WAONポイントはコジマポイント・電子マネーWAONに交換可

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 無料 ※3枚まで発行可能 |

付帯保険・補償サービス

| ショッピング補償 | 年間最高50万円 |

1枚でクレジットカード&電子マネー&ポイントカード機能が使える最強カード

コジマ×ビックカメラカード(コジマポイントカード・WAON一体型)は、コジマ・ビックカメラで利用すると他社のクレジットカードよりも2%お得になります。

コジマでは、現金払いで10%、クレジットカード払いで8%のポイント還元を受けられますが、コジマ×ビックカメラカード(コジマポイントカード・WAON一体型)なら現金払いと同様の10%還元を受けられます。

電子マネーの機能も搭載しており、貯まったWAONポイントは電子マネーのWAONにチャージしたり、WAONでの支払い200円ごとに2ポイント貯めたりできます。

もちろん、コジマ×ビックカメラカード(コジマポイントカード・WAON一体型)はイオンカード共通の特典も付帯しているので、イオングループ・コジマ・ビックカメラの特典をトリプルで受けたい方におすすめです。

クレジットカードおすすめ第39位「TGC CARD」はおしゃれで映画好きな女性におすすめ

クレジットカードおすすめ比較ランキング、第39位は「TGC CARD」です!

基本情報

| ポイント還元率 | 0.5%〜1.0% |

| 年会費 | 無料 |

| 国際ブランド |  |

| 電子マネー |   |

| スマホ決済 |  |

おすすめできる方

- おしゃれなデザインのカードを持ちたい方

- イオングループをよく利用する方

- 映画好きの方

メリット・デメリット

- イオンシネマで映画がいつでも1,000円(税込)で観られる

- 最短5分の審査ですぐに使える

- 毎月20日・30日はお買い物5%OFF

追加カード・保険の内容

ETCカード・家族カード

| ETCカード | 無料 |

| 家族カード | 無料 |

付帯保険・補償サービス

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

| ショッピング補償 | 50万円 |

イオングループをよく利用する方はお得なカード

TGC CARDは東京ガールズコレクションとコラボしており、数あるイオンカードの中でも可愛くスマートなデザインになっています。

基本還元率はそれほど高くありませんが、イオングループで使うとWAONポイントが2倍貯まります。

さらに、毎月10日はイオングループ以外でもポイント2倍、イオングループではポイント5倍にアップします。毎月20日・30日はお買い物が5%オフになるので、イオングループでよく買い物をする方は持っておくと節約につながるでしょう。

また、イオンシネマの映画を1,000円で観れることはTGC CARDならではのメリットです。通常1,800円の映画料金がほぼ半額になるので、映画好きの方は是非申し込んでみてくださいね。

目的別おすすめクレジットカード17選

自分にぴったりのクレジットカードを選ぶには、ライフスタイル・目的に合っているかどうかを考えることが大切です。

例えば、「Amazonでよく買い物をするから、Amazonでポイントがたくさん貯まるクレジットカードに申し込む」など、目的・シーンに遭ったクレジットカードをえらべば、より快適&お得にクレジットカードを使えます。

そこでここでは、目的別のおすすめクレジットカードを紹介していきます!

- Amazonで高還元率

- コンビニで高還元率

- 学生がお得に使える

- 20代でゴールドカードを持ちたい方におすすめ

- 個人事業主・副業におすすめ

- 即日発行できる

- セキュリティ対策が万全

- クレカ積み立てでポイント還元&資産形成をしたい方におすすめ

- 女性ならではの優待・特典・保険がある

- イオンでポイントアップ・割引がある

- PayPayユーザーが高還元率&クーポンをもらえる

- 還元率と保険を1枚で両立できる

- スマホキャリアによってポイントアップする

- Suica定期券やチャージがお得になる

- ガソリンが割引される

- ステータス性が高い

- 飛行機でマイルが貯まる

それぞれ確認していきます。

Amazonで還元率の高いクレジットカード

Amazonで買い物する方の中には、「どうせなら、Amazonでもポイントがたくさん貯まるクレジットカードを使いたい」と思っている方も多いのではないでしょうか?

編集部おすすめのAmazonで高還元率なカードは「JCBカードW」です。

●ポイント

- Amazonで還元率2%

- 貯まったポイントがAmazonで使える

- Amazon以外でも1.0~5.5%の高還元

●基本情報

| ポイント還元率 | 1.0%~10.5% ※最大還元率はJCB PREMOに交換した場合 |

| 年会費 | 永年無料 |

| 国際ブランド |  |

| 電子マネー |    |

JCBカードWはAmazonの買い物で2%還元されるので、基本還元率0.5%の一般的なクレジットカードと比較すると、4倍もお得にポイントを貯められます!

例えば、毎月Amazonで2万円分の買い物をする場合、還元率0.5%と2%では年間で3,600円相当の差が生まれます。

JCBカードWと、年会費無料の人気クレジットカードでAmazon還元率を比較した結果を、表にまとめたものがこちらです。

| Amazon還元率 | |

|---|---|

| JCBカードW | 2.0% |

| Amazon Prime Mastercard®(プライム会員) | 2.0% |

| Amazon Mastercard®(非プライム会員) | 1.5% |

| dカード | 1.0%以上 ※カテゴリなど条件あり |

| 楽天カード | 0.2~1.0% |

| 三菱UFJカード VIASOカード | 0.5% |

この表を見ればわかるように、Amazonでポイント還元率が2%になるクレジットカードは非常に珍しく、最高水準の還元率と言えるでしょう。

また、貯まったポイントはAmazonで1ポイント=3.5円として使えるので、Amazonで安く買い物できますよ!

\ 大人気のクレジットカード! /

公式サイト:https://www.jcb.co.jp/w-apply

Amazon以外のECサイトで還元率の良いクレジットカード

| ECサイト | 相性の良いクレジットカード | 還元率 |

|---|---|---|

| Amazon | JCB CARD W | 2.0% |

| 楽天市場 | 楽天カード 楽天プレミアムカード | 楽天カード:3.0%以上 楽天プレミアムカード:5.0%以上 |

| Yahoo!ショッピング | PayPayカード | 最大5.0% |

| ヨドバシドットコム | ゴールドポイントカードプラス | 最大11.0% |

ネット通販メインでクレジットカードを使う方は、自分がよく使うショップに最適な1枚を使い倒すとお得になりますよ!

コンビニで高還元率なクレジットカード

「コンビニで毎日コーヒーや弁当を買う」という方も多いと思います。

コンビニを頻繁に使う方におすすめなのが、「三菱UFJカード」です!

●ポイント

- セブン‐イレブンで、ポイント還元率が5.5%!

●基本情報

| ポイント還元率 | 0.5~5.5% ※グローバルポイントの金額相当額表記は、1ポイントあたり5円相当の商品に交換した場合です。交換商品により、換算額が異なります。 |

| 年会費 | 永年無料 |

| 国際ブランド |    |

| 電子マネー |   |

| スマホ決済 |   ※Mastercard®とVisaのみ |

三菱UFJカードは2022年7月から上記のような高還元サービスを開始しました。

出勤日のランチを毎日コンビニで済ませる場合、毎月1万円ほどコンビニで支払いをすることになります。三菱UFJカードで支払えば、最大550円相当のポイントが貯まるので、自然と節約できますよ!

コンビニでポイントがざくざく貯まるクレジットカード

三菱UFJカードの他にも、以下のカードではコンビニでポイントが貯まりやすくなります。

| クレジットカード | 対象コンビニ | コンビニ還元率 |

|---|---|---|

| 三井住友カード(NL) | セブン‐イレブン ローソン | 最大7%* |

| 三井住友カード ゴールド(NL) | セブン‐イレブン ローソン | 最大7%* |

| 三菱UFJカード | セブン‐イレブン | 最大5.5% |

| ローソンPontaプラス | ローソン | 最大6% |

自分がよく利用するコンビニに合わせて、クレジットカードを選んでみてくださいね。

学生がお得に使えるクレジットカード

「大学生や専門学生になるから、クレジットカードを作りたい」という方もいるでしょう。

学生におすすめのクレジットカードは「三井住友カード(NL)」です。

●ポイント

- 学生ポイントで対象サブスクが最大10%還元

- 他にも対象携帯料金が最大2%還元などの特典あり

- 対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元

●基本情報

| ポイント還元率 | 0.5~7% |

| 年会費 | 永年無料 |

| 国際ブランド |  |

| 電子マネー |   |

| スマホ決済 |  |

三井住友カード(NL)は、2022年2月から「学生ポイント」という学生向けの独自サービスを開始しました。学生ポイントの詳細は以下の通りです。

| ジャンル | 学生ポイント付与率 | 内訳 |

|---|---|---|

| 対象の携帯料金支払い | 最大2.0% (200円=4ポイント) | 通常0.5%+1.5% |

| 対象のサブスクサービス | 最大10.0%(200円=20ポイント) | 通常0.5%+9.5% |

| 対象のQRコード決済 | 最大3.0% (200円=6ポイント) | 通常0.5%+2.5% |

| 分割払い あとから分割をした場合 | 分割手数料の全額をポイント還元 | ー |

さらに、三井住友カード(NL)は対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元にアップします!

- セイコーマート

- セブン‐イレブン

- ポプラ

- ミニストップ

- ローソン

- マクドナルド

- モスバーガー

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵、

- その他すかいらーくグループ飲食店※

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、三〇三も対象です。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

学生の方は上記のような店舗を利用する機会が多いと思うので、三井住友カード(NL)を普段使いのカードにするだけでも大幅に節約できますよ!

学生向けクレジットカードは、特別な特典が盛りだくさん!

JALカード naviや学生専用ライフカードのように「学生は海外旅行保険が自動付帯」など、卒業旅行や留学に重宝する学生向けクレジットカードもあります。

| クレジットカード | 学生限定特典 |

|---|---|

| 三井住友カード(NL) | 学生限定ポイントアップ ・対象サブスクサービス:最大10%還元 ・対象の携帯料金支払い:最大2%還元 ・対象のQRコード決済のチャージ&ペイ:最大3%還元 ※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 |

| JALカード navi | マイルが2倍貯まる 通常よりお得に特典航空券に交換(減額マイルキャンペーン) |

| 学生専用ライフカード | 海外利用分3%キャッシュバック 海外旅行保険自動付帯 |

| セゾンブルーアメックス 【新規申し込み終了】 | 26歳になるまで年会費無料で 海外旅行保険・手荷物無料宅配サービスなど |

「どうせなら、学生の特権を生かせるクレジットカードを使いたい!」という方は、これらのクレジットカードも検討してみてください。

20代でゴールドカードを持ちたい方におすすめのクレジットカード

「ゴールドカードは発行するのが難しそう」というイメージがありますが、最近はコスパの良いゴールドカードもあるので、20代でも気軽に申し込むことができます。

その中でもイチオシが「三井住友カード ゴールド(NL)」です!

●ポイント

- 1年間で100万円利用すれば翌年以降の年会費永年無料!

※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 - 同じく年間100万円利用で1万ポイントもらえる

- 国内旅行傷害保険や空港ラウンジ無料サービスも付帯

●基本情報

| ポイント還元率 | 0.5~7% |

| 年会費 | 5,500円(税込) ※年間100万円のご利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

| 国際ブランド |  |

| 電子マネー |   |

| スマホ決済 |  |

三井住友カード ゴールド(NL)は、年間100万円以上の利用で1万ポイントプレゼント&翌年以降の年会費が永年無料になるゴールドカードです。※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

家賃などの固定費を三井住友カード ゴールド(NL)にすれば、年間100万円は案外クリアできる条件なので、一人暮らしの方や家賃支払いをしている20代の方は是非申し込んでみてくださいね。

年会費で持てるゴールドカードは他にもある!

| ゴールドカード | 内容 |

|---|---|

| 三井住友カード ゴールド(NL) | ・年間利用特典(100万円/年で1万ポイント) ・年間100万円以上利用で翌年以降の年会費永年無料 |

| エポスゴールドカード | ・年間利用特典(100万円/年で1万ポイント) ・年間50万円以上利用または招待で年会費無料 |

| SAISON GOLD Premium | ・年間利用特典(100万円/年で1万ポイント) ・年間100万円以上利用で翌年から年会費無料 |

| JCB GOLD EXTAGE | ・20代限定のゴールドカード入会3ヶ月はポイント3倍 |

三井住友カード ゴールド(NL)の他にも、上記のカードは20代が持つ初めてのゴールドカードとしておすすめですよ!

個人事業主・副業におすすめの法人カード

「法人カードは会社経営者しか発行できないのでは」と思う方もいると思いますが、最近は決算書・登記簿謄本不要で申し込める法人カードが増えてきました。

個人事業主・副業におすすめの法人カードは、「三井住友カード ビジネスオーナーズ」です!

●ポイント

- 決算書・登記簿謄本不要!

- 年会費永年無料!

- カード利用枠も最大500万円!(所定の審査有)

●基本情報

| ポイント還元率 | 0.5%~ |

| 年会費 | 永年無料 |

| 国際ブランド |  |

| 電子マネー |   |

| スマホ決済 |  |

三井住友カード ビジネスオーナーズは、年会費永年無料&カード利用枠が最大500万円と、個人事業主の方にも使いやすい法人カードです!

三井住友カード(NL)と2枚持ちすると、アプリ「Vpass」でどちらも管理できる上に、対象の通販サイトや航空券購入で最大+1.5%還元というお得な特典を受けられます!

年会費無料の法人カードおすすめ

三井住友カード ビジネスオーナーズ以外にも、年会費無料で使える法人カードがあるので紹介します。

| 法人カード | 基本情報 |

|---|---|

| 三井住友カード ビジネスオーナーズ | ・年会費永年無料 ・決算書や登記簿謄本不要 ・カード利用枠が最大500万円 ※所定の審査がございます。 |

| 三井住友カード ビジネスオーナーズ ゴールド | ・条件達成で翌年以降の年会費無料 ・空港ラウンジ無料サービスあり ・カード利用枠が最大500万円 ※所定の審査がございます。 |

| セゾンコバルト・ビジネス・アメリカン・エキスプレスカード | ・年会費永年無料 ・登記簿謄本や決算書不要 ・対象のネットサービスでポイント4倍 |

| ライフカードビジネスライト | ・年会費永年無料 ・財務資料不要!本人確認資料だけでOK! ・ETCカードも従業員カードも年会費無料 |

仕事用の買い物とプライベートの買い物をしっかり分けたい方は、是非これらの法人カードを検討してみてください。

即日発行のクレジットカード

基本的にクレジットカードを発行するには、申し込みから1~2週間かかりますが、中には最短即日発行できるカードもあります。

また、クレジットカード本体が手元に届く前にカード番号とセキュリティコードがアプリで確認できるものも増えてきました、

「セゾンカードインターナショナル」であれば、クレジットカードだけでなくETCカードも即日発行できるのでおすすめです!

●ポイント

- セゾンカウンターで最短即日受け取りができる

- ETCカードも最短即日発行も可能(審査やカード会社の状況による)

- ナンバーレス(バーチャルカード)も選択可能

●基本情報

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 国際ブランド |   |

| 電子マネー |    |

| スマホ決済 |   |

セゾンカードインターナショナルは、プラスチックカードでもバーチャルカードでも、最短即日発行できる珍しいカードです。

ただし、ETCカードも即日発行できるのは店頭受け取りのプラスチックカードだけなので注意してください。

\ 永久不滅ポイントが貯まる! /

公式サイト:https://saisoncard.co.jp/pro/

即日発行できるクレジットカード一覧

セゾンカードインターナショナルの他にも、申し込み後すぐに発行できるクレジットカードがあるので紹介します。

| クレジットカード | 審査(最短時間) |

|---|---|

| セゾンカードインターナショナル + ETCカード | 最短5分 |

| 三井住友カード(NL) | 最短10秒 ※即時発行ができない場合があります。 |

| セゾンパール・アメリカン・エキスプレス・カード | 最短5分 |

| PayPayカード | 最短5分 |

| dカード | 最短5分 |

審査時間を短縮させるために、申し込みフォームに正しい情報を入力することも有効ですよ。

セキュリティ対策が万全のクレジットカード

クレジットカードの不正利用は他人事ではないので、セキュリティが強いカードや信頼性・安全性の高いカードを使いたい方もいるでしょう。

そのような方におすすめなのが、「三井住友カード(NL)」です!

●ポイント

- ナンバーレスだから盗み見防止できる

- ほぼリアルタイムで利用通知が来るので不正利用がわかりやすい

- タッチ決済対応だからスキミングも予防できる

●基本情報

| ポイント還元率 | 0.5~7% |

| 年会費 | 永年無料 |

| 国際ブランド |  |

| 電子マネー |   |

| スマホ決済 |  |

三井住友カード(NL)はナンバーレスデザインをしているので、カード情報を盗み見される心配がありません。

利用通知もメールやアプリにすぐに届くので、心当たりがないクレジットカード利用の通知があった場合は即座に不正利用に気づけます。

発行元が大手クレジットカード会社で、万が一トラブルに遭った場合のサポート体制も万全なので、クレジットカードを初めて作る方にもおすすめです!

ナンバーレスデザインを採用しているクレジットカード一覧

最近はナンバーレスデザインを採用しているクレジットカードも増えてきたので、ここではその一部を紹介します!

| カード名 | 特徴 |

|---|---|

| 三井住友カード(NL) | ・ナンバーレス ・ほぼリアルタイム通知あり ・タッチ決済対応 |

| セゾンパール・アメリカン・エキスプレス・カード | ・ナンバーレス ・ほぼリアルタイム通知あり ・QUICPay対応 |

| PayPayカード | ・ナンバーレス ・利用速報あり ・タッチ決済対応 |

| 楽天カード | ・表面ナンバーレス ・利用速報あり ・タッチ決済対応 |

| JCBカードW | ・表面ナンバーレス ※完全ナンバーレスも対応 ・安心お知らせメール ・タッチ決済対応 |

さらに不正利用対策をしたい方は、クレジットカードを使う際に以下のポイントを意識しましょう。

- クレジットカードが届いたらすぐに署名する

- リアル店舗ではナンバーレスカードを使うかタッチ決済を積極的に使う

- オンラインショッピングではパスワードをブラウザや端末に保存しない

- 利用通知メールやアプリの利用明細をこまめにチェックする

特に、クレジットカードの裏面に署名がないと、不正利用に遭った場合に補償が適用されない可能性があります。普段使っているクレジットカードで、まだ署名していないものがあればすぐに記名しましょう。

そのほかにも、利用速報をこまめに確認することで不正利用の早期発見につながりますよ。

クレカ積み立てでポイント還元&資産形成をしたい方におすすめのクレジットカード

クレカ積み立ては最近のトレンドで、クレジットカードを使って「つみたてNISA」などの投信積み立てができるようになりました。

「積立額分もポイントをもらえたら嬉しい」という方におすすめなのが、「三井住友カード ゴールド(NL)」です!

●ポイント

- 三井住友カード ゴールド(NL)のSBI証券クレカ積立は1.0%のポイント付与

- SBI証券は積立NISAの対象となる投信銘柄数が最多水準!

- 毎月5万円までクレカ積立が可能

●基本情報

| ポイント還元率 | 0.5~7% |

| 年会費 | 5,500円(税込) ※年間100万円のご利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

| 国際ブランド |  |

| 電子マネー |   |

| スマホ決済 |  |

三井住友カード ゴールド(NL)のSBI証券クレカ積み立ては1.0%のポイント付与があり、毎月最大500円分のポイントがもらえます。毎月5万円クレカ積み立てすれば、年間で6,000ポイントももらえるので非常にお得です!

ただし、つみたてNISAは年間40万円まで=毎月3.3万円までしか積み立てられないので、ポイントを最大限受け取りたい方は他の積み立ても検討しましょう。

証券によって相性の良いクレジットカードは異なる

クレカ積み立てがどのくらいお得になるかは、貯めたいポイントや投資先によって以下のように異なります。

| サービス | ポイント付与率 |

|---|---|

| 三井住友カード×SBI証券 | 一般カード: 0.5% ゴールドカード:1.0% プラチナカード:2.0% |

| 楽天カード×楽天証券 | 最大1% ※ただし2022年9月からほとんどの銘柄で0.2%へ変更 |

| au PAYカード×三菱UFJ eスマート証券(旧auカブコム証券) | 1% |

| 東急カード×SBI証券 | 0.25~3% |

| エポスカード×tsumiki証券 | 年間の積立金額の 0.1%(初年度) 0.2%(2年目) 0.3%(3年目) 0.4%(4年目) 0.5%(5年目以降) |

| セゾンカード/UCカード×スマートプラス | 0.1~0.5% |

| マネックスカード×マネックス証券 | 1.1% |

| タカシマヤカード×SBI証券 | 毎月の積立金額の 0.1%(1,2年目) 0.2%(3,4年目) 0.3%(5年目~) |

| イオンカード×ウェルスナビ | 0.5% |

| セゾンカード×CONNECT | 0.1%~0.5% |

ちなみに、クレカ積み立ては「投資信託のみ&毎月5万円まで」というルールがありますが、2023年2月27日から楽天証券での楽天カード積み立てに純金積み立てが加わりました。

今後クレカ積み立てはどんどん拡大していくと思うので、是非この機会にチャレンジしてみてはいかがでしょうか?

女性ならではの優待・特典・保険があるクレジットカード

女性向けクレジットカードは、見た目がかわいいだけでなく、女性特有の病気に備える保険やコスメ・エステの優待などが利用できます。

女性向けのクレジットカードおすすめは、「JCB CARD W plus L」です。

●ポイント

- 白やピンクの複数デザインから選べる

- 月額290円から入れる疫病保険

- LINDAリーグなど限定特典あり

●基本情報

| ポイント還元率 | 1.0%~10.5% ※最大還元率はJCB PREMOに交換した場合 |

| 年会費 | 永年無料 |

| 国際ブランド |  |

| 電子マネー |    |

JCB CARD W plus Lは、女性向けのクレジットカードの中でも圧倒的に人気で、JCBカードWのポイント還元率の高さを維持したまま、女性疾病保険やLINDAリーグなどの優待を受けられます。

\ Amazonで最大12,000円キャッシュバック /

公式サイト:https://www.jcb.co.jp/wplusl-apply

女性向け特典が充実しているカード

JCB CARD W plus Lの他にも、デザインが可愛らしく女性向けの特典が充実しているカードを紹介します。

| クレジットカード | 特徴 |

|---|---|

| JCB CARD W plus L | ・女性向けの保険加入サポート ・高還元1%、年会費無料 ・LINDAリーグでアットコスメなど優待あり |

| 楽天ピンクカード | ・高還元1%、楽天市場でもっとお得! ・ポイントの使い勝手が良くポイ活にピッタリ ・楽天サービス優待や映画館やカラオケ割引もあり |

| JCB LINDA | ・女性向けの保険加入サポート ・デザインが8種から選べる |

| ライフカードstella | ・海外利用3%キャッシュバック ・海外旅行保険自動付帯2,000万円 |

| ライフAOYAMAブルーローズカード | ・洋服の青山のレディス商品割引 ・海外旅行保険利用付帯2,000万円 |

お得にキレイになりたい方は、是非女性向けカードも検討してみてくださいね!

イオンでポイントアップ・割引があるクレジットカード

普段のお買い物をイオングループでする方も多いでしょう。

イオングループはさまざまなクレジットカードを提供していますが、その中でもイチオシは「イオンカードセレクト」です。

●ポイント

- イオンでポイント2倍

- イオングループでは20日・30日は5%オフ

- イオンシネマで300円割引

●基本情報

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 国際ブランド |   |

| 電子マネー |  |

| スマホ決済 |  |

イオンカードセレクトは、20日・30日は購入金額から5%オフなどの割引・優待がたくさんあるので、イオンで買い物をする方であれば大きな節約になりますよ!

\ キャンペーン実施中! /

公式サイト:https://www.aeon.co.jp/

イオンカードは種類が豊富!目的に合わせてカードを選ぼう

イオンカードはさまざまな種類から選ぶことができます。どれもイオングループでお得な割引・優待を受けられますが、特徴が異なるので確認していきましょう。

| イオンでお得にポイントを貯めたい | イオンカードセレクト イオンカードセレクト(ミッキーマウス デザイン) イオンカードセレクト(ミニオンズ) |

|---|---|

| イオンシネマで映画をお得に見たい | イオンカードセレクト(ミニオンズ) |

| JALマイルを貯めたい | イオンJMBカード(JMB WAON一体型) |

| Suicaの機能も欲しい Suicaにオートチャージしたい | イオンSuicaカード |

| 高速道路をお得に利用したい | イオン首都高カード(WAON一体型) イオン E-NEXCO pass カード(WAON一体型) |

例えば、イオンシネマをよく利用する方は「イオンカードセレクト(ミニオンズ)」を発行すると、格安で映画を楽しめますよ!

PayPayユーザーが高還元率&クーポンをもらえるクレジットカード

QRコード決済の中でもユーザーが多いのが、PayPayですよね。

PayPayでお得なクレジットカードを使いたいのであれば、「PayPayカード」一択です!

●ポイント

- PayPayあと払い登録で還元率アップ

- PayPayのイベント・キャンペーンに参加できる

- PayPay残高に直接チャージ可能

●基本情報

| ポイント還元率 | ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント |

| 年会費 | 無料 |

| 国際ブランド |   |

| 電子マネー |   |

| スマホ決済 |   |

PayPayに他社のクレジットカードを紐づけることはできるものの、PayPayポイントの対象外であったり、PayPayのキャンペーンにエントリーできなかったりと使い勝手が悪いです。

一方、PayPayカードであればそれらが解決するだけでなく、ポイント還元率がアップ&PayPay残高に直接チャージ可能などメリットがたくさんあるので、PayPayユーザーは是非PayPayカードを申し込んでみてくださいね。

\ 年会費永年無料のクレジットカード! /

公式サイト:https://www.paypay-card.co.jp/

QRコード決済別の相性の良いクレジットカード

PayPay以外にも、楽天ペイやd払いを使っている方もいますよね。

QRコード決済ごとにお得にポイントが貯まるクレジットカードをまとめたものがこちらになります。

| QRコード決済 | クレジットカード | カードと組み合わせたポイント還元率 |

|---|---|---|

| 楽天ペイ | 楽天カード | 1.0~1.5% |

| PayPay | PayPayカード | ご利用金額200円(税込)ごとに 最大1.5%のPayPayポイント |

| d払い | dカード / dカード GOLD | 1.0% |

| au PAY | au PAYゴールドカード | 1.5% |

| Fami Pay | ファミマTカード | 1% |

| AEON Pay | イオンカードセレクト | 0.5% |

| メルペイ | メルカード | 1.0~4.0% |

普段使うQRコード決済と相性の良いクレジットカードを発行すれば、ポイントを効率的に貯められるのでおすすめです!

還元率と保険を1枚で両立できるクレジットカード

「保険が手厚いと安心だけど、ポイントも捨てがたい」という方もいるでしょう。

そのような方におすすめのクレジットカードが「Tカード Prime」です!

●ポイント

- 基本還元率1%&ETCカードも1%!日曜日は1.5%

- 海外旅行保険が自動付帯

●基本情報

| ポイント還元率 | 1.0%~2.0% |

| 年会費 | 1,375円 (初年度無料 / 次年度以降は年1回以上の利用で無料) |

| 国際ブランド |  |

| 電子マネー |  |

| スマホ決済 |   |

ほとんどのクレジットカードは、海外旅行保険が付帯されていても、旅行費用をカード払いしないと利用できませんが、Tカード Primeなら持っているだけで保険が適用されます。

また、ETCカードの利用でも1%分のポイントが貯まるので、高速道路をよく利用する方にもおすすめです。

年会費無料で高還元率&旅行保険が充実しているカード一覧

年会費無料で高還元率かつ海外旅行保険が自動付帯のクレジットカードはほとんどないですが、利用付帯を含めると選択肢が広がります。

| クレジットカード | 年会費 | ポイント還元率 | 付帯保険 |

|---|---|---|---|

| Tカード Prime | 実質無料 | 1% | 海外旅行保険が自動付帯 |

| リクルートカード | 無料 | 1.2% | 海外旅行保険 国内旅行保険 ショッピング保険(利用付帯) |

| エポスカード | 無料 | 0.5% | 海外旅行保険が自動付帯 |

| JCBカードW | 無料 | 1.0%~10.5% ※最大還元率はJCB PREMOに交換した場合 | 海外旅行保険が利用付帯 |

利用付帯の場合は、旅行代金をそのクレジットカードで支払えば保険が適用されるので、そこまで自動付帯にこだわらなくても良いでしょう。

スマホキャリアによってポイントアップするクレジットカード

スマホ代は毎月の固定費ですが、使っている携帯キャリアのクレジットカードを使うと、ポイントが効率的に貯まったり、特別なサービスを受けられたりします。

例えば、ドコモユーザーなら「dカードGOLD」がおすすめです!

●ポイント

- ahamo以外のドコモケータイおよびドコモ光は還元率10%

- ドコモユーザーなら3年間最大10万円分の携帯電話補償あり(水漏れ・全損)

基本情報

| ポイント還元率 | 1.0〜5.0% |

| 年会費 | 11,000円 |

| 国際ブランド |  |

| 電子マネー |  |

| スマホ決済 |  |

ドコモユーザーの場合、スマホ代やドコモ光の料金が10%還元され、固定費の大幅な節約につながります!

年会費は安くないものの、毎月固定費が浮くことを考えれば、払う価値があるでしょう。

キャリア別おすすめクレジットカード

auユーザーはau PAYゴールドカード、楽天モバイルユーザーは楽天カード、といったように、キャリアに応じたクレジットカードをまとめたので参考にしてください。

| キャリア | クレジットカード | キャリアの還元率 |

|---|---|---|

| ドコモ | dカード GOLD | ドコモケータイ・ドコモ光で最大10%還元3年間最大10万円分の携帯電話補償あり(水漏れ・全損) |

| au | au PAYゴールドカード | au携帯料金は還元率最大11% |

| ソフトバンク | PayPayカード ゴールド | ソフトバンク携帯料金は還元率最大10% |

| 楽天モバイル | 楽天カード | 楽天市場のSPUポイントアップ有 |

Suica定期券やチャージがお得になるクレジットカード

毎日電車で通勤・通学している方は、Suicaをお得に使えるクレジットカードを使いたいですよね。

「ビュースイカ・カード」なら、Suicaのチャージが1.5%還元&オートチャージ機能付帯なので便利ですよ!

●ポイント

- Suicaのチャージは還元率1.5%

- オートチャージや定期券機能も〇

- モバイルSuicaで定期券購入なら3%還元

基本情報

| ポイント還元率 | 0.5~3.68% |

| 年会費 | 本人会員:524円(税込) 家族会員:524円(税込) |

| 国際ブランド |   |

| 電子マネー |   |

| スマホ決済 |   |

Suicaチャージの還元率が1.5%なので、スーパーなどでSuica支払いをすれば常時1.5%還元を受けていることになりますよ!

Suicaが使えるお店をまとめたので、参考にしてください。

| ジャンル | 店舗名 |

|---|---|

| スーパー ショッピングセンター 百貨店 | イオン イトーヨーカドー サミット OKストア ALTA ららぽーと ドン・キホーテ ピアゴ マークイズ caretta SHIODOME COREDO 日本橋/室町 |

| 駅ビルなど | atre ecute LUMINE |

| グルメ・フード | ガスト かっぱ寿司 ケンタッキー コメダ サンマルクカフェ タリーズ ドトール デニーズ PRONT 濱かつ マクドナルド ミスド |

| ドラッグストア | ウェルシア マツモトキヨシ ココカラファイン クスリのアオキ くすりの桃太郎 サンドラッグ スギ薬局 SEIMS ツルハドラッグ Tomd’s |

| 家電量販店 | ビックカメラ エディオン ノジマ ケーズデンキ コジマ |

| ライフスタイル | 紀伊国屋書店 ブックオフ |

| その他 | ENEOS Times オリックスレンタカー 郵便局 ヤマト通運 |

ビュー・カード系のクレジットカード一覧

ビュースイカ・カード以外にも、Suicaのオートチャージができたり、定期券の支払いでポイント還元が受けられたりするカードがあるので紹介します。

| モバイルSuicaオートチャージ機能 | モバイルSuicaチャージ還元率 | 年会費(税込) | 基本還元率 | 特典 | |

|---|---|---|---|---|---|

| ビュースイカ・カード | 付帯 | 1.5% | 524円 | 0.5% | ・年間利用額に応じたボーナス ・家族カード発行可能 ・JREモールで3.5% |

| ビューゴールド・プラスカード | 付帯 | 1.5% | 11,000円 | 0.5% | ・JRの切符を予約・決済で最大10% ・年100万円以上利用で5,000ポイント還元 ・年間利用額に応じたボーナスポイント ・東京駅のビューゴールドラウンジ無料 ・空港ラウンジ / 旅行保険付帯 |

| イオンSuicaカード | 付帯 | 0.25% | 無料 | 0.5% | ・イオン系列で常時ポイント2倍 ・「お客さま感謝デー」5%OFF |

| ビックカメラSuicaカード | 付帯 | 1.5% | 無料 | 0.5% | ・ビックカメラで最大11.5% ・JREモールで3.5% |

| JREカード | 付帯 | 1.5% | 524円(初年度無料) | 0.5% | ・駅ビル / JRE MALLで3.5%還元 ・ルミネ / ニュウマン / アイルミネでポイントアップ |

中高生でもモバイルSuicaで定期券を購入できるので、保護者がビューカード系のクレジットカードを持っていればお得度がアップしますよ!

Suica以外の交通系ICに対応しているクレジットカード

PASMOやnicocaにも対応しているクレジットカードがあるので、紹介します。

| 交通系IC | クレジットカード | 特徴 |

|---|---|---|

| PASMO | To Me CARD Prime | オートチャージ可 |

| nimoca | nimoca JCBカードなど | オートチャージ可 初年度年会費無料 |

1枚持っておけば、普段の通勤・通学がお得&快適になるので、是非発行してみてくださいね!

ガソリンが割引されるクレジットカード

ガソリン代は年々高騰しているので、少しでもお得になったら嬉しいですよね。

コスモ石油をよく利用する方であれば、「コスモ・ザ・カード・オーパス」がおすすめです!

●ポイント

- コスモ石油でガソリン価格が割引に(一部対象外の店舗あり)

- 年会費永年無料!

- 入会特典でコスモ石油の燃料油50リットル(最大500円)までご請求時に値引き

●基本情報

| ポイント還元率 | 0.5%~1.0% |

| 年会費 | 永年無料 |

| 国際ブランド |   |

| 電子マネー |  |

| スマホ決済 |  |

車通勤の方やドライブ好きの学生は、ガソリン代を支払う用のカードとして持っておくと良いでしょう。

ガソリンスタンド別おすすめクレジットカード

コスモ石油以外に、出光やENEOSを利用する方は、それぞれ以下のカードがおすすめです。

| ガソリンスタンド | クレジットカード | 割引率 |

|---|---|---|

| コスモ石油 | コスモ・ザ・カード・オーパス | ・入会特典でコスモ石油燃料油50リットル(最大500円)まで請求時に値引き ・コスモ石油で会員価格でお得 |

| 出光 | apollostation card | ・出光興産系列SSでいつでもガソリン・軽油が2円/L引き ・ウェブ明細の利用で毎年5月のガソリン代を追加値引き |

| ENEOS | ENEOSカード S | ガソリン・軽油がずっと2円/L引き |

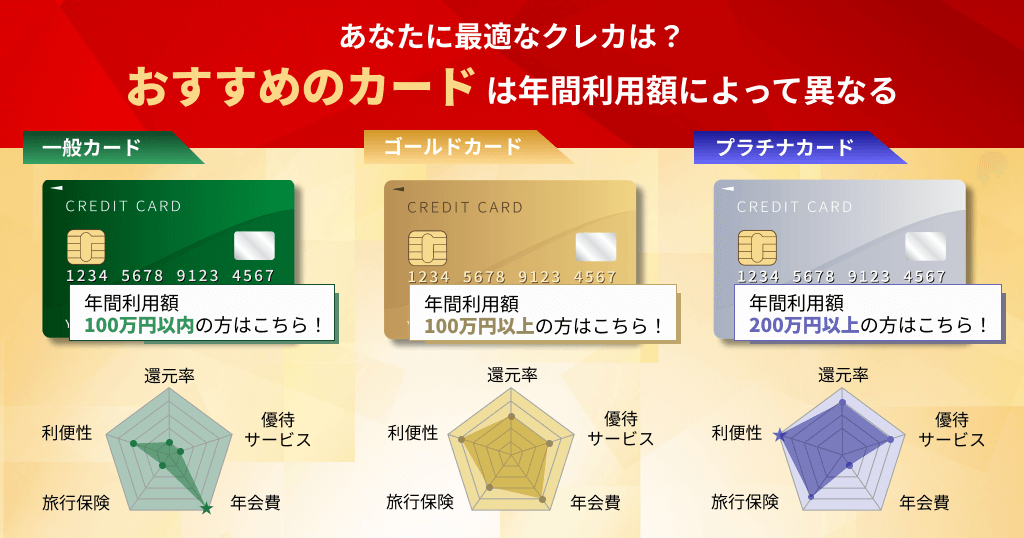

ステータス性の高いクレジットカード

30代以降になると、ステータス性のあるゴールドカード・プラチナカードを使いたいという方も増えてくるでしょう。

ステータスの高いカードは見栄えが良いだけではなく、高額な年会費に見合う豪華な優待サービス・特典を受けられます。

数あるハイステータスカードの中でも、編集部のおすすめは「ダイナースクラブカード」です。

●ポイント

- 独自の空港ラウンジを国内外1,500ヵ所以上使える

- 会員限定の高級レストラン予約サービスや優待がある

- 世界でもっとも歴史があるクレジットカードというステータス

●基本情報

| ポイント還元率 | 0.5~1.0% |

| 年会費 | 24,200円 |

| 国際ブランド |  |

| 電子マネー |   |

| スマホ決済 |  |

ダイナースクラブカードは当社所定の基準を満たす方のみ申し込める点や、利用額に一律の上限がない&プライオリティパス並みの空港ラウンジ網が特徴です。

30代以上で空港をよく使う方や接待する機会が多い方は是非検討してみてください。

プロパーカードはステータス性も信頼性も高く安心!

ダイナースクラブカードの他にも、アメックスシリーズやJCBプラチナなどの上級のプロパーカードもおすすめです。

| クレジットカード | 特徴 |

|---|---|

| JCBプラチナ | ・最高1億円の旅行保険 ・プラチナ・コンシェルジュ・デスクが便利 |

| ダイナースクラブカード | ・国内外1,500ヵ所以上の空港ラウンジ ・利用枠に一律の制限なし |

| アメリカン・エキスプレス・プラチナ | プライオリティ・パスが同伴者も1名無料 |

20代の方は、まずはプロパーカードのスタンダードなものを使ってみて、自分に合っているなと感じたら上級版に申し込むのも良いでしょう。

飛行機でマイルが貯まるクレジットカード

帰省や旅行で頻繁に飛行機を利用する方もいるでしょう。毎回マイルがたくさん貯まれば、航空券と交換することもできるので魅力的ですよね。

そのような方におすすめなのが、ANAやJALのクレジットカードです!

ANAマイルを貯めたい方

「ANAカード(一般カード)」は、ANAマイルを貯めたい方におすすめのスタンダードカードで、入会&継続マイルが毎年もらえるので発行するだけでお得です!

●ポイント

- 初年度年会費無料

- 入会&継続マイルがもらえる!

- 海外旅行保険&ショッピング保険が付帯

基本情報

| ポイント還元率 | 0.5% |

| 年会費 | 2,200円(初年度無料) |

| 国際ブランド |    |

| 電子マネー |   |

| スマホ決済 |   |

主なANAカードは以下の4種類なので、自分に合ったものを選んでくださいね。

| クレジットカード | 年会費 | マイル還元率 | 入会・継続ボーナスマイル |

|---|---|---|---|

| ANAカード(一般カード) | 初年度年会費無料 | 200円=1マイル相当 | 1,000ANAマイル |

| ANAカード(ワイドゴールドカード) | 15,400円 | 200円=2マイル相当 | 2,000ANAマイル |

| ANA AMEXカード | 7,700円 ※追加6,600円でマイル還元率アップ | 200円=2マイル相当 | 1,000ANAマイル |

| ANA ダイナースカード | 29,700円 | 100円=1マイル相当 | 2,000ANAマイル |

JALマイルを貯めたい方

「JALカード navi」は、学生がマイルをお得に貯めるのにぴったりなクレジットカードです。

●ポイント

- JALマイルが2倍貯まる!

- 在学中は年会費無料

- 減額マイルキャンペーンがお得

●基本情報

| ポイント還元率 | 1.0% |

| 年会費 | 在学期間中は年会費無料 |

| 国際ブランド |   |

| 電子マネー |  |

| スマホ決済 |  |

JALカード naviは、在学中は年会費無料&マイル還元率が普通カードの2倍なので、飛行機によく乗る学生は持っていて損はないカードです。

学生でない方は、JAL普通カードを発行して「JALカードショッピングマイル・プレミアム」に年会費3,300円を支払って入会&特約店(イオンやファミリーマートなど)で支払いするとマイルを2倍にできますよ。

主なJALカードは以下の4種類なので、自分に合ったものを選んでくださいね。

| クレジットカード | 年会費 | マイル還元率 | 入会搭乗・毎年初回搭乗ボーナスマイル |

|---|---|---|---|

| JAL普通カード | 初年度年会費無料 | 200円=1マイル相当 ※追加3,300円/年でマイル2倍 | 各1,000JALマイル |

| JALカードnavi | 年会費無料 ※学生限定 | 100円=1マイル相当 | 各1,000JALマイル |

| JAL AMEXカード | 年会費6,600円 ※追加3,300円/年でマイル2倍 | 200円=1マイル相当 ※追加3,300円/年でマイル2倍 | 各1,000JALマイル |

| JAL CLUB-Aゴールドカード | 年会費17,600円 | 100円=1マイル相当 | 各2,000JALマイル |

ここで紹介した選び方を参考に、自分に合ったクレジットカードを申し込んでみてください!

クレジットカードのおすすめ選び方!クレカ初心者が重視すべきポイント

クレジットカードを初めて作る時、何を基準にクレジットカードを選べばいいのか迷いますよね。

クレカ初心者は、以下の基準で選ぶとカード選びで失敗しづらくなります。

- ポイントが貯まりやすい&使いやすいクレジットカードか

- 利用シーンに合ったクレジットカードか

- 保険・付帯サービスが豪華なクレジットカードか

- 追加カードを発行できるクレジットカードか

- 国際ブランドを選べるクレジットカードか

- 電子マネーへのチャージでポイントが貯まるクレジットカードか

- ステータス性が高いクレジットカードか

それぞれ詳しく解説していきます!

ポイントが貯まりやすい&使いやすいクレジットカードがおすすめ

クレジットカードは支払った金額に応じて、ポイントが還元されます。

現金払いではポイントはもらえないので、同じ金額を支払うならカード払いにしておくとお得になります。

クレジットカードの還元率は0.5%前後のものが多いので、還元率の良いカードを選びたい方は「還元率が1.0%以上のカード」「よく利用するお店でポイントが貯まるカード」がおすすめです。

還元率が1.0%以上のカード

クレジットカードのポイント還元率とは、「利用金額に対して還元されるポイントの割合」のことです。

還元率が高いほど、ポイントを効率よく貯められます。具体的には、還元率1.0%だと高還元率だと言えます。

公共料金や固定費の支払いをカード払いにするとポイントが貯まってお得

なるべく多くのポイントを貯めたい方は、毎月支払う公共料金やスマホ代などの固定費をカード払いに設定しましょう。固定費は毎月必ず発生するお金なので、使いすぎる心配もありません。

例えば、一般的な一人暮らしでかかる費用を還元率1.0%のクレジットカードで支払ったとすると、以下のようになります。

| 項目 | 金額 | 獲得できるポイント |

|---|---|---|

| 家賃 | ¥65,000 | 650ポイント |

| 水道代 | ¥3,000 | 30ポイント |

| ガス代 | ¥4,000 | 40ポイント |

| 電気代 | ¥4,000 | 40ポイント |

| 携帯料金 | ¥5,000 | 50ポイント |

| 通信回線料金 | ¥5,000 | 50ポイント |

| ガソリン代 | ¥4,000 | 40ポイント |

| 保険代 | ¥4,000 | 40ポイント |

| 合計 | ¥94,000 | 940ポイント |

このように、毎月940ポイント貯まるので、5年間利用した場合は56,400ポイントになります!

クレジットカード払いに早く切り替えれば切り替えるほど、より多くのポイントが貯められます。

クレジットカードを使うだけで毎月1,000ポイントがもらえる

クレジットカードは使った金額に応じて、ポイント還元を受けられます。

一般社団法人日本ファイナンス協会の独自アンケートの結果、クレジットカードの利用者は毎月5~10万円を支払っている方が多い傾向にありました。

ポイント還元率が1.0%のクレジットカードで毎月10万円を支払えば…

100,000円×1.0%=1,000円分 のポイントがもらえます!

毎月10万円というとハードルが高く感じる方もいるかもしれませんが、普段の食費やスマホ料金などの固定費、娯楽費を合わせれば達成できるでしょう。

クレジットカード払いできるものは全てカード払いに設定しておくと、より多くのポイントがもらえますよ!

貯まったポイントの使い道も重視すべき!

クレジットカードを選ぶ際に、ポイント還元率に注目する方はたくさんいますが、それと同じくらい貯まったポイントの使い道も重要です。

クレカ代金の支払いに充てるよりも、他の使い方をした方がお得になることもあります。

ポイントを使える場所はカードによって異なるので、使い道に困らないカードを選ぶことをおすすめします。

- クレジットカードの代金支払い

- 他社提携ポイントへの交換

- マイルへの交換

- 景品・グッズとの交換

- ギフトカードへの交換

- 団体への寄付

ポイントの有効期限もクレジットカードごとに違うので、クレジットカードを申し込むときに必ず確認してくださいね。

利用シーンに合わせたクレジットカードがおすすめ

クレジットカードで貯まるポイントに大きな影響を与えるのが、還元率がアップする対象店舗・サービスです。

基本還元率が平均的でも、自分がよく使う店舗・サービスでポイント還元率がアップすれば、効率よく貯められます。

クレジットカードによってポイント還元率アップの対象となる店舗・サービスは異なるので、申し込む前に対象・内容などを確認しておきましょう。

例えば、スターバックスを利用することが多い方は、「JCBカードW」で支払うとポイント還元率が最大10倍になり、1,000円のスターバックスカードチャージごとに100ポイントが貯まります。

どこでもお得に使えるカードを探している方は、提携店舗の数を確認することをおすすめします。

人気のクレジットカード別!おすすめの利用店舗

| カード名 | おすすめの店舗 |

|---|---|

| JCB CARD W | スターバックス セブン‐イレブン ビックカメラ 昭和シェル 成城石井など |

| dカード | マクドナルド ローソン マツモトキヨシ エディオン 高島屋など |

| 楽天カード | ファミリーマート ジョーシン 出光 すき家など |

| 三井住友カード(NL) | ジョーシン 出光など |

この中でもお得なクレジットカードは、三井住友カード(NL)です。通常のポイント還元に合わせて、事前にポイントアップしたい店舗を選んでおくと、還元率が+0.5%アップします。

人気のサイト別!ネットショッピングにおすすめのカード

ネットショッピングで利用する場合も、サイトにとってお得なカードが異なります。

| サイト名 | おすすめのカード |

|---|---|

| Amazon.co.jp | JCBカードW Amazon Mastercard® Amazon Prime Mastercard® |

| 楽天市場 | 楽天カード 楽天プレミアムカード |

| Yahoo!ショッピング | PayPayカード P-one Wiz |

| au Payマーケット | au PAYカード au PAY ゴールドカード |

| dショッピング | dカード dカードGOLD |

| ヨドバシ.com | ゴールドポイントカードプラス |

| ビックカメラ.com | JCBカードW ビックカメラSuicaカード JQ SUGOCA BIC CAMERA |

| SHOPLIST | 三井住友カード(NL) JCBカードW dカード 楽天カード |

| ZOZOTOWN | ZOZOCARD JCBカードW セゾンカード |

自分がよく利用するサイトで、還元率がアップするクレジットカードを選ぶとお得ですよ!

また、クレジットカードを複数(2枚)持ちして、還元率がアップする店舗に合わせて使い分けると、ポイントが貯まりやすい店舗の選択肢が広がります。

ネットショッピングを頻繁に利用する方は、クレジットカードのポイントモールも確認しておきましょう。

ポイントモールとは、クレジットカード会社やポイント発行企業が用意しているサイトで、そのサイトを経由することにより、通常獲得できるクレジットカードなどのポイントとは別にボーナスポイントを獲得できます。

総合ショッピングサイト・グルメ・家電・ファッション・旅行・ふるさと納税・ギフトといった、様々なジャンルのショップが揃っています。

例えば、Amazonで買い物する方は「JCBカードW」が一番お得です!

JCBカードの会員優待サービス「JCB ORIGINAL SERIES(JCBオリジナルシリーズパートナー)」の対象店舗のAmazonが入っており、ポイント還元率が最大3倍にアップします。

JCBカードでポイント還元率が最大3倍になると、1万円の買い物で約400円分のポイントが貯まります。

JCBカードWはAmazonの他にもたくさんの優待店舗があるので、普段の買い物でもポイントがざくざく貯まるでしょう。

楽天市場や一休.comでもポイントの優待を受けられるので、ネットショッピングを日常的に使う方は是非「JCBカードW」を検討してみてください。

\ 大人気のクレジットカード! /

公式サイト:https://www.jcb.co.jp/w-apply

保険・付帯サービスが豪華なクレジットカードがおすすめ

クレジットカードを利用するメリットの1つとして、付帯サービスを利用できることが挙げられます。

その中でも代表的なのが、海外旅行・国内旅行で使える保険サービスです。クレジットカードに保険が付帯していれば、旅行先でトラブルが発生しても保険金がおりる可能性が高まります。

クレジットカードに付帯される保険

クレジットカードを作ると自動適用される保険も多いので、内容を把握しておくことをおすすめします。

そこでここでは、クレジットカードの保険にはどのようなものがあるのか確認しておきましょう。

クレジットカードに付帯する保険は、以下の3つに分類できます。

| 項目 | 内容 |

|---|---|

| 海外・国内旅行傷害保険 | 旅行期間中のケガや事故が原因で、治療やドラブルが発生した際に、保険金を受け取りできる制度。 |

| 海外・国内航空機遅延保険 | 搭乗した航空便の遅延やトラブルにより、代替便の利用や食事代などが必要になった場合に、保険金を受け取りできる制度。 |

| ショッピングガード保険 | クレジットカードで支払いした購入品によって損害が生じた場合、保険金を受け取りできる制度。 |

特に、海外旅行・出張・留学などでクレジットカードを利用する予定がある方は、旅行傷害保険が適用されるカードを作っておきましょう。

「旅行先で具合が悪くなって病院を利用した」「不注意で事故を起こして他人をケガさせてしまった」というトラブルにも落ち着いて対応できるようになります。

クレジットカードの付帯サービスはお守りのように心強いものなので、旅行好きの方はクレジットカードを選ぶ際に重視しておくと良いですよ。

追加カードを発行できるクレジットカードがおすすめ

クレジットカードは、「ETCカード」や「家族カード」を追加カードとして発行できるものがあります。

ETCシステムを利用して有料道路を通行した際に、通行料金を精算するためのICカードのことで、有料道路の料金所をスムーズに通過できるようになります。通行料金は、クレジットカードの利用額として清算されます。

安定した収入のある本会員(クレジットカードを契約した方)がいれば、その家族もクレジットカードを利用できるサービスのことです。家族カードで決済した金額は全て、本会員の利用分として合算されます。

家族がどのような支払いにお金を使ったのか把握できたり、ポイントが貯まりやすかったりするというメリットがあります。

年会費無料のクレジットカードでも、ETCカードや家族カードの発行には手数料が発生する場合があります。

ETCカードを発行してドライブをしたい方や家族カードを利用したい方は、追加カードの年会費も無料のものを選ぶと良いでしょう。

国際ブランドを選べるクレジットカードがおすすめ

国際ブランドは世界中で利用できるクレジットカードで、日本で主流なのは「Visa・Mastercard®・JCB・American Express®」の4種類です。

クレジットカードを複数(2枚)持ちする方は、利用可能な店舗が国際ブランドによって異なるので、複数の国際ブランドを持っておくことをおすすめします。

「どの国際ブランドを選べばいいのか分からない」という方向けに、それぞれの国際ブランドのサービス・特徴を解説していきます。

| タッチ決済 | プロパーカード | 特徴 | おすすめクレジットカード | |

|---|---|---|---|---|

| Visa | ・世界シェアNo.1 ・セキュリティ技術が高い | ・コンビニ利用でお得な「三井住友カード ゴールド(NL)」 ・飲食店やカラオケで優待される「エポスカード」 ・ポイントの有効期限がない「セゾンカード」 | ||

| Mastercard® | ・国内外でも便利 ・為替レートが良い ・専用優待がある | ・自動キャッシュ機能付きの「三菱UFJカード VIASOカード」 ・PayPayとの相性最強な「PayPayカード」 ・入会キャンペーンが豊富な「三菱UFJカード」 | ||

| JCB | ・国内サービスが豊富 ・割引チケットが使える ・ポイントが貯まりやすい | ・ポイントが2倍貯まる「JCBカードW」 ・使い勝手が良い「JCBカードS」 ・初年度の年会費無料「JCBゴールド」 | ||

| American Express® | ・ステータス性抜群 ・手荷物配送サービス ・手厚い海外旅行保険 | ・ステータスアップしたい方に「アメリカン・エキスプレス・ゴールド・カード」 ・QUIC Payで2%還元される「セゾンパール・アメリカン・エキスプレス・カード」 |

電子マネーへのチャージでポイントが貯まるクレジットカードがおすすめ

クレジットカードと電子マネーは以下のように相性の良い組み合わせがあります。

・PayPayカード と PayPay

・楽天カード と楽天Edy

・dカード と d払い

・ビュースイカカード と Suica

・セブンカード・プラス とnanaco

・イオンカード と WAON

上手に組み合わせることによって、基本還元率よりも還元率がアップします。

例えば、d払いとdカードを組み合わせると…

店舗での支払いで、d払いの還元率 0.5% + dカードの還元率 1.0% = 1.5%還元!

ネットでの支払いで、 d払いの還元率 1.0% + dカードの還元率 1.0% = 2.0%還元!

そのため、普段よく使う電子マネーが決まっている方は相性の良いクレジットカードを発行することをおすすめします。

ステータス性が高いクレジットカードがおすすめ

クレジットカードには、「プロパーカード」と「提携カード」があります。

プロパーカードは、国際ブランドが直接発行しているクレジットカードで、ブランド力に優れている(ステータス性が高い)のが特徴です。空港を利用する際の特典やホテル・レストランなど、高品質なサービスを受けられる点がメリットです。

一方、提携カードはカード発行会社は国際ブランドと提携して発行するクレジットカードで、提携元のカード会社独自のサービスも充実しているので、お得さを重視する方におすすめです。

クレジットカードのステータスやランクで選ぶ

クレジットカードの還元率・年会費には、カードのステータスやランクが大きく影響しており、ランクが上がるほど付帯サービス・還元率が良くなります。

- ブラックカード:クレジットカードの最高峰。クレジットカード発行会社からの招待が必要で、年会費・ステータスともに高い。

- プラチナカード:一定条件を満たせば発行できるステータスカード。ゴールドよりも希少価値が高い。

- ゴールドカード:使用限度額が大幅アップする。一般カードよりも付帯特典が充実したワンランク上のカード。

- 一般カード:最も基本的なカード。年会費が無料で簡単に作れるので、クレカ初心者に最適。

ランクの高いカードを発行できる基準は、年収と信用情報が大きく関係しています。また、一般カードで多くの決済や長い期間保有していると「インビテーション(ランクアップの招待)」が届きます。

- 毎月の支払いを絶対に遅延しない

- リボ払いを使いすぎない

- 保有しているだけではなく使う