お金を用意する方法は、消費者金融・銀行などのカードローンから国・自治体の公的融資制度までさまざまです。

この中から「即日融資」「低金利」など、自分のニーズにあった商品を選ぶことで、融資時間・金利に納得したうえで借り入れできます。

この記事では、お金を借りるならどこがおすすめか、即日でお金を借りられるサービスはあるのかについて解説していきます!

- お金を借りるなら最短3~30分で融資可能な消費者金融がおすすめ

- SMBCモビットなら24時間いつでもお金を借りられる

- 銀行カードローンの平均金利は1.5%~15.0%と利息が増えにくい

- お金を借りる審査は少額融資を希望した方が通りやすい

「バレずに今すぐお金を借りたい」という方は、SMBCモビットがおすすめです!

SMBCモビットは顧客のプライバシーに配慮していて、自宅への郵送物が原則なし&職場への電話連絡が原則なしです。つまり、周囲に知られずに手続きできるということです!

Web完結申し込みなら書類の提出で在籍確認が完了し、最短3分で振込が完了します!また、利息の返済でVポイントが貯まる&返済に使えるので、返済負担を軽減できます。

10秒で簡易審査結果表示のため、1秒でも速くお金を借りたい方はSMBCモビットに申し込みましょう!

\ 来店不要&WEB完結で借入できる! /

公式サイト:https://www.mobit.ne.jp/

お金を借りる方法まとめ!最適な借り入れ場所が一瞬で分かる

冒頭でもお話ししましたが、お金の借り入れ先は消費者金融・銀行などの金融機関だけでなく、国・自治体の融資制度など多岐にわたります。

| 今すぐ借りたい人向け | 消費者金融 |

|---|---|

| クレジットカードのキャッシング枠 | |

| コンビニATM | |

| アプリ | |

| 低金利で借りたい人向け | 銀行カードローン |

| PayPay | |

| JAバンク(農協) | |

| 労金(ろうきん) | |

| 事業資金が必要な人向け | 日本政策金融公庫 |

| ビジネスローン | |

| 審査に通るか心配な人向け | CREZIT |

| 学生ローン | |

| 年金担保貸付制度 | |

| 共済組合の貸付 | |

| 配偶者貸付 | |

| 国の公的融資制度 | |

| 審査通過率を上げたい人向け | 中小消費者金融 |

| 借り換えローン | |

| おまとめローン | |

| 生活サポート基金 | |

| 審査なし | 従業員貸付制度 |

| 生命保険の契約者貸付制度 | |

| 郵便局(ゆうちょ銀行) | |

| 公衆接遇弁償費 | |

| 質屋 |

このように、選択肢がたくさんあるので、どこで借り入れするか迷う方もいるかもしれません。

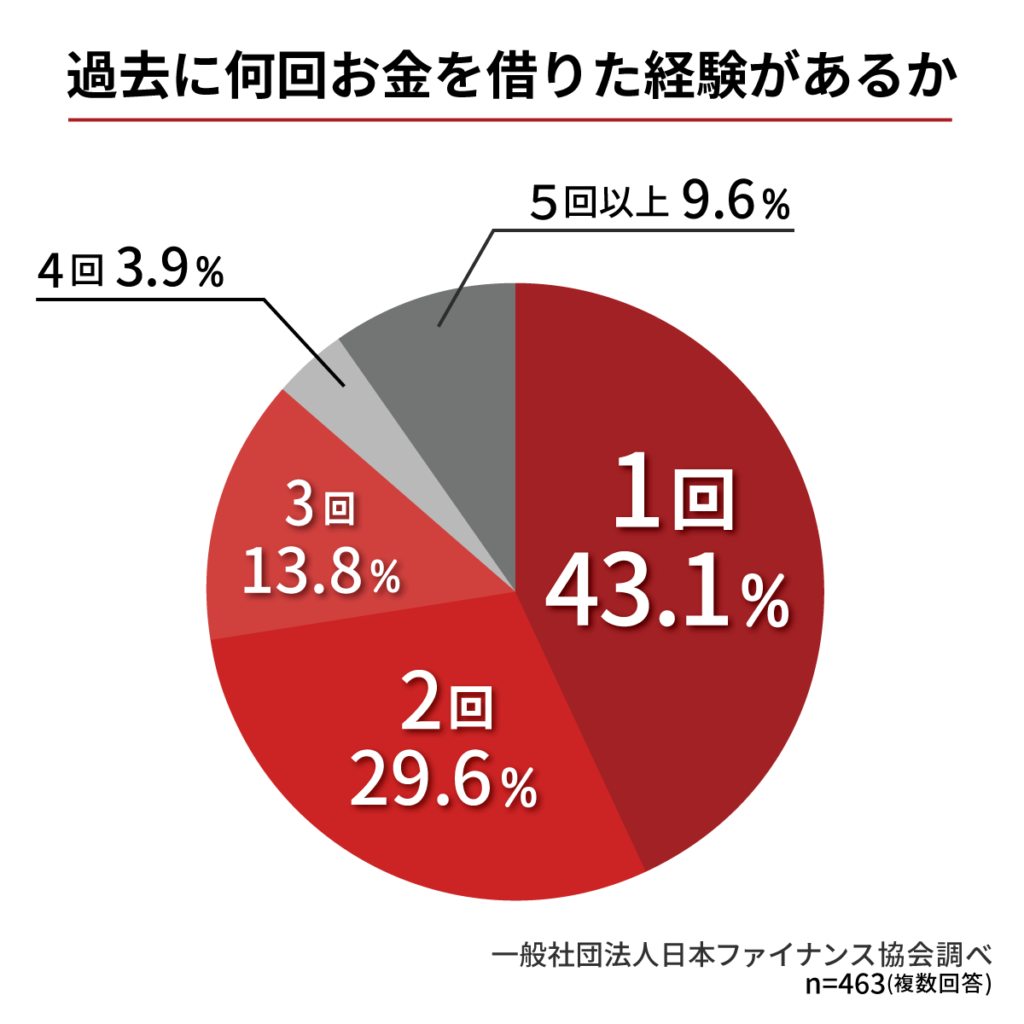

実際に一般社団法人日本ファイナンス協会 編集部が実施したアンケートでは、全体の56.9%の人が2回以上借り入れをしており、その時のニーズによって借り入れ先を変えていることが分かりました。

ちなみに、数ある借り入れ方法の中でも一番早くお金を借りられるのは、即日融資に対応している消費者金融です。

お金が必要になる期日までに余裕がある場合は問題ないものの、すぐにお金が欲しい場合は大手消費者金融を利用すると良いでしょう。ただし、消費者金融はWebで気軽にお金を借りられるため、完済までの期間が延びるリスクもあります。

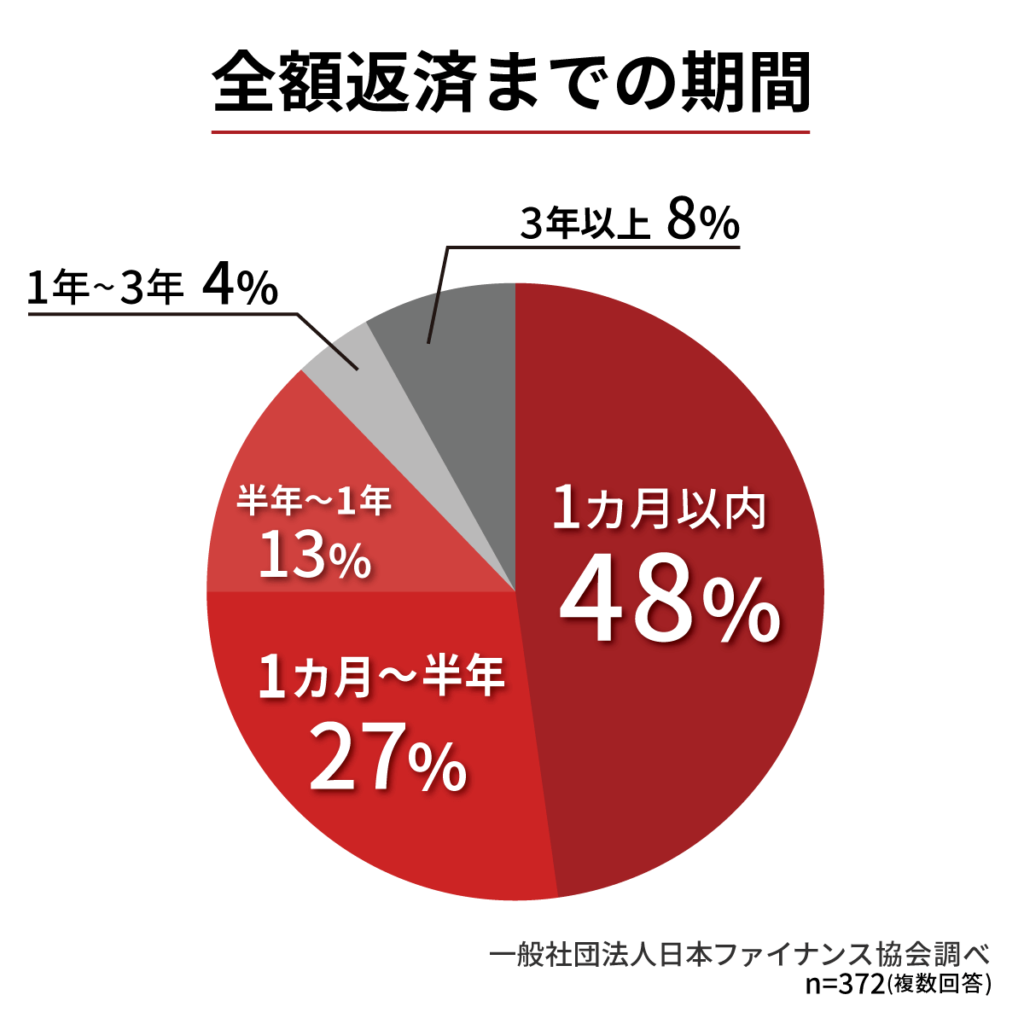

ちなみに、独自アンケート調査の結果では「1カ月以内に完済した」と答えた方は48%もいました。その場合、最大30日間の無利息期間のある消費者金融なら、利息0円で借り入れできますよ!

お金を借りる方法【最短即日】

すぐにお金を借りたいのであれば、申し込み~契約まで即日で完了する貸金業者がおすすめです。

貸金業者のWebサービスは充実していて、わざわざ店頭に行かなくてもスマホ・パソコンで手続きが完了します。手間を省けることはもちろん、契約・融資までの時間を短縮できるのは嬉しいポイントですよね。

「貸金業者と金融機関で何が違うの?」と思う方もいるかもしれませんが、個人向けの小口融資を専門に行っている点で異なります。そのため、10万円程度を借りるのであれば、最短1時間ほどで融資を受けられるケースも珍しくありません。

| 借り入れ方法 | 融資時間 | 来店の有無 | Web完結 |

|---|---|---|---|

| 消費者金融 | 最短3~30分 | ||

| カードローン公式アプリ | 最短3~30分 | ||

| コンビニATM | 最短60分 | ||

| クレジットカードのキャッシング機能 | 最短即日 | ||

| 信販会社のカードローン | 最短即日 | ||

| キャッシュレス決済サービス | 最短即日 |

このように、貸金業者といってもさまざまなサービスがあります。この中で最もスピーディーにお金を借りられるのは、即日融資に対応していて最短3~30分で融資を受けられる消費者金融です。

消費者金融

消費者金融カードローンは即日融資に対応しており、最短3~30分ほどでお金を用意できます。

すぐにお金を借りられるのは審査を「AIスコアリングシステム」で行い、審査時間を短縮しているからです。また、担保・保証人が不要&スマホ1台で借り入れできる分、自宅で契約できるのも消費者金融ならではのメリットです。

現在、消費者金融は以下の法律を守ってサービスを提供しているため、「取り立てがないか心配」「高い利息をかけられるのでは」といった心配も不要です。

- 厳しい取り立て・迷惑行為は賃金業法によって禁止されている

- 総量規制によって融資限度額は「年収の3分の1まで」に制限されている

- 利息制限法・出資法により上限金利は最高20.0%までに制限されている

特にテレビCM・街中の看板で見かけるような大手消費者金融は、金融庁の登録貸金業者として営業を許可されているうえ、顧客に寄り添ったサービスも充実しているので、ストレスなく利用したい方におすすめです。

ここからは、一般社団法人日本ファイナンス協会 編集部が実際に申し込んだ時に融資スピードが速かった消費者金融を厳選して紹介します。

SMBCモビット | レイク | アイフル | アコム | プロミス | 楽天銀行スーパーローン | ORIX MONEY | ベルーナノーティス | ノーローン | |

|---|---|---|---|---|---|---|---|---|---|

| 審査時間 | 最短15分 | お申込み完了後 最短15秒で審査結果を表示 | 最短18分 | 最短20分 | 最短3分 | 即日 | 最短60分 | 最短即日 | 最短即日 |

| 融資スピード | 最短15分 | Webなら 最短25分融資も可能 | 最短18分 | 最短20分 | 最短3分 | 翌日 | 最短即日 | 最短即日 | 最短即日 |

| 金利 | 3.0%〜18.0% | 4.5%〜18.0% | 3.0%〜18.0% | 2.4%~17.9% | 2.5%~18.0% | 1.9%~14.5% | 1.5%〜17.8% | 4.5%~18.0% | 4.9%~18.0% |

| 無利息期間 | なし | 最大180日間 | はじめての方なら 最大30日間利息0円 | ご契約の翌日から30日間は金利0円 | 初回ご利用から30日間が無利息期間 | なし(入会特典あり) | 最大3ヶ月(キャンペーン中のみ) | 最大14日間 | 最大1週間 |

| 公式サイト | 公式 | – | 公式 | – | – | – | – | – | – |

この中でもSMBCモビットはWeb完結申し込みなら電話連絡なしにできて、周囲にバレることなく借り入れできるためおすすめです!

SMBCモビットはWeb完結申し込みなら電話連絡なし

| 審査時間 | 最短15分 |

|---|---|

| 融資時間 | 最短15分 |

| 金利(実質年率) | 3.0%〜18.0% |

| 必要書類 | 運転免許証など |

| 無利息期間 | なし |

| 収入証明 | SMBCモビットは収入証明を提出していただく場合があります。 |

| 電話での在籍確認 | あり(Web完結申し込みなら電話連絡なし) |

| 郵送物 | なし |

| カードレス | 対応 |

- 郵送物が原則なしで家族に知られるリスクが低い

- WEB完結なら電話連絡なし!職場にバレたくない方も安心

- 融資がスピーディー

- 利息の返済でVポイントが貯まる

SMBCモビットのカードローンは、Vポイントを返済に充てられる点が特徴です。

1ポイント=1円として利用可能なので、返済が苦しい時に普段の買い物で貯まったVポイントを使えば、手元に現金がない時でも返済を行えます。

また、利息を200円支払うたびに1ポイント貯まります!無利息期間はないものの、いつでも、何度目の借り入れでもポイントが貯まるため、長期的な目線で見た時に返済負担を軽減できます。

\ 来店不要&WEB完結で借入できる! /

公式サイト:https://www.mobit.ne.jp/

レイクは土日でもOK!Webなら最短25分融資も可能

| 審査時間 | お申込み完了後、最短15秒で審査結果を表示 |

|---|---|

| 融資時間 | Webで最短25分融資も可能 |

| 金利(実質年率) | 4.5%〜18.0% |

| 必要書類 | 身分が証明できるもの(運転免許証など) |

| 無利息期間 | 最大180日間 |

| 収入証明 | 限度額の希望が50万円以下なら原則不要 |

| 電話での在籍確認 | 原則なし |

| 郵送物 | なし |

| カードレス | 対応 |

- レイクの審査はそれほど厳しくない

- 新規参入している分、他社よりも新規顧客の獲得に前向き

- 収入が少ないアルバイト・パートでも申し込める

- 在籍確認の電話連絡は個人名を名乗ってくれるから安心

- お借入れ額5万円まで180日間無利息!返済負担を圧倒的に減らせる

初めてWebからレイクに申し込んだ方は60日間無利息か5万円まで180日間無利息の選択が可能です。限度額が200万円超の方は30日間無利息が適用されます。

さらに、レイクはWebで最短25分融資も可能で、申し込んだその日のうちにお金を借りることも可能です。

利息額をとことん抑えたい方や少額融資を希望している方は、Webで初めてのお申込みで60日間無利息&Webで最短25分融資も可能なレイクを検討してみてくださいね。

アイフルは最短18分でお金が借りられる!

| 審査時間 | 最短18分 |

|---|---|

| 融資時間 | 最短18分 |

| 金利(実質年率) | 3.0%〜18.0% |

| 必要書類 | 運転免許証(交付を受けていない方はその他身分証明書等) |

| 無利息期間 | はじめての方なら最大30日間利息0円 |

| 収入証明 | アイフルの利用限度額が50万円以下、且つ他社を含めた借入総額100万円以下の場合は原則不要 |

| 電話での在籍確認 | 電話連絡による在籍確認なし |

| 郵送物 | なし |

| カードレス | 対応 |

- 銀行の傘下に入っていない分、審査が特別厳しいわけではない

- パート・アルバイトでも月2~3万円の安定収入があれば申し込みOK

- WEB申し込みなら最短18分!今すぐ借りたい時も安心

- 在籍確認の電話連絡をなしにすれば職場にバレるリスクもない

- はじめての方なら最大30日間利息0円

アイフルは融資スピードに力を入れており、最短18分融資を実現させている消費者金融です。

審査時にAIによるスコアリングシステムを導入していて、コンピューターが融資可否を即座に判断することで、すぐに結果が通知される仕組みになっています。また、急いでいる方は電話すると審査を優先してもらえることもあります。

急な出費が発生して、一刻も早くお金を借りたい方は、アイフルを選んでおくと安心ですよ!

\ 【最短18分で融資可能】最大30日間金利0円! /

公式サイト:https://www.aiful.co.jp/

アコムは最短20分で融資可能!ご契約の翌日から30日間は金利0円!

| 審査時間 | 最短20分 |

|---|---|

| 融資時間 | 最短20分 |

| 金利(実質年率) | 2.4%~17.9% |

| 必要書類 | 以下の書類のいずれかが本人確認書類に該当します。 運転免許証、マイナンバーカード、パスポート、(交付を受けていない方は)資格確認書 以下のいずれかに該当するお客さまは収入証明書が必要です。 ・当社のご契約が50万円を超えるお客さま ・他社を含めたお借入総額が100万円を超えるお客さま |

| 無利息期間 | ご契約の翌日から30日間は金利0円 |

| 収入証明 | お借入総額により収入証明書(源泉徴収票等)が必要 |

| 電話での在籍確認 | 原則、電話による在籍確認なし |

| 郵送物 | 原則なし |

| カードレス | 対応 |

- ご契約の翌日から30日間は金利0円

- 期日前に返済が可能

- ATMに行かなくてもインターネット返済が可能

アコムは期日前に返済可能な消費者金融で、早く返済するほど利息を抑えられます。

また、返済期日を「35日ごと」「返済期日を指定」の2つから選べるので、自分の都合が良い返済日を設定できます。ちなみに、迷ったら金銭的に余裕がある給料日後に設定することをおすすめします。

ATMに行かなくてもインターネット返済が可能なため、返済のしやすさを重視したい方は利用を検討してみてください!

プロミスは金利2.5〜18.0%でどこよりも利息が増えづらい

| 審査時間 | 最短3分 |

|---|---|

| 融資時間 | 最短3分 |

| 金利(実質年率) | 2.5%~18.0% |

| 必要書類 | 身分が証明できるもの(運転免許証など) |

| 無利息期間 | 初回ご利用から30日間が無利息期間 |

| 収入証明 | 限度額の希望が50万円以下なら原則不要 |

| 電話での在籍確認 | あり |

| 郵送物 | なし |

| カードレス | 対応 |

- 「瞬フリ」なら24時間365日いつでも最短10秒振込してもらえる

- 借入額が50万円以下なら収入証明書の提出が不要

- アプリを使うとATMのQRコードを読み込むだけで借り入れ可能

プロミスは24時間365日振込に対応している消費者金融で、特に独自サービス「瞬フリ」を使えば最短10秒で振り込んでもらうことも可能です。

借入するタイミングに関係なく、いつでも振込手数料が無料なので、無駄な出費を避けたい方にもおすすめです。

また、最大30日間の無利息期間を活用すれば利息0円で借り入れできます。返済負担を減らしたい方は、是非プロミスに申し込んでみてくださいね。

ネット銀行の楽天銀行スーパーローンは最短当日審査OK

| 審査時間 | 即日 |

|---|---|

| 融資時間 | 翌日 |

| 金利(実質年率) | 1.9%~14.5% |

| 必要書類 | 身分が証明できるもの(運転免許証など) |

| 無利息期間 | なし(入会特典あり) |

| 収入証明 | 限度額の希望が100万円以下なら原則不要 |

| 電話での在籍確認 | あり |

| 郵送物 | なし |

| カードレス | 対応 |

- 借り入れ限度額が800万円と高額

- 適用金利が年1.9%~14.5%と低い

- 楽天銀行の口座があれば24時間365日振込融資に対応

楽天銀行スーパーローンは、適用金利が年1.9~14.5%と低いカードローンです。

これまで紹介してきた消費者金融の適用金利は平均18.0%なので、楽天銀行スーパーローンはそれよりも3.5%も低い利率で借り入れできることになります。さらに、月々2,000円から返済可能で、返済負担を軽減しやすくなっています。

また、楽天銀行の口座を所有している場合、24時間365日いつでも振込に対応してもらえます。最短当日に審査結果が分かり、その次の日に融資を受けられるため、低金利も融資スピードも重視する方は是非申し込んでみてください。

ORIX MONEYは土日でも最短60分で審査が完了

| 審査時間 | 最短60分 |

|---|---|

| 融資時間 | 最短即日 |

| 金利(実質年率) | 1.5〜17.8% |

| 必要書類 | 身分が証明できるもの(運転免許証など) |

| 無利息期間 | 最大3ヶ月(キャンペーン中のみ) |

| 収入証明 | 必要 |

| 電話での在籍確認 | あり |

| 郵送物 | なし |

| カードレス | 対応 |

- 申し込み~借り入れまでスマホ完結

- 郵送物なしで融資を受けられる

- 消費者金融よりも低金利

ORIX MONEYは、2022年2月にサービスが開始されたスマホ完結型ローンです。

申し込み~借り入れまでスマホ一つで完結し、カードや利用明細が自宅に届くこともありません。スマホの中身を覗かれない限り、借り入れが知られることはないので、家族に秘密で借り入れしたい方にもおすすめです。

また、2023年5月からはカード発行も可能になり、現在はローンカードを希望できます。さらに、借入金額が5万円以上であれば手数料0円で現金を引き出せるため、無駄な手数料を支払いたくない方にもぴったりです!

ベルーナノーティスは完済すれば何回お金を借りても14日間利息0円になる

| 審査時間 | 最短即日 |

|---|---|

| 融資時間 | 最短即日 |

| 金利(実質年率) | 4.5%~18.0% |

| 必要書類 | 身分が証明できるもの(運転免許証など) |

| 無利息期間 | 最大14日間 |

| 収入証明 | 不要 |

| 電話での在籍確認 | あり |

| 郵送物 | なし |

| カードレス | 非対応 |

- 初回借り入れから最大14日間利息0円

- 配偶者貸付で専業主婦も借り入れOK

- 夫の給料明細だけで契約することも可能

ベルーナノーティスは、大手通販サイトを手掛けている「ベルーナグループ」のカードローンです。

主婦の抱えるお金の悩みをサポートする目的でサービスを展開していて、配偶者貸付にも対応しています。つまり、これまでに紹介してきたような大手消費者金融と違って、専業主婦でも自分の名義で契約できるということです!

中小消費者金融の中では珍しく14日間の無利息期間も設けているため、期間中に完済すれば利息0円で借り入れできます!ベルーナノーティス側から配偶者に連絡が行くこともないので、主婦の方はぜひ検討してみてください。

ノーローンでは12時30分までに契約完了すると即日振込が可能

| 審査時間 | 最短即日 |

|---|---|

| 融資時間 | 最短即日 |

| 金利(実質年率) | 4.9%~18.0% |

| 必要書類 | 身分が証明できるもの(運転免許証など) |

| 無利息期間 | 最大1週間 |

| 収入証明 | 必要 |

| 電話での在籍確認 | あり |

| 郵送物 | なし |

| カードレス | 対応 |

- 12:30までに契約すれば最短即日振込

- 楽天銀行の口座を持っている方は19:00まで即日振込OK

- 完済すれば何度も1週間の無利息期間が適用される

ノーローンは12:30までに契約を完了することで即日中に融資を受けられます。

申し込み時にオペレーターへ「今すぐお金が必要」ということを伝え、本人確認書類を提出すると、審査を優先的に進めてもらえるのでおすすめです。

ただし、現在は一般カードの新規契約受付を受け付けていません。「おまとめローン」「ペットローン」など、使用用途が限定されている商品は利用できますが、自由に使いたい方はノーローン以外の消費者金融に申し込んでください。

クレジットカードのキャッシング枠

クレジットカードを発行する時にキャッシング枠を付帯した方は、キャッシング機能を利用して近くのコンビニATMでお金を借りることもできます。

借りる流れは、コンビニATMにクレジットカードを挿入し、借りたい金額を入力するだけと非常に簡単です。

クレジットカードが手元にあれば、新たに審査・契約する必要もないため、即日中に借りたい方におすすめです。

ただし、クレジットカードにキャッシング枠が付帯していない場合は、Web会員ページや電話でベット申し込みをしなければいけません。カード会社によっては2週間ほどかかるケースもあるので注意してください。

信販会社のカードローンは申し込み当日に契約可能

クレジットカードを発行している信販会社も、消費者金融・銀行のようにお金を貸し付けています。

消費者金融には劣るものの融資スピードは速く、最短即日~翌日中に借りられる商品がほとんどなので、急いでお金を用意したい時におすすめです。

また、その信販会社ならではの顧客サービスを提供している点も特徴です。ここでは、即日中に借り入れ可能で、金利優遇サービスなどがある会社を2社紹介します。

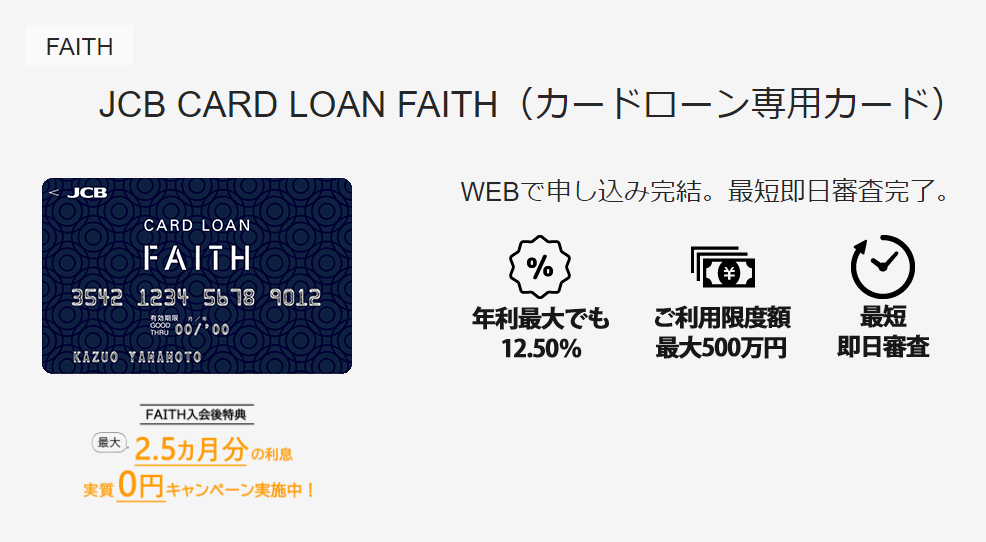

JCB CARD LOAN FAITHはキャッシング1回払いにすると5万円まで金利5.0%でお金を借りられる

| 業者 | JCB CARD LOAN FAITH |

|---|---|

| 融資までの時間 | 3営業日 |

| 金利(実質年率) | 4.40%~12.50% |

| 無利息期間 | なし |

| 収入証明 | 必要 |

- キャッシング1回払いで金利が5.0%になる

- Web申し込みは最短即時審査に対応

- カード到着後は数十秒で振込融資OK

JCB CARD LOAN FAITHはキャッシング1回払いの選択で5.0%の低金利でお金を借りられます。

キャッシング1回払いで借りられるお金は最大5万円なので、数万円足りない時に便利です。また、5万円以上の借り入れでも適用金利は4.40%~12.50%と低めで、利息負担を抑えやすいでしょう。

カードが届いた後は最短数十秒で振込融資に対応してもらえるため、融資スピードも金利の低さも重視したい方におすすめです!

オリックス・クレジットのVIPローンカードは最短即日中に契約完了

| 業者 | オリックス・クレジットVIPローンカード |

|---|---|

| 融資までの時間 | 即日 |

| 金利(実質年率) | 1.7%~17.8% |

| 無利息期間 | なし |

| 収入証明 | 限度額の希望が50万円以下なら原則不要 |

| その他 | 様々な優待特典あり |

- Web申し込みで即日契約できる

- 24時間365日いつでも借り入れOK

- インターネット上の取引で手数料0円

オリックス・クレジットのVIPローンカードは、Webで申し込むことで最短即日中に契約が完了します。

契約した後はコンビニATM・振込融資ですぐに借り入れできるので、急な出費に対応したい方は重宝するでしょう。

また、借り入れ・返済は24時間365日いつでも対応していて、日中は仕事や家事で忙しい方でも安心ですよ。

コンビニATMであれば24時間いつでもお金を借りられる

自治体・店頭窓口へ行く時間を確保できないのであれば、コンビニATMを使ってお金を借りましょう。

コンビニATMで借り入れする方法は以下の通りです。

| 借り入れ方法 | スマホ | カード | 通帳 |

|---|---|---|---|

| 消費者金融 | ◯ | ◯ | × |

| クレジットカードのキャッシング | × | ◯ | × |

| 信販会社のカードローン | × | ◯ | × |

| 銀行カードローン | × | ◯ | × |

| 郵便局の自動貸付 | × | ◯ | ◯ |

このように、ローンカード・キャッシュカードがあればどの方法でも借り入れできます。一方、スマホを使って消費者金融から借り入れするのであれば、セブン銀行ATMの「スマホATM取引」を利用する必要があります。

コンビニ系のポイントサービスを利用しているのであれば、コンビニが展開する銀行カードローンを選ぶのもおすすめです。

コンビニの大手が提供するカードローンはポイントが貯まる

セブン-イレブンをはじめとする大手コンビニチェーンは、銀行業界でカードローン事業を手掛けています。

コンビニ銀行のカードローンの特徴は「コンビニで買い物した時と同じようにポイントが貯まる」ことです。コンビニ銀行の特典としては、以下のようなものがあります。

| コンビニ銀行 | 特典 |

|---|---|

| セブン銀行カードローン | 期日までに返済すると 500~4,000nanacoポイント |

| ローソン銀行ローソンPontaプラス | 新規入会で最大10,000Pontaポイント |

なお、上記の特典は期間限定で、申し込み・借り入れする時期によっては特典を受けられないこともあります。

ファミリーマートのFamiPayローンは10万円以下のお金を借りたい人向け

2021年7月からファミリーマートは「FamiPayローン」サービスを開始しました。

FamiPay経由で10万円程度の少額借り入れができ、少しだけお金が足りない時に重宝する商品となっています。

さらに、コンビニチェーンの中で唯一即日融資に対応していて、FamiPayに登録している銀行口座へ振り込んでもらえるのもポイントです。そのまま現金は受け取れないものの、振込で構わない方は利用してみると良いでしょう。

お金借りるアプリならスマホ1つでお金を借りられる

お金を借りるアプリは、スマホ1台で手軽に融資を受けられます。

基本的には、Web申し込み後にカードローンの公式アプリをインストールすることで、いつでも借り入れ金を銀行口座へ振り込んでもらえます。また、セブン銀行のスマホATM取引ならすぐにお金を用意することも可能です。

店頭窓口・自動契約機に行く必要がない分、周囲にバレるリスクも低いですし、日中は仕事や家事で忙しい方にもおすすめです。

| 借り入れ方法 | 申し込み | 借り入れ | 返済 | 借入残高の確認 | 返済日の確認 |

|---|---|---|---|---|---|

| 消費者金融 | ◯ | ◯ | ◯ | ◯ | ◯ |

| 銀行カードローン | ◯ | × | × | ◯ | ◯ |

| ネット銀行カードローン | ◯ | × | × | ◯ | ◯ |

| 信販系カードローン | ◯ | × | × | ◯ | ◯ |

このように、カードローンによってスマホアプリでできることは異なります。全サービスをスマホアプリで利用したいのであれば、消費者金融がおすすめです。

お金借りるアプリでも説明している通り、銀行カードローンはローンカードを発行しなければいけないのに対し、消費者金融ならすぐにお金を借りられます。アプリはもちろん、公式サイトで借り入れすることも可能なので検討してみてはいかがでしょうか。

キャッシュレス決済サービスにはお金借りる機能もある

「PayPay」「メルペイ」などのキャッシュレス決済サービスを使っている方も多いと思いますが、これらでお金を借りることも可能です。

消費者金融・銀行のカードローンと異なり、借りたお金を即チャージできるので、現金よりもキャッシュレス決済をメインとしている方におすすめです。

| LINE ポケットマネー | PayPay | メルペイ | au PAY スマートローン | |

|---|---|---|---|---|

| 金利 | 3.0%~18.0% | 1.59%~18.0% | 3.0%~15.0% | 2.9%〜18.0% |

| 限度額 | 1〜300万円 | 1〜50万円 | 1,000〜20万円 | 1〜100万円 |

| 審査時間 | 最短即日 | 最短60分 | 最短1〜2日 | 最短30分 |

| 融資時間 | 最短即日 | 最短翌日 | 最短即日 | 最短即日 |

| チャージ先 | LINE Pay残高 | PayPay残高 | メルペイ残高 | au PAY 残高 |

このように、即日融資に対応しているキャッシュレスサービスもあります。特にLINEポケットマネーは融資スピードが速いため、急いでお金を用意したい方におすすめです。

LINEポケットマネーは利息の全額がキャッシュバックされる

LINEポケットマネーは「LINE」でお金を借りられるサービスです。

契約日の当日~100日目まで無利息期間が適用され、支払った利息の全額分キャッシュバックを受けられます。

無利息期間中は繰り返しお金を借りても利息0円なので、なるべく利息を支払いたくない方におすすめです。

なお、LINEポケットマネーで借りたお金は「LINE Pay」にチャージ可能です。LINE Payはサービスを終了していますが、メインで使っている方は利用を検討してみてもいいでしょう。

PayPayのお金借りるミニアプリは100日間無利息

2020年5月より、PayPayはお金を借りられるサービスを展開しています。

PayPay経由で「PayPay銀行」のカードローンに申し込む仕組みで、PayPayユーザーが初回契約する場合は100日間の無利息期間が適用されます。(内訳:PayPay銀行の無利息期間30日+70日間)

他のカードローンよりも無利息期間が長いので、自分のペースで完済したい方や利息をなるべく抑えたい方は申し込んでみてください。

メルペイスマートマネーはメルカリの利用実績に応じて優遇される

メルペイスマートマネーは個人向けの小口融資を行っていて、1,000円~20万円まで借り入れすることが可能です。

審査はメルカリの利用実績をもとに行われるので、属性情報に不安がある方でもメルカリのヘビーユーザーなら融資を受けられる可能性があります。

また、メルペイで「メルペイスマート払い(あと払い)」を選択すると、支払いを翌月に繰り越せるため、手元にお金がなくても買い物できます。自分のお金を前借できる便利なサービスなので、こちらもぜひ利用してみてください。

au PAY スマートローンは原則郵送物なしで家族にバレない

au PAYスマートローンは完全カードレスで、周囲にバレることなくお金を借りられます。

スマホで借りたい金額を入力するだけで手続きは完了し、極度貸付契約証書や取引明細も公式サイト経由で届くので、利便性は抜群です!

即日融資に対応していて、消費者金融に引けを取らない速さで借りられる点も魅力なので、検討してみてはいかがでしょうか。

BANKIT(バンキット)のおたすけチャージは後払いOK

BANKITはバーチャル型のプリペイドカードで、アプリをインストールするだけで入金・ショッピングを行えます。

また、「おたすけチャージ」を利用すれば、チャージした金額を後払いできる点もBANKITならではのメリットです。清算日はチャージ翌日から翌月末まで選べるので、手元に現金・クレジットカードがない時も安心です。

カードの到着を待たずに今すぐ買い物したい方は、BANKITを利用してみましょう。

お金を借りる方法【低金利】

利息をなるべく抑えたい方は、銀行系の金融機関でお金を借りましょう。

貸金業者と違って、銀行系の金融機関は利息による利益を目的としていない分、低金利で借り入れできます。銀行系の金融機関は適用金利15.0%以下で借り入れできるところが多いので、無駄な支払いを減らせますよ。

ただし、銀行系の金融機関は即日融資サービスを提供できないので、今すぐお金を借りることはできません。融資スピードよりも低金利を重視したい方のみ、銀行カードローンを利用すると良いでしょう。

銀行カードローンの金利は1.5〜15.0%!

銀行カードローンの平均金利は1.5%~15.0%で、消費者金融の最大金利18.0%と比べてもかなり低めに設定されていることが分かります。

また、メガバンクなら審査担当者も多い分、スムーズに契約できるでしょう。銀行カードローンごとの金利・融資スピードをまとめたものがこちらです。

| 三井住友銀行カードローン | 三菱UFJ銀行カードローン | auじぶん銀行カードローン | みずほ銀行カードローン | セブン銀行カードローン | |

|---|---|---|---|---|---|

| 融資時間 | ※最短当日 | 最短翌営業日 | 約1週間 | 最短当日 | 最短翌日 |

| 金利(実質年率) | 年1.5%~14.5% | 年1.8%~14.6% | 年1.48%~17.5% | ※※ 年2.0%~14.0% | 年12.0%〜15.0% |

| 融資限度額 | 10万~800万円 | 500万円 | 800万円 | 800万円 | 50万円 |

| キャッシュカード一体化 | 可能 | 不可 | 不可 | 可能 | 不可 |

| 郵送物 | なしにもできる | あり | なし | なし | なし |

※※住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

このように大手銀行のカードローンは15.0%の低金利&1週間以内に借り入れできます。

収入の少ない方、既に他社から借り入れしている方は審査落ちする可能性が高いものの、銀行系カードローンにこだわるのであれば、以下のカードローンを検討してみましょう。

三井住友銀行カードローン

| 融資までの時間 | 最短当日 |

| 金利(実質年率) | 1.5%~14.5% |

| 最大限度額 | 10万円~800万円 |

| キャッシュカード | 可能 |

| 郵送物 | なしにもできる |

※郵送物:ローン契約機でローン専用カードを受け取る場合、もしくはカードレスを選択される場合は郵送物はありません。

- 全国のコンビニATMでローンカードを使える

- コンビニATM・提携ATMの手数料0円

- 郵送物をなしにできる

三井住友銀行カードローンは、ご契約限度額によって金利が変動するカードローンです。

また、三井住友銀行のキャッシュカードを持っている方であれば、キャッシュカードにカードローン機能を追加して借り入れできます。

キャッシュカードであればコンビニATMから借り入れしていても周囲に知られにくく、プライバシーを守られながらお金を借りたい方にも向いているでしょう。※カードレスを選択の場合は(SMBCダイレクト)インターネットによるご利用となり、ATMはご利用いただけません。

返済方法・返済額・返済日を自分の都合に合わせて選ぶことができるので、柔軟な返済計画を立てたい方は三井住友銀行カードローンに申し込んでみてください!

三菱UFJ銀行カードローン「バンクイック」

| 融資までの時間 | 最短翌営業日 |

| 金利(実質年率) | 1.8%~14.6% |

| 最大限度額 | 500万円 |

| キャッシュカード一体化 | 不可 |

| 郵送物 | あり |

- 毎月1,000円から返済可能

- 適用金利が1.8%~14.6%で利息が増えにくい

- 「三菱UFJダイレクト」からスマホ1つで返済できる

三菱UFJ銀行カードローン「バンクイック」は、三菱UFJ銀行で口座開設していない方でもキャッシング可能で、口座開設が面倒な方におすすめです。

一方、三菱UFJ銀行の口座を持っている方は「三菱UFJダイレクト」からスマホ1つで返済でき、わざわざATMに行く必要がありません。そのため、使い勝手を優先したい方は口座開設することをおすすめします。

また、三菱UFJ銀行カードローン「バンクイック」は自社ATMの他、セブン銀行やローソン銀行などのコンビニATMも手数料無料で使えるので、無駄な手数料を抑えられます。

口座開設の手間なく借り入れしたい方&三菱UFJ銀行の口座を持っていて便利に借り入れしたい方は、是非三菱UFJ銀行カードローン「バンクイック」に申し込んでみてください!

auじぶん銀行カードローン(じぶんローン)

| 融資までの時間 | 約1週間 |

| 金利(実質年率) | 1.48%~17.5% |

| 最大限度額 | 800万円 |

| キャッシュカード一体化 | 不可 |

| 郵送物 | なし |

- au限定割の対象で適用金利が最大0.5%引き下げられる

- 借入残高が10万円以下の時は返済月額が最小1,000円になる

- 他のキャリアユーザーでも申し込める

auじぶん銀行カードローンは、auユーザーがお得にキャッシングできます。

auユーザーがauじぶん銀行カードローンで契約すると、最大11,000円相当のPontaポイントがもらえる&最大年0.5%の金利優遇を受けられます。

消費者金融が実施している無利息期間サービスは、30日間利息0円で借り入れできますが、1万円超えのお得なキャンペーンはありません。そのため、auユーザーがお得さを重視するのであればauじぶん銀行カードローンが最適です。

しかし、他社よりも金利が高めに設定されており、auユーザー以外にとってのメリットが弱いので、低金利を優先したい方はauじぶん銀行カードローン以外を選んだ方が良いでしょう。

みずほ銀行カードローン

| 融資までの時間 | 最短当日 |

| 金利(実質年率) | ※年2%~14% |

| 最大限度額 | 800万円 |

| キャッシュカード一体化 | 可能 |

| 郵送物 | なし |

- みずほ銀行の住宅ローンの利用で金利が0.5%優遇

- 最大800万円までの高額融資に対応

- 最短当日に審査結果が通知される

みずほ銀行カードローンは、みずほマイレージクラブに入会することで、取引状況に応じた「ATM時間外手数料無料」などのお得な特典を受けられます。

また、イーネットATMは、ファミリーマートやデイリーヤマザキなど、全国に13,000台以上設置されているので、いつでもどこでも借り入れしたい方におすすめです。

さらに、普段からみずほ銀行を使っている方は利息・手数料を抑えられます。例えば、みずほ銀行で住宅ローンを組んでいる方であれば、本カードローンの金利を年0.5%引き下げられ、引き下げ適用後の金利は年1.5%~13.5%になります。

なお、みずほ銀行カードローンの審査スピードは最短当日ですが、場合によっては時間がかかることもあります。(保証会社はオリコとアイフルの2社)

みずほ銀行に口座を持っていない方でもキャッシングできるので、口座開設の手間なく借り入れたい方はみずほ銀行カードローンに申し込んでみてください!

セブン銀行カードローン

| 融資までの時間 | 最短翌日 |

| 金利(実質年率) | 12%〜15% |

| 最大限度額 | 50万円 |

| キャッシュカード一体化 | 不可 |

| 郵送物 | なし |

- 返済期日までに完済するとnanacoポイント進呈

- セブン銀行口座から自動引き落とし可能

- 借り入れ・返済手数料が無料

セブン銀行カードローンは「My セブン銀行アプリ」を使って、キャッシュカードが到着する前から借り入れできます。

また、近くのセブン-イレブンや駅などのセブン銀行ATMで、曜日や時間帯に関わらずいつでも利用できるので、外出先で急にお金が必要になった時でも安心です。

新規契約の方は最大50万円までしか借り入れできませんが、セブン銀行口座から自動引き落とししてくれたり、手軽に返せる返済プランを用意していたりするため、使いやすいと感じるでしょう。

さらに、セブン銀行カードローンは借り入れ・返済手数料がずっと無料なので、一時的な資金不足に役立ててくださいね!

「みんなの銀行」であれば最大5万円まで利息なしでお金を借りられる

みんなの銀行は日本初のデジタルバンクで、当座貸越サービス「カバー」を利用すると預金口座が不足している時に最大5万円を借り入れできます。

例えば、預金口座が2,000円の時に10,000円を出金すると、自動的に8,000円が貸し付けられます。立て替えてもらっている分、お金を借りるカードローンと違って利息が発生しないのも大きな特徴です。

また、ローンサービス「みんなの銀行 Loan」なら、最大1000万円までアプリ内で借り入れできます。みんなの銀行に預金口座のある方は年収の入力だけで申し込めるので、気軽に利用したい方におすすめですよ。

地方銀行のカードローンは預金口座を持っていれば審査で優遇してもらえる

地方銀行はメガバンクに比べると新規顧客を獲得する難易度が高いため、既存顧客を大切にしています。

そのため、地方銀行のカードローンは、預金口座を持っているだけで優遇されることも珍しくありません。貸付対象となるのは店舗の営業エリアに居住している方に限られますが、該当する場合は利用を検討してみてもいいでしょう。

横浜銀行カードローン

| 融資までの時間 | 最短翌日 |

| 金利(実質年率) | 1.5%〜14.6% |

| 最大限度額 | 1000万円 |

| キャッシュカード一体化 | 可能 |

| 郵送物 | なしにもできる |

- 全国どこにいても申し込み可能

- WEB完結で24時間365日いつでも申し込める

- 適用金利も低め

横浜銀行カードローンは最短即日融資&借り入れ限度額が1000万円と高額な点が特徴のカードローンです。

金利は年1.5~14.5%と平均的ですが、借り入れ額が上昇するほど低金利になるので、おまとめローンや借り換え先に最適です。

また、カードの発行前にお金を振り込んでもらえたり、横浜銀行の口座がなくても利用できたりするため、今すぐお金を用意できます!

神奈川・東京都・群馬県の一部に居住している方は、是非横浜銀行カードローンに申し込んでみてください!

千葉銀行カードローン(ちばぎんカードローン)

| 融資までの時間 | 最短翌営業日 |

| 金利(実質年率) | 1.4%~14.8% |

| 最大限度額 | 800万円 |

| キャッシュカード一体化 | 可能 |

| 郵送物 | あり |

- ローンカードが届く前に口座振り込みOK

- 10秒クイック診断を使える

- 安定収入があれば派遣・パート・アルバイトでも申し込める

千葉銀行カードローンは、契約完了するとローンカードが届く前から口座振り込みしてくれるので、今すぐ融資を受けたい方におすすめです。

千葉銀行カードローンの申し込み手続きはWeb上で完結し、平日は忙しく店頭窓口まで行けない方でも契約できます。

初めて申し込む方で審査に通るか不安な方は、「10秒クイック診断」を利用しましょう。年齢・年収・借り入れ枠・現時点の総返済額の4つを入力するだけで、申し込み可能かどうかが分かります!

千葉銀行カードローンは安定した収入があれば、派遣やパート・アルバイトの方でも申し込み可能なので、千葉県・東京都・茨城県・埼玉県・神奈川県(一部地域を除く)に居住・勤務している方は是非申し込んでみてくださいね!

居住エリアの信用金庫でお金を借りると審査で優遇してもらえることもある

居住エリアでお金を借りるのであれば、家や職場の近くの信用金庫で申し込むのも一つの手です。

信用金庫は地域密着型金融で、住民生活のサポートを通して地域経済の活性化を目指しています。そのため、地域住民の場合は融資を優先してもらえる可能性があるのです。

居住エリアの信用金庫を知りたい方は、信金中央金庫の公式サイトで検索してみてくださいね。

JAバンク(農協)の組合員なら金利11.0%未満でお金を借りることも可能

農協の組合員になっているのであれば、低金利のJAバンクローンでお金を借りられるかもしれません。

JAバンクは組合員の出資によって成り立っている金融機関で、生活をサポートするために11.0%未満の金利で貸し付けを行っています。

また、JAバンクのローンはさまざまな種類があります。

| ローン商品 | 使用用途 | 金利 | 限度額 |

|---|---|---|---|

| 住宅ローン | 住宅の購入、増改築 | 1.35〜2.475% | 10万円〜5000万円 |

| マイカーローン | 自動車・バイク購入 修理・車検の費用 運転免許取得の費用 | 1.70~2.30% | 1,000万円以内 |

| 教育ローン | 入学金、授業料など | 2.10% | 10万円〜1000万円 |

| カードローン | 自由 | 7.10~7.80% | 20万円〜300万円 |

これらのローン商品を利用できるのは、JAの正組合員または准組合員のみです。JAの店舗で1,000円程度を出資するだけで加入できるので、JAバンクが近くにある方は検討してみてもいいでしょう。

労金(ろうきん)は会員種別によって金利が優遇される

労働組合の団体会員・生協組合員、一般勤労者は労金(ろうきん)で低金利にお金を借りられます。

会員の種別によって適用金利が異なり、団体会員の構成員なら年3.875%で融資を受けることが可能です。(カードローンのマイプランの場合)

| 種別 | 適用金利 |

|---|---|

| 団体会員の構成員 | 年3.875%〜7.075% |

| 生協会員の組合員・その家族 | 年4.055%〜7.255% |

| 一般勤労者 | 年5.275%〜8.475% |

自分が出資していなくても、勤務先が団体会員として出資している場合は金利優遇を受けられるので、是非利用してみてください。

メインバンクの当座貸越サービスなら申し込みなしで利用可能

銀行の「当座貸越サービス」なら、銀行口座の普通預金残高を超える金額を出金する際に、自動で貸し付けてもらえます。

定期預金を担保にしているので、審査なしで銀行からお金を借りたい方、カードローンに申し込む手間を省きたい方におすすめです。

ただし、定期預金口座を持っていないと担保がないと判断され、お金を融資してもらえません。

お金を借りる方法【職業・年齢別】

これまでに紹介してきた融資方法のほとんどに、年齢制限・収入条件があります。

正社員として働く20歳以上が主な貸し付けとなっている分、学生や専業主婦はどのようにお金を用意すればいいのか悩んでいるのではないでしょうか。

ここでは、年齢・職業などの条件が比較的厳しくなく、特定の属性をターゲットに提供している借り入れ方法を紹介します。

| 借入方法 | 学生 | 18歳未満 | 年金受給者 | 高齢者 | 公務員 | 専業主婦 | 無職 | 生活保護受給者 |

|---|---|---|---|---|---|---|---|---|

| CREZIT | ◯ | × | × | × | ◯ | × | × | × |

| 学生ローン | ◯ | ◯ | × | × | ◯ | × | × | × |

| 年金担保貸付制度 | × | × | ◯ | ◯ | × | × | △ | × |

| 不動産担保融資 | × | × | ◯ | ◯ | × | × | △ | × |

| 共済組合の貸付 | × | × | × | × | ◯ | × | × | × |

| 配偶者貸付 | ◯ | × | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| 国の公的融資制度 | × | × | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| 要保護者緊急援護資金貸付 | × | × | × | × | × | × | × | ◯ |

順番に紹介していきます。

20〜40代の大学生・若年層が優遇される「CREZIT」

CREZITはスマホ完結型の少額ローンサービスです。20~40代のデジタルネイティブ世代をターゲットとしており、40歳未満なら学生であっても審査が優遇されます。

また、CREZITは自分で信用度を上げられ、借り入れ・返済を繰り返すたびに限度額が増えていきます。

カードローンよりもローン状況が重視されておらず、信用情報に自信のない方でも申し込み可能なので、検討してみてください。

年金担保貸付制度であれば働いていない年金受給者でもお金を借りられる

年金担保貸付制度なら、働いていない年金受給者でも融資を受けられます。

年金担保貸付制度は独立行政法人福祉医療機構による公的融資制度で、年金を担保にお金を貸し付けてもらえる唯一の制度です。返済額は毎月の受給額から差し引かれるため、「年金前借り制度」とも呼ばれています。

この年金担保貸付制度の使い道は広く、入院費用・診察代など、医療や介護の出費がかさむ高齢者にぴったりです。

銀行カードローン・消費者金融カードローンのように使用用途自由とまではいきませんが、これらのカードローンを利用できない高齢者にとって、貴重な融資制度だと言えます。

働いていない70歳以上の高齢者でも持ち家があればお金を借りられる

担保にできる持ち家・土地がある場合、高齢者向けの公的融資制度である「不動産担保型生活資金」を利用してみてはいかがでしょうか。

申込者が死亡した時に担保を売却して返済する仕組みなので、返済能力のない70歳以上の高齢者も貸付対象となっています。また、持ち家や土地を担保にした場合も、お金を借りている期間は住み続けられるので安心です。

不動産担保型生活資金は、不動産担保融資と同様に不動産評価額の7割までお金を借りられます。民間のリバースモーゲージは5割までしか借りられないので、まずは不動産担保旗生活資金を検討してみると良いでしょう。

公務員は加入している共済組合の貸付でお金を借りることもできる

学校の職員・市町村職員などとして働いている方は、加入している共済組合からお金を借りることも可能です。

共済組合は、組合員の生活をサポートするためにあるので、審査基準はそれほど厳しくありません。ただし、使用用途は自由ではなく、大きく8つに分けられます。

| 貸与制度 | 使用用途 |

|---|---|

| 普通貸付 | 自動車や家電等を購入する資金 |

| 住宅貸付 | 住宅を新築又は改築等する資金 |

| 教育貸付 | 子供の進学や修学費用に関わる資金 |

| 災害貸付 | 災害により住宅・家財などに損害を受けた時の資金 |

| 結婚貸付 | 婚姻により資金を必要とするとき |

| 出産貸付 | 出産により資金を必要とするとき |

| 葬祭貸付 | 葬祭により資金を必要とするとき |

| 医療貸付 | 高額療養費の支給の対象となる療養に関わる資金 |

専業主婦は配偶者貸付に対応しているカードローンを利用するとお金を借りることも可能

職に就いていない専業主婦は、返済能力がないと判断されるため、消費者金融カードローンや銀行カードローンに申し込めません。

しかし、配偶者に安定した収入があり、その配偶者から同意を得ているのであれば「配偶者貸付制度」を利用できます。

この制度は、夫婦で合算した年収の3分の1まで借り入れできるので、配偶者の年収が300万円の場合、専業主婦でも100万円までお金を借りられるということです。

国・市役所からお金を借りる公的融資制度なら無職でもOK

無職がお金を借りる方法はほとんどありませんが、公的融資制度を利用して国・自治体からお金を借りることができます。

公的融資制度は国民の生活を守るための制度で、利益目的ではありません。そのため、公的融資制度の種類はさまざまですが、どれも3.0%未満の低金利で借り入れできます。

| 公的融資制度 | 年利(平均) | 対象 |

|---|---|---|

| 生活福祉資金貸付制度 | 0.0%〜1.5% | 所得が低く生活が苦しい国民 |

| 母子父子寡婦福祉資金貸付制度 | 0.0%〜1.0% | 生活が苦しいひとり親世帯 |

| 求職者支援資金融資 | 3.0% | 職業訓練受講給付金を受け取っている国民 |

それぞれ紹介していきます。

生活福祉資金貸付制度

生活福祉資金貸付制度は、自立・安定した生活を送るためのサポートをする制度で、低所得世帯・障害者世帯・高齢者世帯を対象としています。

種類としては、生活再建までに必要な生活費を貸し出す「総合支援資金」、介護費用を貸し出す「福祉資金」、進学するための費用を貸し出す「教育支援資金」などがあります。

母子父子寡婦福祉資金貸付金制度

母子父子寡婦福祉資金貸付金制度は、20歳未満の子供を扶養しており、配偶者のない母親・父親・寡婦が利用できる制度です。

種類としては、子供の就学費用を貸し出す「就学資金」、就職のための準備資金を貸し出す「就職支度資金」、医療・介護を受けるための資金を貸し出す「医療介護資金」などがあります。

他にも、住宅資金・引っ越すための資金・結婚資金・事業を始めたり再開したりするための資金などを貸してもらえるので、対象者に該当する場合は利用を検討してみても良いでしょう。

求職者支援資金融資

求職者支援資金融資は、求職者支援制度で職業訓練受講給付金を受給する予定の方を対象とした貸付制度です。

職業訓練受講給付金を受給しても、その給付金だけでは訓練受講中の生活費が不足する場合に融資を受けることができます。

職業訓練受講給付金の支給が決定した方、ハローワークで求職者支援資金融資要件確認書を受け取った方が対象となります。

生活保護受給者でもお金を借りられる制度は要保護者緊急援護資金貸付のみ

生活保護受給者の場合、消費者金融カードローン・銀行カードローンに申し込むことはできません。

また、国からすでにお金をもらっている状態なので、先ほど紹介したような公的融資制度も対象外となります。

生活保護受給者がどうしてもお金を借りたい場合は、要保護者緊急援護資金貸付を利用しましょう。生活を維持するのが困難なほどお金に困っているとケースワーカーに判断された場合、融資してもらえる可能性があります。

お金を借りる方法【審査に落ちた人向け】

他社借り入れの件数や残高などにより、金融機関から融資を受けられなかった方は、債務者向けの貸し付け方法を選びましょう。

方法は限られてきますし、金利が高くなる場合もあるものの、どうしてもお金を借りたい方は検討する価値があります。

中小消費者金融は大手で審査に通らなかった人に向いている

中小消費者金融は、大手消費者金融に比べて審査がそれほど厳しくありません。大手消費者金融はAIを使って審査を行っているのに対し、中小消費者金融は人の手で審査を行っており、柔軟に対応できるからです。

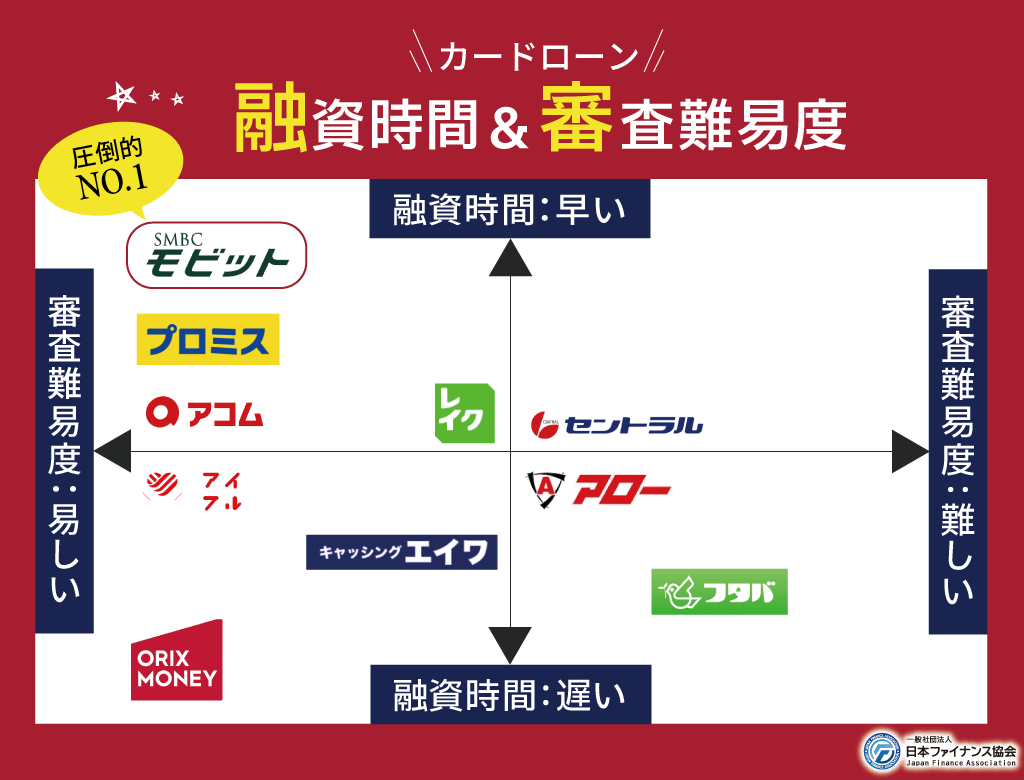

しかし、中小消費者金融は知名度が高くない分、違法業者が紛れていることもあります。中小消費者金融を利用するのであれば、貸金業法を守っている以下の4社に申し込みましょう。

| 中小消費者金融 | 金利 |

|---|---|

| セントラル | 4.8%~18.0% |

| フタバ | 14.959%~19.945% |

| アロー | 15.00%~19.94% |

| エイワ | 17.951%~19.944% |

これらの中小消費者金融なら、闇金のように激しい取り立てをしたり、法外な利息をかけたりすることはありません。

生活サポート基金は自己破産者でもお金を借りられる

生活サポート基金は、東京都に拠点がある一般社団法人です。

生活向上のためのサポートを行っているため、「一時的な生活資金が欲しい」「子供の入学金・授業料を支払うためのお金が必要」といった理由から「債務整理の資金が欲しい」「自己破産して借り入れできない」といった理由にも対応しています。

東京都・埼玉県・千葉県・神奈川県に住んでいる方が対象となりますが、生活向上の意思がある方しか融資を受けられません。

市民向け家計セミナーなどアフターフォローも手厚いので、本当に生活を立て直したいと思っている方にはおすすめの方法です。

お金を借りる方法【審査なしは最終手段】

これまでに紹介した方法で借り入れできなかった場合、審査なしで借り入れできる方法を考えましょう。

審査なしなら収入・信用情報が影響しないため、条件を満たしていればお金を借りることができます。また、他社借り入れがあっても申し込める点もメリットです。

ただし、審査なしで借り入れするには担保を用意しなければいけません。どんな担保が必要になるのか、各借り入れ方法の特徴とともに見ていきましょう。

会社からお金を借りる従業員貸付制度であれば信用情報を確認されない

勤務先の福利厚生として「従業員貸付制度」がある方は、会社からお金を借りられます。

従業員貸付制度は「給料の前借り」と異なり、受け取った金額が来月分の給料から差し引かれることはありません。適用金利も低く、ギャンブルなどに使わない限り、その使用用途は自由です。

融資までに2~3週間程度かかる&連帯保証人が必要なものの、会社内部でのお金の貸し借りなので、金融機関の借り入れ審査に通るよりも簡単です。従業員貸付制度がある会社に勤めている方は、一度担当者に問い合わせてみると良いでしょう。

生命保険に加入していると契約者貸付制度でお金を借りられる

生命保険などの継続的な保険に加入している方は、保険解約時に解約払戻金がもらえます。

受け取れる金額は契約内容・加入年数によって異なるものの、数百万円前後を受け取れることもあるようです。また、解約返戻金を担保としているので、審査を受けることなく利用できます。

解約払戻金は解約完了から1週間程度で口座に振り込まれるため、無審査&借金せずにお金を用意したい方は、ぜひ解約払戻金を利用してみてください。

ゆうちょ銀行では貯金を担保にお金を借りられる

口座残高以上のお金を下ろしたい方は、郵便局の自動貸付を利用しましょう。

ゆうちょ銀行の貯金を担保にしてお金を借りられるので、返済能力が審査されることもありません。

自動貸付は3種類あり、担保対象となる貯金・借り入れ限度額が異なります。

| 融資限度額 | 期間 | 返済方法 | |

|---|---|---|---|

| 貯金担保自動貸付け | 最大300万円 (通常口座1冊) | 2年 | 通常口座へ入金 |

| 国債等担保自動貸付け | 最大200万円 (国債の80%) | 1年 | 通常口座へ入金 (1~4回) |

| 財産形成貯金担保貸付け | 最大300万円 | 2年 | ゆうちょ銀行窓口 (1~4回) |

これらの担保があれば、審査なしで郵便局の貸付制度を利用できます!また、年齢制限がなく、親の同意書さえあれば未成年でも申し込める点もポイントです。

交番で警察から1,000円程度のお金を借りられる公衆接遇弁償費はトラブル時に役立つ

財布を盗まれてお金がない場合などは警察から「公衆接遇弁償費」としてお金を受け取れます。

公衆接遇弁償費が適用されるトラブルの内容は以下の通りです。

| 費用 | 具体例 |

|---|---|

| 紛失、盗難 | 外出先でお金や財布を盗まれた、または紛失した場合 |

| 保護 | 行方不明者の保護をし、応急的な処置にお金が必要な場合 |

| 病人・交通事故などによる負傷者の救護をし、一時的応急処置にお金が必要な場合 |

例えば、財布を盗まれて帰るためのお金がない場合は、交番・警察署などに事情を説明することで1,000円程度の交通費を課してもらえます。この時、審査が行われたり、返すまでに利息が発生したりすることはありません。

ただし、公衆接遇弁償費は家に帰るまでの交通費を借りられる制度なので、1,000円以上は受け取れない点に注意が必要です。

もし駅でお金をなくした場合は、駅員に相談してから警察を呼び、公衆接遇弁償費を求めることをおすすめします。

質屋であれば価値のある物品を預けるだけでお金を借りられる

質屋に価値の高い品物を預けると、その品物を担保にお金を借りることができます。

質屋でお金を借りる時に信用情報・経済状況などの審査は行われないため、クレジットヒストリーに傷がある人でも利用できる方法です。

しかし、質屋でお金を借りるのには「担保となる品物以上の金額は借り入れできない」「金利が高い」「一括返済しか認めていない店舗が多い」といったデメリットもあります。

特に3ヶ月の期限を過ぎても完済できない場合、預けた商品は「質流れ」となり、所有権が質屋に渡されるので注意しましょう。

親や友人に頼んでお金を借りるのも1つの手段

家族や友人に頼んで了承してもらえた場合、その場ですぐお金を用意することができます。

金融機関などと違って、信頼関係があれば「利息なし」「返すのはお金が用意できたらでOK」など、有利な条件で借り入れできるかもしれません。

しかし、どんなに親しい間柄であっても、「なぜお金が必要なのか」「いくら借りたいのか」「返済する見込みはあるのか」などはきちんと伝えましょう。こちらの真剣さが伝われば、納得してお金を貸してくれるはずです。

もちろん、約束した返済日に遅れたり、何度も借金を繰り返したりすると、金銭トラブルにつながります。家族や友人からお金を借りる場合でも、必ず借用書などの書面を作成するようにしてください。

バンドルカードであれば最大5万円まで条件なしでお金を前借りできる

バンドルカードなら、審査・年齢制限なしでVISAプリペイドカードを発行できます。

基本的にプリペイドカードは前払い制でチャージした分しか使えないのに対し、バンドルカードの「ポチっとチャージ」という方法を使えば、初月のみ後払いすることが可能です。

手元に現金がない状況でも最短5分で最大5万円をチャージできるので、現金そのものではなく、ネット通販で買い物するためのお金を借りたい方におすすめです。

なお、チャージしたお金は翌月の末日に支払うことになります。審査なしでバンドルカードを使えるのは発行した初月のみですが、給料日前などでどうしてもお金が足りない時に利用してみてはいかがでしょうか。

お金を借りる方法【その他のローン・融資】

ここまで紹介したもの以外にも、さまざまなローン・融資サービスがあります。

お金を借りる目的に応じて、利用を検討してみてください。

未成年がお金を借りたいなら18歳から申し込み可能な学生ローンも手段の1つ

学生ローンは、名前の通り学生をターゲットに融資を行っている貸金業者のことです。

主な貸付対象は「大学・短大に在籍している18歳以上の学生」なので、一般的なローンの貸付対象外となる20歳未満の学生でも、学生ローンであれば利用できます。

また、学生の生活をサポートするため、元金自由返済方式が採用されており、利息分だけ支払えば元金の返済額は自由に決められる点がポイントです。

高額の借り入れなら借り換えローンで返済の負担を軽減させよう

もし現在も借り入れをしていて、利息負担が大きいのであれば、借り換えローンを利用するのも一つの手です。

借り換えローンは金利を抑えて返済しやすくすることを目的とするサービスなので、高額借り入れしている方におすすめです。

ただし、借り換えローンは複数社からの借り入れを一本化できるわけではありません。まとめて返済したいのであれば、次に紹介するおまとめローンを利用してみてはいかがでしょうか。

おまとめローンであれば他社借り入れが複数あってもお金を借りられる

おまとめローンは、複数社からの借り入れを一本化してまとめて返済するサービスです。

この場合、SMBCモビット・レイクからの借り入れしていても、アイフルへの返済だけで済むので、毎月の支払い負担を軽減できます。また、適用利率が引き下げられることも多く、利息総額を減らせる点もメリットです。

特にアイフルの「おまとめMAX」は最大800万円までの借り入れに対応しています!おまとめローンは総量規制の対象外で年収の3分の1以上を借りることもできるので、複数社からの借り入れに悩んでいる方は一度検討してみましょう。

\ 【最短18分で融資可能】最大30日間金利0円! /

公式サイト:https://www.aiful.co.jp/

お金を借りたい方必見!お金を借りる際の役立つポイント

お金を借りたいと思っても、どんな点に気を付けたら良いか、分からない方が多いと思います。実際お金を借りる経験は多くないと思いますし、気を付けたい点や役に立つと感じる点には個人差があります。

家族や知人にバレないことを優先したい方、男性オペレーターが怖くて女性オペレーター指定で対応をお願いしたい方、土曜日や日曜日しか時間が取れないので平日以外で営業している業者を探している方など、条件は様々です。

ここからは、お金を借りたいと思っている方に向けて、お金を借りる際の役立つポイントを説明していきます。お金を借りたいと考えている方は是非参考にして、借入業者の検討材料にしてみてください。

誰にもバレずに内緒でお金を借りたいなら郵送物&電話連絡は回避する

お金を借りることで心配なことの1つとして挙げられるのが、誰かにお金を借りていることがバレるかもしれないことです。お金を借りていると聞いて良い印象を持つ方は少ないでしょう。

不動産投資や家の購入、車の購入などで銀行のローンを組み借入している場合は、悪い印象は持たれないですが、消費者金融のカードローンや銀行のフリーローンだと、やはり印象は良くないのが現状です。

他人に知られるリスクは自分が気を付けていればある程度は回避できますが、家族に内緒でお金を借りる場合は、バレるリスクが発生します。特に日中自分が仕事で、家族が家にいる時に郵送物が届いたりしたら目も当てられません。

クレジットカードと一体化しているカードや、楽天などの多岐に渡ってサービスを展開している業者であれば、「クレジットカードを作った」や「銀行口座を開設した」などの言い訳ができるかもしれません。

しかし、自分が帰宅前に開封されて調べられたら言い訳をする余地もありません。このようなリスクを考えると郵送物がない業者からお金の借入先を選択することが、バレないためには必要です。

昨今の消費者金融ではこのような郵送物に関するリスクを考慮した上で、WEB完結できるシステムが充実しております。申し込みから融資まで全てがWEBで完結するため、スマホを覗かれない限りは、バレるリスクを極限まで抑えることが可能です。

申し込み時い提出が必要な書類は、スマホにカメラ機能で撮影をおこない送信するだけなので、難しい作業は一切ございません。審査が完了し、無事審査を通過した場合は、契約手続きが待っています。

審査を通過したらお金を借りることができると考え勝ちですが、契約手続きが終わって初めて、お金を借りることができるようになります。WEB完結のシステムを取入れている業者であれば、契約書も電子書面で配布がされます。

電子書面で配布された契約書にサインはできないため、サインと押印の代わりに承認ボタンがございます。この承認ボタンを押すことで、紙の契約書にサインと押印した場合と同じ効力を発揮します。

実際手を動かしてサインをおこなわないので、契約した感じがありませんが立派な契約書類です。電子書面を理由に無効とすることはできませんので、契約書はしっかり目を通した後に承認ボタンを押すように心掛けてください。

WEB完結のシステムを取入れている業者は、カードレスで取引できる業者が多いです。カードレスの場合は、専用アプリをスマホにダウンロードすることで、カードの代わりとして利用ができます。

契約書やカードが自宅に届かないので、家族にバレたくない方にはピッタリな方法だと言えます。家族にバレない方法はWEB完結できる業者を探せば良いことを知っていただけたと思いますが、職場に関してはどうでしょうか。

カードローンの審査をおこなう過程で、職場への在籍確認がある業者は比較的に多いです。営業職の方であれば、外部から連絡があっても周りの方達は不信感を抱かないと思いますが、事務職の場合は外部から連絡があると不信感を抱かれる可能性があります。

職場に不信感を抱かせない方法は2通りあり、1通り目は事前に職場へ在籍確認の連絡が入る旨を伝えておくことです。伝える際はカードローンを作成するために在籍確認が入ると伝える必要はありません。

クレジットカードを作る場合も在籍確認があるケースがありますので、クレジットカードを作る過程で在籍確認があると伝えましょう。そうすればカードローンで在籍確認が入っていると思う方は少ないと思います。

ただ、職場への在籍確認はないにこしたことはありません。そもそも職場への在籍確認をおこなわない業者もありますし、理由をしっかり伝えれば相応の対応をしていただけます。

例えば、「事務職なので外部から電話が入るとバレてしまうので、職場への電話確認以外の方法はないですか」と伝えると、在籍が証明できる書類を提出することで、電話在籍確認の代わりとしていただける場合があります。

交渉する場合は、なぜ電話在籍確認が難しいかを伝えることが重要となりますので、交渉する際は前もって文面を考えておくようにしましょう。単純に電話在籍確認が嫌だからでは、電話在籍確認を止めることはできません。

誰にもバレたくないと考えている場合は金利などよりも、WEB完結できカードレスな業者なのか、職場への電話在籍確認はなしにできるのかを重要視して、お金の借入先を考えるようにしましょう。

レディースローンは女性のオペレーターなので相談しやすい

女性の方でお金を借りたいと考えていても、男性スタッフと話すのが怖くて、審査申し込みを躊躇している方はいませんか。確かに普通の買い物とは違い借入となると、対応するスタッフに怖い印象を持ってしまうかもしれません。

基本的にはサービス業になりますので、怖いスタッフはいないのですが、男性と話をするのが怖い方は一定数いらっしゃると思います。そんな時に助けになるのがレディースローンや女性専用ダイヤルです。

レディースローンであれば、女性しか申し込みをおこなうことができないので、女性特有の悩みや相談事などを、汲み取っていただける可能性が高いです。オペレーターも女性なので電話での対応もおこない易いと思います。

レディースローン以外でも、女性専用窓口を開設している業者は数多くあります。電話問い合わせをして男性が出たら怖いと思う方は、女性専用窓口を設置している金融機関を利用してみても良いと思います。

レディースローンのみで業者を探すと、中々自分が考えている条件に合う業者が見つからない可能性もございます。大手消費者金融であれば、女性専用窓口があるケースが多いので、条件に合うレディースローンが見つからない場合は、視野を広げましょう。

レディースローンは女性専用なので安心感がある反面、男性が契約できないため、口コミなどを調べても知りたい内容が分からないケースがあります。気になることがある場合は、申し込みをおこなう前に問い合わせをおこなうようにしましょう。

土日にお金を借りたい時は24時間365日いつでも借りられるカードローンを選ぶ

土曜日や日曜日にお金を借りたいと思っても、土曜日や日曜日にお金を借りられない業者で、契約をしてしまっていたら意味がありません。最近では土曜日や日曜日にお金の借入ができない業者は減りましたが、全ての業者が祝日も対応しているわけではありません。

カードローンを選ぶ時は、自分が借入をおこなう可能性がある曜日や時間帯を把握した上で、極力24時間365日いつでも借りられるカードローンを、選ぶことをお勧めいたします。

24時間365日いつでも借りられるカードローンを選んでおけば、急な出費が発生しても対応することが可能です。急な出費はいつ発生するか把握はできませんので、前もって備えておくことが重要です。

申し込みを日曜日にして、今日中にお金を借りたいと考える方もいらっしゃると思います。申し込みをおこなっていない場合は、24時間365日いつでも借りられるカードローンを選んでも申し込みをした日に借りられない場合があります。

申し込みをした日に借りられないケースは、審査をおこなう部署が営業時間外のパターンです。ホームページ上で24時間365日いつでも借りられると記載がある場合でも、審査通過していることが前提条件となります。

審査部署の営業時間は各業者によって異なります。祝日もおこなっている業者もあれば、銀行と同じで土曜日、日曜日は営業していない業者もございます。自分の状況を踏まえた上で、条件に合う業者で申し込みをおこなうようにしましょう。

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

即日融資を希望する場合、日曜日であれば17時、日曜日以外は20時までに申し込みをおこなえば、その日の内に融資を受けることが可能でしょう。ただし、途中でトラブルが起こり、審査時間が延びる可能性もありますので、その点はご了承ください。

申し込みが完了していない状態で即日融資を希望する場合は、24時間365日いつでも借りられるカードローンを選ぶと同時に、即日融資が受けられるタイムリミットまで把握しておくようにしましょう。

免許証だけでお金を借りたい場合は収入証明書不要のカードローンを選ぶ

カードローンの申し込みでは、証明書類の提出が必ず求められます。証明書類に関しては主に、身分証明書類と収入証明書類の2種類の提出を求められるケースが多いです。収入証明の提出が難しい方も、借入を検討している方の中にはいらっしゃると思います。

収入証明に関しては消費者金融を利用する場合は、審査基準の兼合いから提出不要になるケースがございます。一般的には50万円以下の限度額を希望する場合は、収入証明が不要となる消費者金融が多いです。

しかし、注意していただきたい点がございます。50万円以下の限度額を希望した場合でも収入証明が必要になるケースがあります。その場合とは、他社にすでに借入がある場合となります。

但し他社に借入があるからといって、必ず収入証明が必要になる訳ではございません。他社に借入がある場合で収入証明が必要となるケースは、他社の借入金額と希望限度額を合算して100万円を超える場合、一般的には収入証明が必要となります。

収入証明に関しては、50万円以下の限度額を希望しても提出を求められるケースもあるようなので、消費者金融の場合は融資スピードもサービスの一環なので、稀なケースになるとは思いますが、提出を求められた場合は従うしか方法がありません。

貸金業法の総量規制上、年収の3分の1までしか消費者金融は融資ができないので、年収の3分の1ギリギリの金額で限度額の希望を出してしまうと、50万円以下の融資希望でも収入証明書類の提出が求められるかもしれません。

申し込みをおこなう際は総量規制のことを考慮した上で、余裕を持った限度額の設定が収入証明の提出を免れるこつとなります。銀行系のカードローンの場合は金額に関わらず収入証明の提出を求められるケースが多いです。

収入証明の提出不要を優先して考えている場合は、消費者金融での契約がお勧めなので、消費者金融の中から自分の条件にあった業者を探しましょう。申し込み情報を記入する際は虚偽の記載をおこなわないようにしてください。

総量規制の兼合いで自分が希望する融資額を受けれそうにないからといって、虚偽の年収や勤務先を記載すると後々大変なことになります。虚偽の記載はすぐに発覚してしまうので、誠実に申し込み内容は記載するようにしましょう。

万が一、虚偽内容で審査を通過し融資を受けた場合は、詐欺罪や私文書偽造罪などの罪に問われる可能性があります。申し込み書類の虚偽記載だけはおこなわないよう心掛けるようにしてください。

お金を借りる際の審査に通過する方法!

消費者金融や銀行からお金を借りようとすると、必ず審査がおこなわれます。審査を通過しなければお金を借りることができませんが、審査を通過しやすくする方法はあるのでしょうか。

ここからは審査に関するアドバイスを含め、審査を通過するために必要な知識や、審査落ちする可能性がある方の特徴などをお伝えしていきます。今から消費者金融などに申し込みをおこなう予定の方は参考にしてください。

借り入れ希望額を少額にする

審査に通過する上で重要なのが、収入と借入のバランスを考えることです。借り入れ希望額が収入に対して多すぎると、審査落ちする可能性が高くなってしまいます。ここで問題なのが借り入れ希望額の目安が分からない点だと思います。

消費者金融を例に挙げると、貸金業法で定められている総量規制の兼合いで、融資できる金額は年収の3分の1までとされています。つまり年収の3分の1以上の借り入れ希望を提示すると間違いなく審査落ちしてしまいます。

つまり審査を通過する上で最初に必要な情報は、申し込みをおこなう方の年収が重要な情報となってきます。年収を基に借り入れ希望額を設定する必要がありますので、自分の年収が分かる物を用意しておくようにしましよう。

年収の3分の1まで借入できるからといって、希望額を年収の3分の1に設定してしまうと、審査に落ちてしまう可能性があります。総量規制はあくまで法律上のことでありますので、ギリギリの金額を提示すると審査が厳しくなる傾向があります。

場合にもよりますが総量規制ギリギリではなく、10万円から20万円程度は余裕をみて申し込みをおこなった方が良いでしょう。消費者金融にもよりますが、希望限度額が高すぎるからといっていきなり審査落ちにする業者は少ないです。

例えば100万円を希望限度額で申し込みをおこなった場合、消費者金融側の基準で80万円までしか融資ができないとします。この場合消費金融側から80万円までならば融資できると伝えられます。

80万円の極度額で問題がなければ、審査を継続しておこなうことができます。消費者金融で貸金業法の総量規制が適用されますが、銀行では適応がされません。銀行では総量規制を気にせず申し込みをおこなうことができますが注意が必要です。

銀行系のカードローンは消費者金融に比べて、審査が厳しい傾向にあります。総量規制が関係ないからといって、高額融資を受けられる訳ではありません。やはりベースは総量規制がベースとなります。

銀行系のカードローンの申し込みをおこなう際も、総量規制を意識しつつ申し込みをおこなうことをお勧めします。

すでに借り入れがある場合は返済を少しでも進めておくのが最適

すでに借り入れがある場合は、返済を少しでも進めておくことが大切です。現在借り入れしている業者の返済を進めていれば、新しくカードローンを作る際に返済を滞りなくできている人と判断されます。

また、返済して借り入れ金額を減らしておけば、新しいカードローンの作成で審査をおこなう時に、融資枠に余裕ができますので有利に審査を進めることができます。逆に現在利用しているカードローンを限度額一杯まで利用している場合はどうでしょうか。

審査をおこなう側がすると、融資をした場合に滞りなく返済してもらえるか、不安になると思います。基本的には総量規制を基に融資をおこなうため、融資希望額と現在の借り入れ金額が総量規制を超えていなければ審査に通る可能性は高いです。

しかし、業者によっては数社から借り入れをおこなっている場合は、総量規制を超えていなくても、審査落ちにすることが決まっている業者もありますので、複数社のカードローンを作成することは、あまりお勧めできません。

すでに複数社から借り入れがある場合は、おまとめローンやローンの一本化をおこなった方が、金利が安くなり返済先も少なくなりますので、月々の生活が楽になる場合があります。

複数社から借り入れがある場合は、おまとめローンやローンの一本化も検討してみてください。おまとめローンの利用を考える場合は、内容確認を怠らないようにしてください。まとめられるローンが限定されている場合があります。

ローンの一本化は総量規制の兼合いで、後になればなるほど難しくなります。一本化をおこなう場合は早めの決断が必要なので、2社目のカードローン作成を検討する場合は、カードローンの一本化も視野に入れておきましょう。

年収が高い人ほど返済能力があると判断してもらえる

返済能力を図る上で一番重要視されるのは、やはり年収になります。どんなに真面目な人柄でも、お金がないと返済をおこなうことができません。消費者金融や銀行も返済見込みがある方に融資をおこないます。

年収は返済見込みを立てる上で目に見える指標になりますので、融資をおこなう側も年収が高ければ安心して融資をおこなうことができます。しかし、年収が高い場合でも借り入れ限度額の設定には注意が必要です。

貸金業法の総量規制の兼合いから、消費者金融が融資できる上限金額は年収の3分の1までとなっています。年収が高額であっても総量規制を超える融資を受けることは難しいのです。

銀行系のカードローンであれば総量規制の対象外となりますが、消費者金融よりも審査が厳しい傾向にありますので、総量規制を超えた融資を受けることは難しいと考えるべきでしょう。

住宅ローンやカーローンなどは、総量規制を気にせず申し込んでも大丈夫ですので、カードローンと混同しないように注意をしてください。住宅ローンやカーローンは、金融事故歴を気にされる傾向があります。

住宅ローンやカーローンの申し込みを考えている方は事故歴がないか、もしくは事故歴があっても削除されているかを確認してから申し込みをおこないましょう。信用情報は優良ですが確認することができます。

逆に年収が低い場合は、返済能力がないと判断されてしまうのでしょうか。答えとしては、年収が少ないから返済能力が低いと一概には言えないとなります。借り入れは収入とのバランスを見ておこなうものです。

借り入れ希望限度額を低く設定していれば、年収が低くても返済できると判断されます。つまり返済能力が高いと判断される可能性があります。しかし年収が高くても、借り入れ希望限度額が高いと返済能力が低いと判断される可能性もあります。

年収が高い人と、年収が低い人の借り入れ希望限度額が同じ場合は、もちろん年収が高い方が、返済能力が高いと判断されます。借り入れの審査を受ける際は、年収の高低よりも希望融資額に年収が見合っているか注意するように心掛けましょう。

ブラックリスト入りしている人は別の借り入れ方法を選ぼう

ブラックリスト入りしている場合は、カードローンやクレジットカードの審査を受けても通過することがありません。審査が通らない理由は、審査する業者が信用情報機関を利用して審査をおこなうからです。

信用情報機関は主に3社あり、CIC(株式会社シー・アイ・シー)、JICC(日本情報信用機構)、KSC(全国銀行個人信用情報センター)を利用するケースが多いです。審査をおこなう上で利用する信用情報機関は各会社でことなります。

消費者金融であれば、CICとJICCの情報を参照して審査をおこなうケースが多いです。CICとJICCの両方を参照する会社もあれば、どちらか片方だけを参照する企業もあります。

参照する信用情報機関はホームページ上に記載がありますので、どの信用情報機関を参照するかを事前に知ることが可能です。自分の信用情報が気になる方は有料にはなりますが、情報を開示して観覧することも可能です。

観覧方法や金額は各信用情報機関によって異なります。

スマホからの資料請求 → 費用1,000円、情報はスマホ画面上で即日観覧可

郵送で資料請求 → 費用1,000円、書類は郵送で届く

窓口で資料請求 → 費用500円、その場で開示

スマホからの資料請求 → 費用1,000円、書類は郵送で届く

郵送で資料請求 → 費用1,000円、書類は郵送で届く

窓口で資料請求 → 費用500円、その場で開示

郵送で資料請求 → 費用1,000円、書類は郵送で届く

となっています。

消費者金融のカードローンや銀行系列以外のクレジットカードを作成する場合は、CICとJICCの情報さえ確認しておけば問題ありません。CICとJICCはスマホから開示請求と確認ができますので、急いで確認したい場合でも問題ありません。

KSCの場合は郵送での開示請求しか受け付けていないため、情報の確認には時間が掛かります。KSCの情報を確認しようと考えている場合は、余裕を持って開示請求に取り掛かるようにしましょう。

ブラックリストと聞いた時、読者の方々はどんなことを想像しますか。支払いが遅れたからブラックリスト入りしたと考えている方はいませんか。正確にはブラックリストは存在しません。

信用情報を確認した時に、金融事故情報が登録されている方を総称してブラックリストと呼んでいるのです。では金融事故はどのような場合に登録されるのでしょうか。支払いが遅れた場合を想像する方が多いですが、厳密には遅れている期間が重要です。

人間は誰しも失敗があり、支払遅れも意図せず遅れてしまう方も存在します。勘違いされやすい点は、クレジットカードの支払いが遅れていて督促状が届いたからブラックリスト入りしたと勘違いをする場合です。

金融事故として登録されるのは、支払が3ヶ月以上滞納されている場合や、61日以上の支払い遅れが頻繁に続いている場合などが、支払い関係でブラックリスト入りするケースです。

支払いを忘れていても督促状が届いて直に支払っていれば、金融事故としてみなされることはありません。もちろん信用情報にも傷は付きません。気を付けて欲しい点はクレジットカードには更新がある点です。

規定日に支払いをおこなわず、遅れての支払いを繰り返していると、クレジットカードの更新ができない場合があります。クレジットカードの更新ができない場合は、強制解約扱いとなり、ブラックリスト入りしてしまいます。

更新ができるか怪しいクレジットカードを持っている場合は、更新月が到来する前に予め解約をおこない、ブラックリスト入りを避けるようにしましょう。近年では携帯電話料金の支払い遅れによるブラックリスト入りも増えてきています。

携帯電話料金に関しては、機種代を分割払いしているかで変わるのですが、機種代金を分割で支払っている場合、割賦契約となっており滞納が頻発するとブラックリスト入りする可能性があります。

携帯電話を分割払いで購入されている方は特に注意をするようにしてください。知らない間にブラックリスト入りしている可能性があります。因みにブラックリスト入りしている場合は、信用情報の審査で落ちるため、機種代金の分割払いを受け付けてくれません。

その他、自己破産や債務整理をおこなった場合でも信用情報は登録されます。債務整理の場合は5年、自己破産の場合はCICとJICCは5年、KSCは10年間情報が保管されます。つまり自己破産した場合でも、5年間経過すればカードローンは作成できるのです。

ブラックリスト入りしていてお金を借りたい場合は、消費者金融や銀行系列のカードローン、クレジットカードの審査を間違いなく通過することができないので、他での金策が必要となります。

ブラックリスト入りしている場合で一番良い借り入れ方法は、友人や親族を頼る方法です。個人間になりますのでトラブルに繋がる可能性や、今後の人間関係に影響するかもしれませんが、利子なしで借り入れできる可能性は高いです。

親族や知人を頼れない場合は、質屋などを検討してみても良いでしょう。質屋であれば物品を担保にお金を借りることができます。今すぐお金を借りたいと思っている方や、どうしてもお金を借りたいと思っている方に最適な方法です。

しかし問題もあり、受け取れる金額の予想が付かない点が問題となります。品物を見て融資金額が決まるため、前もって融資金額をしることができません。自分が借りたいと思っている金額未満になることもありますので気を付けてください。

担保となる品物がない場合も利用ができません。それなりに価値ある物でないと高額査定は期待できませんが、ブラックリスト入りしている方が高額査定される物品を持っているケースは稀でしょう。

以上のことから質屋を利用した借り入れは、実質的に難しいと考えた方が良いでしょう。インターネットで調べていると、「ブラック融資可」や「無審査融資OK」などのホームページが表示されることがあります。

いわゆる闇金ですが、最近ではソフト闇金と謳って集客をおこなっている方達が存在しているようです。利息は1週間で2割や3割と高利子になっており、返済ができない場合の取り立てが厳しいようです。

ソフト闇金は闇金と同じですので利用を考えてしまっている方は、立ち止まって利用を考え直してください。10万円を3割で借り入れした場合、返済金額は13万円です。本当に1週間で返せますか。

闇金を利用した借金は債務整理をすることもできません。もちろん貸金業法に抵触しているため返す必要がないのですが、法律に関係なく取り立てをおこなってくるのでとても厄介です。

闇金を利用する前に市役所などに相談に行ってみることも大切です。もしかしたら、良い方法があり補助金の申請ができるかもしれません。何よりも大切なことは、今有るお金で生活を送る努力をおこなうことです。

人それぞれ事情があると思いますが、ブラックリスト入りしているということは、収入に見合わないお金の借り方をした証拠だと思います。仕方なく借り入れした方もいると思いますが、先ずは自分の生活を見直すようにしましょう。

5年以内に金融事故を起こした人はお金を借りられない可能性がある

前述のブラックリスト入りの話に繋がりますが、5年以内に金融事故を起こしている場合はお金を借りられない可能性があります。信用情報に事故歴が残っている可能性が高いことが理由となります。

5年とはあくまでも目安になりますので、項目や信用機関によって保管される期間は変わってきます。自己破産の履歴に関してはKSCでは10年間保存されますし、申し込みに関する情報は6ヶ月間のみ保管されるようになります。

申し込みに関しては、申し込みブラックという造語があり、短期間で複数社の消費者金融審査やクレジットカードの審査を受けてしまうと、申し込みブラックとみなされ審査に落ちてしまう可能性があります。

返済遅れなどの情報は5年間保存されますので、一般的に考えると5年間何も問題が無ければ、お金を借りることができる可能性があるといえます。審査は収入面も合わせて審査されますので、収入と借り入れ希望額のバランスを考えることは忘れないでください。

KSCに加盟していない業者であれば、5年で理論上はカードローンを新規発行できます。しかし、自己破産していたときに利用していた業者では、再発行できない可能性がありますので、契約したことがない業者で申込をするようにしてください。

本来金融事故情報の保存期間を過ぎていても、情報が削除されていない場合があります。その場合、カードローンやクレジットカードの審査を受けると審査落ちする可能性が出てきます。

金融事故を起こした経験がある方は、申し込み前に信用情報がしっかり回復しているか確認をすることをお勧めいたします。万が一、信用情報が回復していない場合は、修正依頼の連絡をすることで、対応することが可能です。

あくまでも信用情報の保存期間が、過ぎていた場合の対処方法となりますので、信用情報保存期間内の場合は、信用情報を回復させることができません。問い合わせをおこなう際は信用情報の保存期間に注意するようにしましょう。

消費者金融や金融機関の審査にどうしても通らない場合は、知人や友人からお金を借りるなど、信用情報の確認を必要としない方法でお金を借りるようにしましょう。「信用情報ブラックOK」などの広告を最近よく見かけます。

「信用情報ブラックOK」と記載されている場合の大半は、闇金業者になります。最近はソフト闇金と名を変えて営業している闇金もありますが、基本的には闇金と変わりはありません。

金利は2割から3割と高額で、返済周期も1週間などの短い期間になります。闇金からお金を借りた場合、闇金に返済ができないから他の闇金からお金を借りて返済するという、悪循環に陥るケースが多々あります。

この悪循環に陥ったら、完済することが難しくなり、最後は最悪なケースが想定されますので、闇金やソフト闇金には手を出さないようにしてください。

今日中に審査結果を通知してほしい人はWEB完結のカードローンがおすすめ!

お金を借りたいと考えている方は、今日中にお金を借りたいと考えている方や、どうしてもお金を借りたいと考えている方が、大半だと思います。今日中にお金を借りたいと考えた場合、審査結果が出るスピードが重要になってきます。

審査スピードを重視した場合、店頭や無人機に出向く時間は、時間のロスになってしまうので、WEBで完結できる業者を探すことが必要になってきます。しかし、最近は色々な業者がWEB完結できるシステムを導入しております。

WEB完結できる業者が増えてきているため、審査申し込みをおこなう業者を迷ってしまいがちですが、WEB完結できる業者でも申し込み日当日に、審査結果が必ず分かるわけではありません。

特に銀行系のカードローンは最短でも1日以上融資までに時間が掛かるため、今日中に審査結果を知りたいと考える場合は、銀行系のカードローンは避けるべきです。そう考えた場合、必然的に消費者金融から業者を選択するようになります。

消費者金融から業者を選択する場合でも注意が必要です。大手消費者金融では、WEB完結システムが搭載されているので、安心して利用ができますが、中小消費者金融の場合はWEB完結ができない業者が存在します。

今日中に審査結果を知りたいと思う場合は、大手消費者金融から業者を選ぶことをお勧めします。大手消費者金融に狙いを定めたら、審査部が営業している時間の確認が必要になってきます。

審査部が営業している時間は、各業者によって異なります。土曜日、日曜日、祝日に営業している消費者金融もあれば、20時頃まで営業している業者もございます。今日中に審査結果を知りたいと考えている場合、審査部の営業時間にも注意するようにしましょう。

大手消費者金融であれば、30分程度で審査は完了します。審査をスムーズに進めるために、必要書類は前もって用意しておくようにしましょう。50万円以下の融資を希望する場合は、必要書類は身分が証明できる書類のみで大丈夫なケースが多いです。

運転免許証やマイナンバーカードなどがあれば問題ありません。提出はスマホで写真撮影して送信するのみで大丈夫です。50万円を超える融資を希望する場合や、他社と合わせ100万円を超える融資を希望する場合は、提出書類が増えます。

50万円を超える融資を希望する場合や、他社と合わせ100万円を超える融資を希望する場合、収入証明の提出を求められるケースが多いので、直近の給料明細3ヶ月分、源泉徴収票、直近のボーナス明細などを用意しておきましょう。

必要書類の提出がない場合は審査が進みません。必要書類の準備ができていない場合、時間をロスしてしまいますので、書類は極力事前に準備しておくようにしましょう。また、営業時間ギリギリに申し込みをおこなうと翌営業日に回される可能性があります。

申し込みをおこなう際は、営業時間に余裕があるかの確認も怠らないようにしてください。一般的な大手消費者金融の審査時間は30分とされていますが、余裕を持って1時間以上時間が掛かると考えて申し込みをおこないましょう。

審査の合否に関しては、メールで通知がされます。無事審査を通過していた場合、電子書面の契約書を配布され、承認ボタンを押すことを要求されます。承認ボタンを押すと契約締結となり融資が可能な状態となります。

承認ボタンを押すことは、契約書に印鑑を押す行為と同じ意味を持ちますので、承認ボタンを押す際は、契約内容の確認をおこなってからボタンを押すようにしましょう。契約締結後は各業者で対応が変わります。

スマホにアプリをダウンロードすることで、カードの代わりとして利用できる業者もあれば、カードを自宅に郵送する業者もあります。振込融資をおこなっている業者も多いので、カードの到着を待つ場合は振込融資をお勧めします。

振込融資であれば、カードの到着を待つ必要もありませんし、近くにコンビニが無くてカードローンを利用できない場合でも、自分の口座に振り込まれますので、とても便利です。

今日中に審査結果を知りたい、今日中に融資を受けたいと考えている方は、是非大手消費者金融の中から、ご自身に合った業者を探してみてください。

「どの消費者金融が良いか分からない」という方は、SMBCモビットを検討してみましょう。WEB申し込みが可能で、最短即日中に借りられます。また、利息の返済に応じてVポイントが貯まるので、返済負担を削減できますよ!

\ 来店不要&WEB完結で借入できる! /

公式サイト:https://www.mobit.ne.jp/

まとめ

様々な視点からお金を借りる方法をご紹介させていただいた、本記事はいかがだったでしょうか。お金を借りる方法は沢山あり、利用用途や融資希望者の属性によって最善な借り入れ先は変わってきます。

特に生活が困窮していてお金を借りたいと考えている方は、必ず市役所や区役所に相談するようにしてください。本記事に記載した方法以外のお金の借り方や、補助金、支援金を受け取ることができるかもしれません。

本記事が読者である皆様の、生活を豊かにするための一助となれることを願っております。

「バレずに今すぐお金を借りたい」という方は、SMBCモビットがおすすめです!

SMBCモビットは顧客のプライバシーに配慮していて、自宅への郵送物が原則なし&職場への電話連絡が原則なしです。つまり、周囲に知られずに手続きできるということです!

Web完結申し込みなら書類の提出で在籍確認が完了し、最短3分で振込が完了します!また、利息の返済でVポイントが貯まる&返済に使えるので、返済負担を軽減できます。

10秒で簡易審査結果表示のため、1秒でも速くお金を借りたい方はSMBCモビットに申し込みましょう!

\ WEB完結&来店不要で借入できる! /

公式サイト:https://www.mobit.ne.jp/

SMBCモビット ※【審査時間最短15分の表記に関して】 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

SMBCモビット ※【最短3分で振込キャッシングの表記に関して】 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

プロミス ※【審査時間最短3分の表記に関して】 お申込み時間や審査によりご希望に添えない場合がございます。

プロミス ※【最短3分融資の表記に関して】 お申込み時間や審査によりご希望に添えない場合がございます。

アコム ※【最短20分融資の表記に関して】 お申込時間や審査によりご希望に添えない場合がございます。

アイフル ※【最短18分融資の表記に関して】 申込状況によって18分を超える場合があり、お申し込みの時間帯によっては翌日以降になる場合もあります。

アイフル ※【最短18分審査の表記に関して】 お申込の状況によってはご希望にそえない場合がございます。

アイフル ※ 【融資限度額の表記に関して】ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

レイク ※【融資時間の表記に関して】 Web申込みの場合、最短25分融資も可能です。

レイク ※【融資時間の表記に関して】 即日振込を希望する場合、21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。ただし、一部金融機関および、メンテナンス時間等を除きます。

レイク ※【無利息期間の表記に関して】 Web経由で申込みされた方のみ60日間無利息を利用可能です。

レイク ※【無利息期間の表記に関して】 「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」を併用させることはできません。

レイク ※【無利息期間の表記に関して】 レイクで初回契約の方のみ対象となります。

レイク ※【無利息期間の表記に関して】 初回契約翌日から無利息適用されます。

レイク ※【無利息期間の表記に関して】 ご契約額が200万円超の方は「30日間無利息」のみ利用可能です。

レイク ※【無利息期間の表記に関して】 無利息期間終了後は通常金利が適用されます。

レイク ※【貸付条件の表記に関して】 ご融資額:1万円~500万円

レイク ※【貸付条件の表記に関して】 貸付利率(年率):4.5%~18.0% ※貸付利率はご契約額およびご利用残高に応じて異なります。

レイク ※【貸付条件の表記に関して】 利用対象者:満20歳~70歳です。

レイク ※【貸付条件の表記に関して】 遅延損害金(年率):20.0%

レイク ※【貸付条件の表記に関して】 ご返済方式:残高スライドリボルビング方式/元利定額リボルビング方式

レイク ※【貸付条件の表記に関して】 ご返済期間・回数:最長5年・最大60回 ※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

レイク ※【貸付条件の表記に関して】 必要書類:運転免許証等、収入証明(契約額に応じて、新生フィナンシャル株式会社が必要とする場合)

レイク ※【貸付条件の表記に関して】 担保・保証人:不要

レイク ※【貸付条件の表記に関して】 商号・名称:新生フィナンシャル株式会社

レイク ※【貸付条件の表記に関して】 登録番号:関東財務局長(10) 第01024号 日本貸金業協会会員第000003号